Что такое имущественный вычет

На новое жилье требуется немалая денежная сумма, которую можно либо заработать, либо взять в ипотеку. В статье «Ипотека на выкуп доли в квартире» мы уже подробно рассказывали об этой процедуре. В обоих случаях при покупке квартиры вы будете расплачиваться средствами, с которых уже был заплачен подоходный налог.

По мнению государства, эта несправедливость должна быть устранена, поэтому с января 2001 года все покупатели жилья получили возможность вернуть 13% от определенной суммы затраченной на приобретенной недвижимости. А именно, в 2021 году от 2 000 000 рублей.

Что это значит? Давайте предположим, что на покупку вы потратили 3 450 000 рублей. Возврат налога можно получить только с 2 миллионов — 13% от этой суммы составляет 260 тысяч. Их вам и переведут на банковский счет.

Как рассчитывается вычет на квартиру, оформленную в долевую собственность?

С 2014 года начал действовать закон, согласно которому при приобретении жилья в долевую собственность, все владельцы долей имеют право на получение возврата подоходного налога, но не более 260 000 рублей. Если квартира была приобретена до 31 декабря 2013 года (включительно), оформлена в долевую собственность, но вычет за нее вы еще не получили, то вне зависимости от количества сособственников возврат 13% будет осуществлять от стоимости целой квартиры.

Для наглядности давайте рассмотрим такие ситуации:

Пример 1. Граждане Иван и Михаил Самохины, являющиеся родными братьями, решили сложиться и приобрести двухкомнатную квартиру. Договор купли-продажи был заключен в 2015 году. После оформления долевой собственности, каждый из братьев получил по ½ доли. Стоимость всей квартиры 6 миллионов, соответственно, цена каждой доли равна 3 миллиона. В 2021 году братья решили получить положенный им по закону налоговый вычет, в итоге государство и Ивану, и Михаилу выплатило по 260 тысяч рублей. Если бы квартиру в долевую собственность приобрели три брата, то и третий владелец получил бы 260 тысяч.

Пример 2. Та же ситуация, но Самохины приобрели свою «двушку» за 6 миллионов рублей не в 2015, а в 2012 году, и только в 2021 подали документы на получение вычета. В этом случае им на двоих положено от государства 260 тысяч рублей (13% от 2 000 000), то есть по 130 000 каждому. Если бы братьев было трое, то каждый получил бы еще меньше.

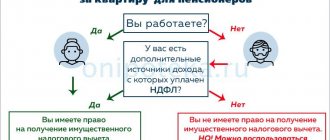

Кто может воспользоваться вычетом

Применить возврат НДФЛ могут только следующие граждане:

- Плательщики подоходного налога. Те, кто не работает, не вносит в казну НДФЛ, не может иметь льготы по налогам.

- Налоговые резиденты Российской Федерации. Ст. 207 НК РФ освещает круг лиц, которые могут получить налоговый вычет. Статус резидента дает пребывание на территории государства от 183 дней в течение 12 месяцев. Кроме того, получатель вычета должен являться плательщиком НДФЛ в соответствии с ч. 1 ст. 224 НК РФ. По закону с нерезидентов удерживается подоходный налог в размере 30% заработка, однако после приобретения статуса налогового резидента ставка снижается до 13%, именно к сниженному налогу применяется вычет.

- Собственники приобретаемого жилья. Если доли в новой квартире оформлены на третьих лиц, покупатель, который произвел оплату, не сможет применить вычет к своим доходам. Ему придется предоставить документ о праве собственности на жилье (выписку из ЕГРН).

Это важно знать: Соглашение о порядке пользования имуществом общей долевой собственности: образец

Налоговый вычет при покупке квартиры в долевую собственность

В случае приобретения квартиры супругами заключается один или несколько договоров купли-продажи.

В соглашении обязательно указываются покупатели, доля каждого из них в общей собственности, а вот стоимость может быть обозначена только за весь объект — без разделения на траты мужа и жены. Тогда считается, что расходы каждого из содольщиков пропорциональны их долям.

Сумма вычета будет ограничена размером затрат каждого из содольщиков.

Если в квитанции указан один плательщик

Распространенная ситуация, когда один содольщик может документально подтвердить расходы (например — муж), внеся сумму за квартиру целиком, а прочие совладельцы — нет, хотя тоже принимали участие в оплате. Выход — оформить доверенность на основного плательщика.

Как сообщает налоговая служба (Письмо ФНС от 17.05.2012 г. №ЕД-4-3/8135, ст. 26 НК РФ), плательщик может не только лично принимать участие в операциях, регулируемых законодательством о налогах и сборах, но и посредством своего представителя. Для этого необходимо оформить доверенность.

Следует учесть, что «доверенным лицом» не может быть должностное лицо налоговых органов, работник таможенной службы, представитель ОВД, судья, прокурор и лицо, занимающееся следственной деятельностью (ст. 29 НК РФ).

Налоговый вычет и движимое имущество, стоимость ремонта

Указывая стоимость недвижимости в договоре купли-продажи, следует конкретизировать, включена ли в нее цена мебели, быттехники и прочих вещей, передаваемых в собственность вместе с квартирой.

Стараясь максимально увеличить льготы, собственники причитают к стоимости жилья затраты на ремонт. Это законно только если в документах купли-продажи (передаточном акте) указано, что квартира продается без ремонта. Компенсировать НДФЛ от суммы, затраченной на отделку квартиры, можно после получения свидетельства о регистрации права собственности (Письмо Министерства РФ по налогам и сборам от 16.12.2004 г. №27-08/[email protected]).

Максимальная сумма «возврата» НДФЛ за год

Если гражданин имеет право на имущественный НВ, его максимальная сумма за год равна размеру всех произведенных отчислений подоходного налога, но не более 260 тыс. р. (2 млн. р. Х 13%). Если суммы годовых отчислений окажется недостаточно, остаток вычета переносят на следующий календарный год.

Что нужно для того, чтобы получить имущественный вычет при долевой собственности

Возможность получения вычета открывается при выполнении ряда условий, которые могут различаться в зависимости от года приобретения недвижимости в долевую собственность.

| Вопрос о вычете | Покупка до 31 декабря 2013 года включительно | Покупка с 1 января 2014 года |

| Кому положен? | Все резиденты РФ, имеющие официальное трудоустройство или ИП, работающие по общей системе налогообложения. | |

| Как часто можно получать? | Единожды в жизни, в отношении одного объекта, вне зависимости от его стоимости. | Один и более раз, пока общая сумма вычета не достигнет 260 тысяч рублей, например, за 2 квартиры, стоимостью по 1 миллиону. |

| Какие граждане не могут претендовать на возврат налога | Все те, кто купил долю у близких родственников или опекунов; Кто получил жилье в дар от работодателя или государства; Кто на протяжении долгих лет не трудоустроен официально и не платит подоходный налог. | |

| Какой максимальный размер выплат? | 260 000 рублей. | |

| Какой максимальный размер выплаты в случае ипотеки? | Не изменяется | 390 000 рублей. |

| С каких расходов возвращается 13%? | На приобретение жилья; Переплату по ипотеке; На чистовую отделку помещения. | |

| На основании каких доходов появляется возможность возврата подоходного налога? | Официальная заработная плата; Средства полученные со сдачи имущества в аренду; Налог уплаченный в бюджет после продажи жилья; Выплаты по договору подряда. | |

| Что не дает оснований для получения возврата? | Социальные выплаты, пособия, трудовые пенсии и дивиденды. | |

| По какому принципу осуществляется возврат? | Получать выплаты вы можете несколько раз, пока общая сумма возврата достигнет 13% от стоимости жилья. После первой заявки на налоговый вычет на ваш лицевой счет в банке будут перечислены средства, которые поступили от вашего имени в бюджет РФ в течение предыдущего календарного года или в течение трех последних лет, следующих поле года приобретения недвижимости. Если одна выплата не покроет верь размер положенного вычета, остаток будет выплачен вам в следующем календарном году. | |

| Какой порядок выдачи налогового вычета при долевой форме собственности? | Выплачивается с целого объекта (максимум 260 000) недвижимости, вне зависимости от количества долевых собственников. | Выплачивается каждому долевому собственнику, в размере 13% от стоимости доли, но не более 260 000 рублей. |

| Максимальный размер возврата, если жилье приобретено по программе ипотечного кредитования? | Не изменяется. | Рассчитывается с суммы до 3 миллионов рублей, применим ко всему объекту. |

| Куда и когда обращаться? | В ИФНС по месту нахождения имущества, в начале года следующего за годом покупки. | В ИФНС по месту жительства, в начале года следующего за годом покупки или (с 2015 года) к работодателю. |

Что такое долевая собственность

Согласно положениям Гражданского кодекса Российской Федерации общая собственность подразделяется на две категории, отличающиеся сущностью владения:

- Долевая – во владении имуществом выделены определённые доли.

- Совместная, при которой доли заранее не установлены.

Когда жилая площадь поступает во владение нескольким лицам и доли заранее выделены, имеет место долевая собственность. Распоряжаться недвижимым объектом можно лишь с согласия остальных владельцев, вне зависимости от размера доли. Когда все хозяева проживают на одной жилплощади, разделить её между всеми пропорционально долям нельзя. Сособственники должны между собой решить этот вопрос и разделить квартиру, определив порядок пользования. Если проблему не удаётся разрешить мирным путём, обращаются в судебные органы.

В Гражданском кодексе РФ – в части первой главы 16 освещены вопросы регулирования прав общей собственности. Кода речь идёт о долях, стоит заострить внимание на положениях ряда статей:

- Статья 245. Когда доли не оговорены заранее, они считаются равными. Если в улучшение состояния жилплощади вложены деньги, размер доли увеличивается соразмерно финансовым вложениям.

- 246. Любой из собственников может свою часть продать, подарить или завещать.

- 247. Каждый совладелец имеет право на получение своей доли в пользование. Если это фактически неосуществимо, можно требовать компенсацию.

- 248. Доходы, полученные в результате эксплуатации долевой собственности, распределяются между владельцами по договорённости. Если его нет – пропорционально долям.

Долевой признаётся собственность, когда каждому владельцу отводится её часть. Квартира будет равнодолевой в следующих случаях:

- Это регламентировано действующим законодательством.

- Сособственники приняли данное решение по обоюдному согласию.

- Доли нельзя определить в силу невозможности установления размера части на каждого совладельца.

Это важно знать: Добровольный отказ от земельного участка находящегося в долевой собственности

Семейный кодекс РФ (статья 39) регламентирует равные доли в имуществе, совместно нажитом супругами при условии, если брачный договор не заключался.

Когда лица, состоящие в браке, приобретают жилую площадь, она относится к совместной собственности. Квартира оформляется на обоих супругов или на одного из них.

Когда каждый супруг вносит деньги за свою часть, это не вызовет недопонимания и вопросов у государственных органов и налоговой службы в случае обращения граждан за имущественным налоговым вычетом при покупке квартиры в долевую собственность.

Нюансы

При определении размера вычета суммируются все расходы, потраченные на приобретение доли. Часто возникают ситуации, при которых реальные затраты несут в равных долях все собственники, а в документах указано, что платил только один. В этом случае подтвердить свои расходы остальные долевые собственники могут рукописными доверенностями от своего имени к лицу, осуществляющему расчеты с продавцом жилья.

Если жилье было куплено после 31 декабря 2013 года и его стоимость менее 2 миллионов, лимит вычета после возврата 13% от затрат на приобретение недвижимости не будет полностью исчерпан. А значит, недополученную часть можно перенести на следующее приобретение недвижимости.

Если вы приобретаете квартиру с мебелью, обязательно проверьте, есть ли упоминание о стоимости предметов интерьера в договоре купле-продажи. Если нет, составьте и подпишите с продавцом дополнительное соглашение, в котором будет информация о проданной мебели и ее цене. Налоговый вычет предоставляется только на жилье, поэтому чтобы избежать путаницы, мебель и другие предметы, идущие с квадратными метрами в комплекте должны приобретаться отдельно.

Если квартира была куплена без чистовой отделки или не полностью достроенная, расходы по приведению ее в пригодное для проживания состояние, такие как облицовка и штукатурка стен, укладка полов и прочее, необходимо указать при оформлении вычета.

Налоговый вычет на квартиру, приобретенную в ипотеку

Позволить себе приобретение жилья за счет личных накоплений сегодня может не каждый, поэтому большинство граждан обращаются за ипотечными кредитами. А это дополнительные траты. С 2014 года проценты по ипотеке тоже входят в перечень расходов по которым полагается налоговый вычет.

Так же может потребоваться предоставить банку залог в виде уже имеющейся доли квартиры.

У долевых собственников-созаемщиков есть возможность поделить положенный им вычет за проценты по ипотеке поровну или в любой другой пропорции, в этом случае привязка к квадратным метрам отсутствует. Кроме того, каждый год пропорцию можно будет перераспределить, для этого стороны должны написать соответствующее заявление.

Налоговый вычет на долю несовершеннолетнего

Если в квартире помимо взрослых собственников, есть несовершеннолетние, то вопрос решается следующим обрезом: по мнению сотрудников налоговой инспекции, у детей нет средств на приобретение жилья, точно также, как и прав на совершение юридический действий с недвижимостью, но, так как на жилье были потрачены денежные накопления родителей, у последних есть право на возврат 13% с понесенный на приобретение квартиры расходов (постановление КС РФ от 13.03.2008 г. № 5-П).

В случае, если одним из родителей была куплена недвижимость для ребенка, но в число совладельцев этот человек не вошел, у него есть право на получение вычета за ребенка. При этом у самого несовершеннолетнего лица сохраняется аналогичное право с приобретения другой недвижимости. Воспользоваться которым можно после наступления совершеннолетия. До 2011 года, лицам, купившим жилье и оформившим его на ребенка, налоговый вычет не полагался.

Особенности расчета вычета при покупке квартиры в долевую собственность супругов

Документ, подтверждающий брачные отношения — свидетельство, выданное в ЗАГСе. После этого все нажитое мужем и женой имущество является их совместной собственностью. Иной порядок может быть отражен в брачном соглашении, договоре купли-продажи.

Приобретая квартиру, супруги вправе определить долю каждого и получить льготы, размер которых зависит от времени осуществления покупки.

Квартира была приобретена супругами до 2014 г.

Налоговый вычет равен 2 млн. руб. на обоих супругов

Распределяется пропорционально размеру долей мужа и жены в объекте недвижимости

Можно воспользоваться только 1 раз в жизни

Квартира куплена после 01.01.2014 г.

Размер вычета составит 2 млн. руб. для каждого из супругов

Распределяется либо пропорционально имеющимся долям, либо по договоренности сторон

Может применяться при покупке недвижимости до тех пор, пока не исчерпается максимальный лимит в размере 2 млн. руб.

В указанном примере предполагается, что оба супруга работают и имеют право на вычет. Но как изменится расчет, если супруга — домохозяйка и не платит НДФЛ?

В этом случае необходимо определить вычет безотносительно к размеру долей, ведь с 2014 г. это возможно. Супруг вправе заявить к вычету сумму в 2 млн. руб. (максимально возможную), а жена сможет воспользоваться вычетом в размере оставшейся суммы после того, как начнет уплату подоходного налога из зарплаты.

Если квартира в ипотеке

Стремительный рост количества квартир, приобретенных в ипотеку, повлек изменения в законодательстве. Теперь налоговым вычетом «поощряются» не только граждане, купившие недвижимость на собственные сбережения, но и граждане — заемщики денежных средств.

Оформляя кредит в банке, супругам необходимо заключить ипотечный договор. Только с ним возможно получить имущественный НВ.

Поскольку затраты при покупке ипотечной квартиры складываются из тела кредита (стоимости квартиры) и процентов по нему, с 01.01.2014 г. применяются 2 вычета:

- Первый — равен 2 млн. руб., применяется непосредственно к цене жилья и может быть использован несколько раз до полного расходования.

- Второй — равен 3 млн. руб., применяется к процентам по ипотеке. Используется в отношении разных объектов недвижимости.

Такие правила действуют с 2014 г., а раньше было иначе, выгоднее для покупателей дорогого жилья. Вычет на процент по ипотеке не лимитировался, верхний предел был безграничен, сумма в 2 млн. руб. вычиталась единожды для каждого из содольщиков, причем распределялась пропорционально доле каждого из супругов. Данная норма действует и по сей день. Это значит, если квартира куплена до 01.01.2014 г., супруги могут снизить базу НДФЛ на 2 млн. руб. (однократно) и компенсировать подоходный налог, затраченный при выплате процентов. А если приобретение сделано позже, действуют новые правила.

Пример. Терентьева Галина и ее супруг Сергей купили квартиру в ипотеку за 8 млн. р. в 2021 г., и оформили ее в долевую собственность по ½ каждому. Проценты по кредиту в текущем периоде составили 880 тыс. руб. при ставке в 11% годовых. Как владельцы долевой собственности, супруги вправе уменьшить НДФЛ на суммы налогового вычета. Согласно предоставленным в налоговую службу документам, Галина и Сергей имею право на возврат средств в размере:

- 2 млн. р. Х 13% = 260 тыс. руб. (единоразово из стоимости квартиры);

- 880 тыс. р. Х 13% = 114,4 тыс. руб. (неоднократно, пока начисленная сумма по процентам не достигнет 3 млн. руб.).

Заработная плата Галины составляет 80 тыс. руб. в месяц. За 12 месяцев она получила 960 тыс. руб. и уплатила НДФЛ в размере 124,8 тыс. руб. Поскольку сумма внесенного ею налога ниже, чем размер компенсации (374,4 тыс. руб.), Галине будет выплачен остаток в следующем году.

Если бы у супругов была куплена еще одна квартира до 2014 года, и они использовали вычет в размере 2 млн. руб. (или меньше), применить его повторно они бы не смогли, даже при условии неполного его использования. А воспользоваться льготой при уплате процентов по ипотеке — вполне.

Это важно знать: Размер минимальной доли собственности в квартирах

Если доля принадлежит несовершеннолетнему

Дети, не достигшие 18-летия, имеют право на собственность, но не могут совершать сделки с недвижимостью без присутствия родителей или опекунов. Семьи с детьми добровольно или вынужденно (при использовании средств маткапитала) выделяют долю в квартире детям, которые также имеют право на имущественный НВ. Хотя дети не вправе воспользоваться им самостоятельно, сумма может быть учтена одним из родителей.

Вопрос о возможности использования «детского» имущественного налогового вычета долгое время оставался спорным. Считалось, что дети не получают доход, а значит и на льготы по налогам прав не имеют. Изменения были введены Постановлением Конституционного Суда РФ №5-П от 13.03.2008 г. Согласно документу, поскольку ребенок находится на попечении родителей, они, заботясь о благосостоянии несовершеннолетнего, несут расходы, а значит, и могут получить вычет. Это правило распространяется на случаи, когда ни один из супругов не имеет права собственности на долю в квартире.

Родители ребенка могут самостоятельно определить, в каких пропорциях они будут использовать вычет ребенка. Желательно, чтобы в итоге большая сумма вышла у того из родителей, чей доход весомее. Тогда возврат средств произойдет быстрее.

Закономерный вопрос: сможет ли в будущем ребенок, достигнув своего 18-летия, использовать имущественный налоговый вычет при покупке собственного жилья? Ответ — да, причем в полном объеме.

Необходимые документы

Чтобы вернуть 13% подоходного налога за покупку квартиры, в налоговую инспекцию необходимо предоставить:

- декларацию (форма 3-НДФЛ);

- паспорт заявителя;

- справки обо всех доходах в течение года (форма 2-НДФЛ);

- заявление на возврат налога с реквизитами лицевого счета, на который будет осуществлен возврат подоходного налога;

- копию документа подтверждающего приобретение жилья (договор купли-продажи или контракт на участие в долевом строительстве);

- копии платежек, подтверждающих факт передачи средств продавцу (чеки, расписки);

- копию правоустанавливающего документа на долю (свидетельства о государственной регистрации или выписки из ЕГРН);

- копию акта приема-передачи (только для договоров долевого строительства);

- заявление о распределении долей;

- копия св-ва о заключении брака.

Если недвижимость была куплена в ипотеку для получения возврата денег по процентам дополнительно в ИФНС следует предоставить:

- копию кредитного договора

- справку о размере удержанных за отчетный период процентов.

Если один из собственников ребенок, к бумагам приложите копию его свидетельства о рождении.

Обратите внимание! Все предоставляемые в налоговую инспекцию копии документов, должны быть в обязательном порядке заверены нотариально.