Насколько выгодно признание неплатежеспособности?

Прежде чем обращаться в судебную инстанцию, гражданину необходимо понять, что процедура несостоятельности – это далеко не избавление от долговых обязанностей. В первую очередь, все направлено на урегулирование вопроса, требований взыскателей, и помощь в решении сложившейся финансовой проблемы. Признание физ. лица несостоятельным, не приносит выгоды. Процедура может помочь уменьшить выплаты, по кредитным и другим финансовым обязательствам, при наличии постоянного заработка.

Если человек не в состоянии в полной мене обслуживать задолженность или сумма долга слишком высока, происходит продажа ценного имущества, для удовлетворения требований взыскателей. После чего остаток задолженности списывается.

Также не стоит забывать, что процедура не бесплатная, и чтобы ее начать, должнику потребуется не менее 25 300 рублей. 25 тысяч вносится на депозитный счет суда, 300 рублей составляет государственная налоговая санкция за подачу заявления. Также требуется оплата работы арбитражного управляющего. Процедура юридически не простая, поэтому лучше всего обратиться за помощью к квалифицированным специалистам – а это также дополнительные финансовые затраты.

Из всего вышесказанного можно сделать следующие выводы – прежде чем прибегать к процедуре, стоит взвесить все за и против.

Коротко об этапах процедуры банкротства

Рассмотрим, как проходит рассмотрение вопроса несостоятельности.

ОФОРМЛЕНИЕ И ПОДАЧА ЗАЯВЛЕНИЯ В СУДЕБНУЮ ИНСТАНЦИЮ О ПРИЗНАНИИ ГРАЖДАНИНА БАНКРОТОМ

РАССМОТРЕНИЕ ПРОШЕНИЯ СУДОМ

| Положительное решение | Отрицательное решение (заявление возвращается должнику) |

|

|

| Введение реструктуризации задолженности. | Реализация имущества | Мировое соглашение |

|

|

|

Если имущество никто не купит на торгах

Сроки реализации имущества в процедуре обычно составляют 6 месяцев, точные даты определяет суд в зависимости от ситуации. Если имущество не было продано на первых торгах, управляющий проводит следующие процедуры по ст. 139 Закона № 127-ФЗ «О несостоятельности»:

- организуются повторные торги, по итогам которых договор купли-продажи может заключаться с победителем или единственным участником;

- если повторные торги не принесли результата, управляющий может продавать имущество должника путем публичных предложений (в СМИ, в интернете);

- если управляющий не может продать имущество, либо кредиторы откажутся от его получения в счет погашения долга, вещи и предметы будут переданы обратно должнику (ст. 213.26, 127-ФЗ).

Статья 213.26. Особенности реализации имущества гражданина

(введена Федеральным законом от 29.06.2015 N 154-ФЗ)

- Если финансовый управляющий не сможет реализовать в установленном порядке принадлежащие гражданину имущество и (или) права требования к третьим лицам и кредиторы откажутся от принятия указанных имущества и (или) прав требования в счет погашения своих требований, после завершения реализации имущества гражданина восстанавливается его право распоряжения указанными имуществом и (или) правами требования.

При этом имущество, составляющее конкурсную массу и не реализованное финансовым управляющим, передается гражданину по акту приема-передачи. В этом случае пункт 1 статьи 148 настоящего Федерального закона не применяется.

Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 30.12.2020) «О несостоятельности (банкротстве)» (с изм. и доп., вступ. в силу с 02.01.2021)

Читать полностью

Источник

Если вы заинтересованы в банкротстве, но не знаете, как пройти процедуру реализации имущества должника с минимальными рисками — обратитесь к профессиональным юристам за помощью и поддержкой. Мы поможем вам признать свою несостоятельность, разработаем план действий, окажем квалифицированную поддержку на всех стадиях процесса, добьемся списания долгов без потери имущества!

Получите консультацию прямо сейчас — по телефону или в форме онлайн-чата.

Последствия банкротства физического лица при прохождении процедуры

Первые неприятные последствия будут чувствоваться уже на стадии прохождения процедуры. Гражданин самостоятельно или через представителя направляет заявление в арбитраж, с просьбой признать его несостоятельным. Прошение принимают, рассматривают и выносят решение.

Дальше процедура идет по одному из трех направлений:

- Мирное урегулирование вопроса между должником и взыскателями;

- Реструктуризация финансовых обязанностей;

- Продажа ценного имущества.

Каждый из представленных вариантов имеет свои положительные и негативные последствия для физика. Однако имеются общие отрицательные моменты, возникающие в двух из трех представленных случаев. Исключением является мировое соглашение.

Последствия банкротства физического лица:

- Оплата работы финансового управляющего. Стоимость от 50 до 70 тысяч рублей.

- С момента введения реализации или реструктуризации, все финансовое положение гражданина переходит под наблюдение управляющего.

- Человек передает ФУ кредитные карты, сведения о счетах. Получает часть заработной платы, установленную судебной инстанцией. Обычно эта часть равняется прожиточному минимуму, при наличии на содержании несовершеннолетнего ребенка, выплата также назначается и на него.

- Вся деятельность, связанная с имуществом также переходит под контроль управляющего. Гражданин не имеет права самостоятельно покупать и продавать ценности.

- Нельзя выступать поручителем.

- Нельзя приобретать ценные бумаги.

- Нельзя самостоятельно открывать и закрывать счета в финансовых организациях.

- Наложение запрета судом на выезд с территории России. Данная мера применяется в исключительных случаях, на усмотрения судью.

Негативные последствия банкротства физического лица при реструктуризации долга

Что такое реструктуризация – это постепенное погашение долговых обязательств перед взыскателями. У процедуры есть несомненные положительные стороны, но и не менее неприятные результаты для физика.

- Формально считается, что срок исполнения финансовых обязанностей наступил. Совокупность всех долговых расчетов фиксируется и больше не растет, не накладываются штрафные взыскания, пени и прочее.

- Направленные ранее заявления взыскателей по финансовым обязанностям остаются без рассмотрения.

- Снимаются ограничительные меры, наложенные судебным приставом-исполнителем. В частности: аресты наложенные на банковские счета, движимое или недвижимое имущество.

- Прекращаются возбужденные исполнительные производства. Исключение составляют дела о взыскании алиментов, по ущербу причиненному здоровью.

- Запрет на проведение сделок с ценностями безвозмездного характера.

Последствия при введении реализации имущества

Реализация – продажа ценностей физ. лица на открытых торгах. Полученные финансовые средства переходят в конкурсную массу, которая предназначена для удовлетворения выставленных требований. Основным плюсом реализации является то, что после ее завершения оставшиеся долги физика будут списаны. К негативным же относится следующее:

- Продажа ценного имущества, находящегося в собственности должника.

- Продаже залогового имущества, даже если это единственное жилье.

- Если банкротом становится один из супругов, то реализуется все совместно нажитое ценное имущество. Половина от полученных с продажи денежных средств переходит в конкурсную массу, другая передается супругу.

- Не все долги могут быть списаны после завершения процедуры реализации.

Мировое соглашение

Под данным вариантом развития банкротства подразумевается нахождение взаимовыгодного решения между должником и кредиторами. Это может быть снижение процентов, увеличение срока возврата долга, списание неустойки, пени.

Положительным моментом является то, что при заключении соглашения процедура банкротства прекращается. С должника снимаются обеспечительные меры, возвращается возможность распоряжаться счетами, ценностями. Услуги управляющего больше не требуются.

Негативные последствия банкротства физического лица на данном этапе следующие:

- Финансовые обязательства не списываются. Гражданин будет обязан выплачивать задолженности по новому установленному порядку. В случае не исполнения обязательств, кредиторы направляют заявление о принудительном взыскании.

- После заключения соглашения физ. лицо в течение 5 лет не может повторно направлять прошение о введении процедуры несостоятельности.

Перечень имущества, подлежащий реализации

Забрать в счет погашения долгов могут практически все, чем владеет должник:

- Квартиру;

- Апартаменты;

- Дом;

- Земельные участки;

- Дачи;

- Гаражи;

- Объекты коммерческой недвижимости;

- Машины;

- Мотоциклы;

- Квадроциклы;

- Катера;

- Лодки;

- Яхты;

- Снегоходы;

- Бытовую технику;

- Предметы роскоши;

- Акции, доли в компаниях;

- Счета в банках.

Даже если должник будет скрывать какое-либо имущество, вряд ли ему удастся в конце концов сделать по-своему. Такая практика среди банкротов довольно распространена, поэтому приставы уже разработали довольно эффективные тактики и стратегии по выявлению скрываемого имущества, которые в конечном итоге позволяют найти и изъять (если это возможно в силу физических особенностей объекта) то, что тщательно пытался скрыть должник.

Жилая недвижимость: квартира, дом, ипотечная недвижимость

С того момента, как должник признается банкротом, все права относительно недвижимости (в том числе право распоряжаться ею) переходят финансовому управляющему. Реализация имущества происходит путем продажи квартиры или дома на торгах.

Продать квартиру/дом самостоятельно должники после вынесения решения суда не имеют права! Организация торгов в качестве обязанности возложена на финансового управляющего.

Однако если указанная недвижимость является единственно пригодной для проживания должника и членов его семьи, «забрать» её для погашения долга приставы не вправе.

Но этот запрет не касается ипотечного жилья. Даже если оно также будет единственным у должника, на него все равно будет обращено взыскание (если, конечно, размер долга соизмерим с рыночной стоимостью недвижимости).

Машины

Погашение долга за счет транспортного средства происходит следующим образом:

- Чтобы узнать, какие транспортные средства зарегистрированы на должника, приставы отправляют запрос в ГИБДД.

- Далее на машину накладывается арест (ограничение на совершение регистрационных действий) – с этого момента владелец не сможет ее продать, подарить, обменять и прочим образом избавиться от нее.

- Если сумма долга соразмерна с оценочной стоимостью автомобиля, а других источников погашения долговых обязательств не выявлено (гражданин не работает, у него нет счета в банке), приставы обращаются в суд, чтобы получить разрешение на изъятие автомобиля.

- Получив такое разрешение, пристав начинает поиски авто. Для этого он может являться по месту прописки и проживания гражданина, по месту его работы. Если поиски остаются безуспешными – сотрудник ФСПП переходит к следующим мерам.

- ФСПП совместно с руководством местного ДПС создают объединенную группу из сотрудников обеих служб, которая проводит рейды по выявлению должников. Сотрудник ГИБДД останавливает водителя и пока ведет беседу, пристав «пробивает» по своей базе данные собственника автомобиля. Если в отношении него открыто исполнительное производство, машину сразу же забирают с помощью эвакуатора на штрафстоянку.

- Даже если машина выявлена другим способом – ее перемещение к штрафстоянке также осуществляется с помощью эвакуатора.

- После этого организовываются торги и автомобиль уходит с молотка. Вырученные средства уходят в счет погашения задолженности.

Даже если машина покупалась в кредит, и на момент открытия исполнительного производства он еще не выплачен, приставы все равно имеют право изъять и продать ТС на аукционе.

В ряде случаев машину могут объявить в розыск за долги.

| Приставы имеют право объявить машину в розыск, если: 1) требуют защиты интересы РФ, субъектов РФ, муниципальных образований, а сумма претензий превышает 10 000 рублей; |

| 2) необходимо взыскать алименты с должника; |

| 3) производство касается возмещения вреда, причиненного здоровью или в связи со смертью кормильца; |

| 4) должник не возместил вред, причиненный преступлением; |

| 5) банкрот не выплатил штраф, назначенный в качестве наказания за преступление; |

| 6) владелец не отбыл назначенные обязательные работы. |

После вынесения постановления о розыске его копия отправляется в ГИБДД. Затем сотрудник ГИБДД может остановить машину с номерами, указанными в постановлении, даже если водитель за рулем не допустил нарушений. После остановки и сообщения водителю о том, что его машина в розыске, составляется протокол, а ТС с помощью эвакуатора переправляется на стоянку.

Техника (квадроциклы, катера, лодки, снегоходы)

Информация о том, кто является владельцем катеров, лодок, яхт, гидроциклов, содержится в базах данных Государственной инспекции по маломерным судам МЧС России.

Поскольку самостоятельно выявить такую технику приставам проблемно (по месту жительства/регистрации ее вряд ли найдешь), ФСПП организовывает рейды совместно с ГИМС (подобно совместным рейдам с ГИБДД), в ходе которых проверяется плавательная техника на местных водоемах.

Сведения о зарегистрированных снегоходах, тракторах, мотовездеходах хранятся в базах данных Гостехнадзора. Именно в этой структуре приставы узнают, принадлежит ли что-либо из вышеперечисленного должнику. В регионах, где снегоходы являются основным средством передвижения, также могут быть организованы совместные рейды ФССП и Гостехнадзора.

Мотоциклы и квадроциклы – регистрируются в ГИБДД. Взаимодействие сотрудников ФСПП с этой структурой описано выше.

Дачи, гаражи, земли

Кроме как, квартиры и машины, у должника могут также изъять:

- Земельные участки, на которых расположены сад, огород;

- Дачи (имеются в виду строения);

- Гаражи.

Как приставы узнают о существовании данной недвижимости? Отправляют запрос в Росреестр и БТИ, откуда им приходит ответ, какие объекты находятся в собственности конкретного лица.

Далее приставы являются по фактическому адресу найденной недвижимости, включат ее в опись и производят оценку.

Однако приставы не имеют права изымать и продавать земельный участок, на котором расположено единственно пригодное для проживания жилье.

Предметы роскоши

К предметам роскоши относятся:

- Драгоценные камни и украшения;

- Антикварные вещи;

- Вещи, представляющие художественную, историческую или иную культурную ценность (картины, статуи, бюсты, экспонаты, коллекции, пр.).

Законодательством термин «роскошь» не определяется. Не найти в действующих законах и других НПА перечисления предметов, которые относятся к данной категории. Поэтому данное понятие довольно относительное. Право оценивать предмет по критерию «роскошности» отводится приставу. Если Вы не согласны с его действиями – их можно оспорить в суде, и исключить определенные предметы из описи имущества.

Приставы описывают те предметы роскоши, которые находятся в квартире/доме или прочей недвижимости, принадлежащей должнику на праве собственности или в которой он прописан. Причем те, которые находятся в поле видимости. Устраивать обыск приставы не имеют права.

Какие наступают последствия после банкротства физического лица?

При положительном решении, гражданин получит результат, на который он рассчитывал. Основные долги будут списаны или выплаты станут заметно проще. Не имеет значения, какова была сумма задолженности, предъявлял ли свои права кредитор, получил ли он компенсацию, долг списывается под ноль и гражданин чист. Однако негативные последствия для физика все же остаются.

- Направление повторного заявления о признании гражданина несостоятельным возможно не ранее чем через пять лет, после прошедшей процедуры. Для чего введено подобное ограничение: чтобы физ. лица не испытывали желания повторно набрать кредитов и снова списать их.

- Если была введена процедура реструктуризации, то ввести ее еще раз возможно спустя восемь лет. Другими словам, если будет повторное прошение о несостоятельности, ранее восьми лет, например через шесть, введение реструктуризации будет невозможным.

- Не менее пяти лет физ лицо, узнанный как банкрот, обязан информировать кредитные организации о прошедшем судебном разбирательстве.

- Не менее трех лет лицо не может состоять на руководящем посту.

- ИП теряет статус частного предпринимателя и ему запрещается в течение пяти лет открывать новое дело.

- Информация о несостоятельности вносится в бюро историй кредитования.

- Некоторые работодатели не допускают к работе сотрудников, прошедших процедуру банкротства. По большей части это относится к профессии государственного служащего.

Могут ли забрать имущество супруга?

Да, могут. Но так как имущество принадлежит супругам на праве общей совместной собственности, долю второго должны выделить в натуре. На это указывает ст. 255 ГК РФ, ч.4. ст.213.25 ФЗ «О несостоятельности (банкротстве)», п.63 Постановления Пленума ВС РФ от 17.11.2015 N 50.

С требованием выделить долю в натуре к суду может обратиться как судебный пристав, так и кредитор. Если выделить долю невозможно или против этого возражает второй супруг, кредитор может требовать, чтобы эта доля была продана второму владельцу по цене, соразмерной рыночной.

Если второй супруг не желает покупать долю – организовываются публичные торги, на которых она продается посторонним людям, а за счет вырученных средств погашается долг супруга.

Задолженность, которая не списывается после процедуры несостоятельности

Законодательством установлен ряд финансовых обязательств, которые не подлежат списанию, даже в случае прохождения процедуры банкротства. Стоит об этом помнить, направляя заявление в арбитраж или планируя прибегнуть к процедуре.

- Выплаты по алиментным платежам несовершеннолетним детям или нетрудоспособным родителям;

- Выплаты, назначенные судом, за причинение вреда жизни, здоровью или имуществу;

- Платежи, связанные с трудовым законодательством;

- Оплата при нанесении морального вреда;

- Текущая долговая обязанность – долги, возникшие в момент прохождения процедуры несостоятельности.

Случается, что после завершения процедуры не снимается задолженность и по налоговым платежам, кредитам, выплатам по ЖКХ. Причиной может стать обнаружение фальсификации представленных данных, выявленных в период прохождении процедуры.

Негативные последствия процедуры несостоятельности для родственников

Казалось бы, какие последствия после банкротства физического лица могут быть для ближайших родственников или супругов. Однако они имеются.

Негативные последствия для мужа или жены банкрота

Разберем более подробно последствия для супруга при прохождении реструктуризации и реализации имущества.

- Реструктуризация задолженности. В данном случае, страдает семейный бюджет, поскольку на протяжении длительного времени супруг-банкрот обязан будет выплачивать задолженность, согласно установленному графику.

- Реализация имущества. Здесь вопрос напрямую коснется не только физ. лица, которое признается банкротом, но и его жену или мужа, даже в том случае если они развелись. Эти моменты установлены Федеральным законом «О банкротстве». Что может произойти:

- Совместно нажитое имущество изымается и продается на торгах. Пример, супруги (даже бывшие) приобрели в период брака транспортное средство. Оно может быть записано на одно или обоих, в данном случае это не имеет значения. Имущество будет выставлено на продажу, однако половина положенной доли будет возвращена жене или мужу банкрота в денежном эквиваленте.

- Оспаривание сделок, которые имели место быть в предыдущие три года, до направления заявления о признании физического лица несостоятельным. Другими словами, когда финансовый управляющий начинает свою работу он в первую очередь проверяет все сделки, которые осуществлял банкрот или оба супруга за предшествующие три года. При обнаружении подозрительной (продажа или дарения ценного имущества родственникам, сделка с сильно заниженной стоимостью), она может быть оспорена, имущество возвращено в собственность банкрота и выставлена на торги.

К сожалению, права супруга или супруги физического лица – банкрота весьма скромные. А если муж или жена выступали поручителями банкрота, ситуация становится еще менее приятной.

Последствия для других родственником в случае банкротства физического лица

Негативные последствия банкротства физического лица могут коснуться не только супругов, но иных ближайших родственников.

- Долевая собственность родственника и банкрота. Как и в случае с супругом, при наличии доли физического лица-банкрота в общем имуществе родственников, оно будет принудительно реализовано. Полученные денежные средства в долевом соотношении направляются в конкурсную массу, оставшаяся часть возвращается родственнику.

- Оспаривание сделок, проводимых между родственниками.

Как отражается ситуация на родственниках

Несмотря на то, что процедура касается персонально одного гражданина, косвенно она может затронуть и его близких. В первую очередь – мужа/жену и детей, во вторую – остальную родню.

Что дальше делать, если человека признали банкротом, а он ваш супруг

Распространенная ситуация, когда супружеская пара вместе берет ипотеку или иную ссуду под залог общего дома. Тогда жена/муж могут выступать созаемщиком или поручителем. Придется смириться, что недвижимость будет продана. Но даже если такого факта не было, то квартира пойдет «под молоток», а вторая половинка получит лишь денежную компенсацию за свою долю. Аналогичная ситуация с бытовой техникой, автомобилем. Однако раздел – только при разводе, если пара остается в браке, то все идет на аукцион.

Несовершеннолетние дети/иждивенцы

Данная категория является самой защищенной. При анализе того минимума, который необходим несостоятельному гражданину, учитывается количество людей, которые остаются на его попечении. Часто наличие семьи позволяет сохранить достаточно большой дом. При наличии инвалида, который нуждается в перевозке на машине, автотранспорт также может быть признан необходимым.

Проблемы у прочих родственников и поручителей

Родители, сестры и другая родня не пострадает. Но если у должника с ними были сделки (продажа, дарственная, наследование имущества) за последние три года, то они будут проверены и могут быть признаны недействительными, особенно если фигурируют цифры (цена), не соответствующие реальной рыночной стоимости.

Прочитать Конкурсный управляющий по банкротству: кто это, его права, обязанности и требования по ФЗ

Поручительство предполагает полное или частичное разделение обязанностей и согласие на погашение долга в случае несостоятельности основного заемщика. если Что дальше делать поручителю, если человек, который брал займ, признан банкротом:

- Судебное разбирательство с целью снятия с себя ответственности. Можно доказать, что данные обязательства утратили свою правомерность по ряду факторов.

- Оплата задолженностей. Обычно поручительство оформляется на один кредит, а не на все сразу, поэтому сумма может оказаться посильной.

- Начало процедуры банкротства.

При смерти должника

Если на момент начала процедуры истец умер, но не был заключен страховой договор на этот случай, то получает все долги тот, кто вступает в наследство. Однако распространенная практика – отказ от имущества, а вместе с тем и от всех обязательств. Все, что принадлежало покойному заемщику, распродается с аукциона в честь уплаты.

Негативные последствия процедуры несостоятельности для кредиторов

Не только физики, проходящие по несостоятельности, или и их родственники сталкиваются с неприятностями по время и после окончания судебных разбирательств. Какие последствия банкротства физического лица, затрагивают взыскателей:

- Мошенничество. Не редко гражданин намеренно перестает платить по займу, чтобы получить возможность направить прошение о признании его несостоятельным. Даже в случае достижения мирового соглашения, взыскатель теряет средства, поскольку должник не выплачивает большую часть процентов или неустоек.

- Возврат только части денежных средств. При реализации имущества кредиторам возвращаются деньги. Однако конкурсной массы, даже после продажи всех имущественных ценностей, редко хватает, чтобы в полной мере удовлетворить требования взыскателей.

- Упущение выгоды. Кредиторы не могут насчитывать штрафы, пени и неустойки по задолженности.

Как можно было заметить, взыскатели теряют солидную часть полагающихся им денег при реализации имущества. Однако несомненным плюсом становится то, что они возвращают хотя бы часть полагающихся средств. Взыскание денежных средств через судебную инстанцию и службу судебных приставов не всегда может увенчаться успехом, в таком случае кредитные организации просто списывают задолженность.

Как сохранить залоговое имущество при банкротстве

Что будет с жильем, если оно не просто единственное, но является предметом ипотеки

? А вот тут уже закон встает на сторону банка, а не заемщика. Залоговая квартира (как и любой другой предмет залога) обязательно будет реализована, если банк-залогодатель заявил о своих требованиях, и они были включены в реестр. Также могут продать за долги участок, на котором находится заложенная недвижимость.

Интересно, что в судебной практике есть случаи, когда квартиру в ипотеке не отбирали при банкротстве. Причина — банк не успевал заявить о своих требованиях в установленные законодательством сроки.

Обратите внимание!

Ярким примером такого прецедента является дело № А41-25058/16, где Сбербанк пропустил все сроки, и в итоге ипотека, выданная этим банком, осталась за заемщиками. Соответственно, реализация залогового имущества при банкротстве физического лица не смогла в полной мере состояться. Но, напомним, такие ситуации встречаются крайне редко. Обычно это в интересах банка — вернуть свои средства по максимуму.

Избежать реализации ипотечной квартиры можно, если полностью погасить кредит до обращения с заявлением на банкротство. В этом случае с объекта снимается залог с сохранением права собственности за должником. Естественно, квартира со снятым залогом должна быть единственной у должника и членов его семьи, иначе ее смогут продать на общих основаниях.

Последствия для поручителей при процедуре несостоятельности

Если при оформлении кредитных обязательств, был привлечен поручитель, и организовалась процедура банкротства. Гражданин – поручитель, также несет ответственность, наравне с основным заемщиком.

Какие неприятности ждут человека:

- Физическое лицо вместо поручителя становится таким же должником;

- Законодательство обязывает поручителя оплачивать возникшую задолженность. Однако стоит заметить, что помимо обязанностей у физика возникают и права. При наложении ареста или запрета на счета, он имеет право обратиться в суд, чтобы их снять.

- При приобретении в кредит автомобиля или квартиры, вместе с процедурой банкротства, происходит отчуждение имущества в пользу поручителя.

Если у гражданина – поручителя отсутствует возможность гасить задолженность, он имеет право подать заявление на прохождение процедуры несостоятельности.

Могут ли забрать вещи из квартиры, если я там не проживаю, но прописан?

Да, могут. Если у приставов нет данных о Вашем реальном месте проживании, значит, они придут по месту регистрации и приступят к описи имущества. Они опишут все видимые предметы, за счет продажи от которых можно погасить долг, и не будут искать доказательства, указывающие на то, кому именно принадлежат вещи. Груз доказывания лежит на собственнике этого имущества или на Вас. Подтвердить факт владения имуществом можно:

- договором купли-продажи;

- товарными чеками;

- накладными, пр.

После того, как имущество опишут, Вы или пострадавший собственник можете направить иск в суд об исключении имущества из описи. Если удастся доказать обратное, ошибка будет устранена, а арест – снят.

Скрытые негативные последствия

Помимо приведенных отрицательных моментов процедуры несостоятельности, существуют еще и скрытые негативные последствия для должника. О некоторых стоит знать, прежде чем обращаться в судебную инстанцию.

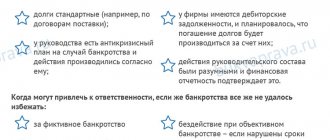

- Преднамеренное банкротство – ситуация при которой, должник мог бы избежать обращения в судебную инстанцию за признанием банкротства. К примеру, имеются финансовые обязанности в пользу должника (должны денег). Статья 196 Уголовного кодекса РФ.

ПОДРОБНЕЕ О ФИКТИВНОМ БАНКРОТСТВЕ ИЗЛОЖЕНО В СТАТЬЕ >>>

Преднамеренное банкротство: особенности, признаки и ответственность

- Фиктивная несостоятельность. Гражданин создает видимость несостоятельности, обычно подделка финансовой документации. После чего направляет заявление в судебную инстанцию. Таким образом, человек надеется на отсрочку по платежам или полное списание задолженности. Статься 197 УК РФ.

- Неправомерное банкротство. Скрытие ценного имущества, незаконные сделки, перепродажа родственникам, расчет с одними кредиторами, игнорируя требования других, введение в заблуждение финансового управляющего.

Как можно избежать негативных последствий банкротства

Разумеется, должнику стоит понимать, что последствий, которые напрямую предусмотрены законодательством, ему избежать не получится. По завершению процедуры к физическому лицу, будут в полной мере применены ограничительные меры. Поэтому, если гражданин решил обратиться с прошением, ему следует в полной мере осознавать дальнейшие последствия.

При прохождении несостоятельности, чего ни в коем случае не следует делать:

- Не стоит заниматься незаконной манипуляцией с имуществом, подделкой документов. Должнику необходимо понимать, что любая махинация с имуществом, счетами или бумагами будет раскрыта на первых этапах проведения процедуры. За процессом наблюдает не только финансовый управляющий, суд, а также кредиторы. Каждый имеет свои личные интересы, не всегда совпадающие с интересами должника. При обнаружении незаконной деятельности, должника ждут негативные последствия, не говоря уже о том, что в банкротстве ему будет отказано.

- Как только запускается процедура, должнику нельзя отдавать предпочтение кому-либо из взыскателей. Внесения оплаты одному, может привести к возбуждению уголовного дела по инициативе других.

- Не вступайте в сговор с финансовым управляющим. Как правило, ФУ добросовестно исполняют свои обязанности, но может попасться и авантюрист, поэтому стоит быть внимательным.

- Разумным решением будет не пускать процедуру на самотек, а вникать в ситуацию, узнавать о ходе дела, а в идеале присутствовать на судебных заседаниях. Таким образом, можно избежать негативных последствий.

Как можно быть понять, процедура признания несостоятельным для физического лица и его родственников имеет ряд неприятных последствий, финансовых ограничений и, просто напряженных ситуаций. Однако не стоит забывать и о положительных сторонах. Если документы быль поданы правильно, гражданин не совершал незаконных действий и махинаций, добровольно и честно сотрудничал с финансовым управляющим, его долги будут списаны, и он сможет спокойно жить. Ну, а ограничения, накладываемые законом, после завершения процедуры можно легко пережить.

Ограничения после признания финансовой несостоятельности

Есть правила, которые начинают действовать уже в процессе делопроизводства, другие – только с момента объявления лица неплатежеспособным.

В отношении имущества

Есть мнение, что суд отправит «под молоток» все жилье. На самом деле это не верно, неплательщик сможет оставить у себя жилье, при условии, что оно – единственное и не превышает по количеству квадратных метров минимума на каждого прописанного члена семьи. Исключение касается только ипотечных квартир или участков под застройку. При выплате ипотеки, она списывается в счет задолженностей.

Касательно остального, у человека останется только минимум, который необходим ему для жизни, а именно личные вещи. Ценности, драгоценности, меха, бытовая техника (не вся) будут проданы.

Банкротство физических лиц

от 5000 руб/месяц

Подробнее

Услуги кредитного юриста

от 3000 руб

Подробнее

Юридическая помощь должникам

от 3000 руб

Подробнее

Списание долгов по кредитам

от 5000 руб/месяц

Подробнее

Одним из последствий признания банкротом гражданина-должника (физического лица) перед банком является проверка всех финансовых сделок за последние три года. Если был усмотрен факт мошенничества, то купля-продажа будет признана недействительной, а также может быть возбуждено дело с применением административного или уголовного наказания. Поэтому переписать квартиру или машину на родственников накануне разбирательства не получится. Если имущество находится в совместной собственности, то пользоваться своей долей нельзя.

Иные личные права

Запрещено быть генеральным директором или учредителем юридического лица, открывать ИП можно, однако, данное ограничение имеет срок действия – 3-5 лет. После этого, согласно российской и европейской практике, должник может достичь любых карьерных высот.

По поводу долгов

Одним из положительных последствий объявления себя банкротом является то, что все задолженности физического лица, которые не были покрыты после продажи имущества, считаются аннулированными. Больше не имеют право звонить коллекторы или сотрудники банка с требованием вернуть деньги.

Можно ли выезжать за границу

В момент делопроизводства может быть наложен запрет на выезд из страны, но на практике такое ограничение накладывается крайне редко. По окончании процесса человек имеет такие же права на получение визы и пересечение границы, как и другие граждане.

Можно ли брать кредиты

Повторное кредитование разрешено, но при подаче заявления должник обязан информировать о том, что на нем есть ограничение для банкротов физических лиц. Банк будет самостоятельно принимать решение, не исключено, что положительное. Второй негативный фактор – запись в кредитной истории, понадобится время, чтобы ее исправить.

Прочитать Мнимая и притворная сделка, что это простыми словами, последствия и различия