Для обеспечения жильем военнослужащих правительством разработана специальная программа поддержки – накопительная ипотечная система. С ее помощью стало возможно получить ипотеку, взносы по которой оплачивает государство. Заемщики, воспользовавшиеся субсидией несколько лет назад, сейчас могут провести рефинансирование военной ипотеки по ставкам, действующим на рынке финансовых услуг в настоящее время. Процедура позволит существенно снизить финансовую нагрузку, уменьшить риски и расходы в случае увольнения со службы.

Как улучшить ситуацию

В связи с затянувшимся экономическим кризисом, государственной помощи по накопительной ипотечной системе (НИС) от Минобороны РФ стало не хватать для погашения ежемесячных платежей. Военное ведомство почти не проводило индексацию, поэтому служащее ощутили сильное кредитное давление.

Изменить ситуацию к лучшему помогли разработанные программы рефинансирования военной ипотеки от банков, предлагающих минимальную процентную ставку. Лояльные условия погашения кредита содействуют своевременной выплате долга.

Желание провести рефинансирование ссуды нужно аргументировать конкретными целями и причинами. Например, изменилось материальное положение семьи, родился ребенок или кто-то тяжело заболел.

Важно! Ежегодная государственная поддержка НИС для служащих ВС в прошлом году составила 268 466,5 руб. Она индексируется на 7%, но не покрывает инфляцию.

Ежемесячные взносы НИС в идеале должны полностью погашать выплаты по займу. На практике платежи могут превышать сумму государственной помощи.

Совсем недавно, в связи с возмущением Минобороны России, на личные счета военных переводят сразу весь годовой лимит выплат от НИС. Его можно положить на специальный счет под 8%. Государство при этом избавляется от необходимости индексации выплат.

Сумма ежемесячного платежа по военной ссуде составляла 22 372,5 руб. до полной выплаты долга. Сейчас эта цифра будет ежегодно корректироваться. Весь годовой лимит, установленный государством, будут распределять на взносы в течение 12 месяцев.

Но даже этих мер бывает недостаточно, в результате служащим приходится доплачивать собственные средства. Если выплаты становятся обременительными, военным приходится обращаться в другой банк, чтобы перекредитоваться.

Промсвязьбанк и рефинансирование военной ипотеки – почему это важно

В связи с кризисом 2015 года государство перестало индексировать отчисления в НИС. При этом выплаты по кредитному обязательству рассчитывались с учетом индексации. В результате, по ипотечным кредитам стал накапливаться долг.

Ситуация такова, что ежемесячных взносов не хватает на оплату займа в полном объеме. Приходится либо доплачивать из личных средств, либо смотреть, как копятся долги. Если ничего не изменится, в конце периода выплат должнику придется погашать недостающую сумму (от 100 до 300 тыс. рублей) из своего кармана.

Преимущества

Рефинансирование — это полное погашение существующей ипотеки за счет нового кредита на более выгодных условиях. Оформление нового кредита решает сразу несколько вопросов:

- Объединяет все существующие долговые обязательства в одно.

- Снижается на 1 – 2% процентная ставка по ссуде.

- Уменьшается ежемесячный платеж.

- Меняются сроки погашения долга.

- Уменьшается переплата по займу.

Вкладывая дополнительные средства, заемщик быстрее погашает кредит, может продать свое жилье и купить более просторное. Постепенное погашение займа в комфортных условиях, с помощью государства – это долгий, но уверенный путь к материальному благополучию семьи.

Банки, обслуживающие военнослужащих

Кредитные учреждения, имеющие совместный капитал с государством, разрабатывают самые выгодные условия и ставки рефинансирования военной ипотеки. Крупнейшие из них работают по системе:

- Россельхозбанк выдает кредит от 100 тыс. до 2,23 млн. руб. на срок до 30 лет, под 9,05%;

- Связь-банк предлагает от 0,5 до 2,2 млн. руб. на срок от 1 до 20 лет, со ставкой 10,9%;

- Сбербанк – от 0,5 до 2,33 млн. руб., на 20 лет, под 9,5%;

- ВТБ-24 – оформляет займы на сумму от 0,6 до 2,29 млн. руб., до достижения заемщиком 45-летнего возраста, с процентной ставкой 9,5%;

- Газпромбанк выдает от 100 тыс. до 2,24 млн руб., на 30 лет, под 9% по акции;

- «Открытие» — сумма до 2,71 млн. руб. на срок от 1 до 25 лет, под 8,8% годовых.

Рекомендуемая статья: Рефинансирование с Банком Уралсиб под 8,39%

Как сделать рефинансирование военной ипотеки в банке Открытие

Основное условие всех кредитных учреждений – займ не должен превышать установленные лимиты. Если для перекредитования нужна большая сумма, заемщику придется сделать предоплату, а на остаток оформить кредит.

Для рефинансирования военной ипотеки в 2021 году банки оформляют новые кредитные договора с уменьшенной процентной ставкой.

Документы и условия рефинансирования военной ипотеки в Промсвязьбанке

Выводы

Военную ипотеку можно рефинансировать, если это выгодно самому заемщику. Но для проведения процедуры понадобится подобрать соответствующий банк и изучить его условия.

- Похожие записи

- Как повторно рефинансировать ипотеку в 2021 году: условия и процедура перекредитования

- Основные плюсы и минусы рефинансирования ипотеки

- Как оформить рефинансирование ипотеки выгодно и безопасно, ТОП-7 предложений банков

- Как происходит рефинансирование кредита в банке

- Рефинансирование кредита для пенсионеров: в каком банке выгодно рефинансировать кредит в 2021 году?

- Страховка при рефинансировании ипотечного кредита в 2021 году: особенности страхования ипотеки

Добавить комментарий Отменить ответ

Важные нюансы

Прежде, чем начать сбор документов на перекредитование, нужно узнать условия различных финансовых организаций, кредитные ставки и стоимость оформления документов. В некоторых случаях требуется первоначальный взнос от 10 до 30%.

Важно! Сравните кредитные ставки в разных банках. Иногда разница настолько мала, что не покрывает расходов на переоформление.

Специалисты советуют обязательно перекредитоваться тем, чья ипотека была оформлена с «плавающей» процентной ставкой. После оформления всех документов она станет фиксированной.

В рефинансировании кредитов могут нуждаться военнослужащие, уволенные в запас по собственному желанию. На них не распространяется действие законов о НИС, и своевременное погашение долга становится практически невыполнимой задачей.

Как рассчитать выгоду от перекредитования

Ежемесячная сумма процентов по ипотеке вычисляется по формуле:

Рассмотрим расчет выгоды от переоформления ссуды на конкретном примере. Изначальные условия займа:

- остаток долга – 1,2 млн руб.;

- %-ная ставка – 10,5% годовых;

- ежемесячный платеж – 22372.5 руб.

После рефинансирования ставка уменьшилась до 8,9%, а ежемесячный платеж остался прежним. Полученные данные внесены в таблицу:

Важно! Срок до полного погашения ипотеки может увеличиться, если государство не проводит своевременную индексацию платежей из НИС.

Кроме того, нужно учесть расходы на оформление дополнительных документов:

- оценка стоимости приобретаемой недвижимости;

- новый страховой полис;

- технический паспорт (если его нет).

На их получение потребуется какое-то время и до 10 000 рублей, которые быстро окупятся.

Как подать заявку

Если военнослужащий сделал вывод о необходимости воспользоваться услугами финансового учреждения по перекредитованию, с целью уменьшения процентной ставки или ежемесячных платежей, он может подать заявку в свой или любой другой банк.

Сделать это можно двумя способами:

- При личном посещении отделения кредитной организации.

- Онлайн, через интернет.

Работники банка дают заемщику полный список документов, необходимых для рефинансирования военной ипотеки, которые он должен предоставить в ближайшее время для заключения нового договора. К нему относятся:

- паспорт гражданина РФ;

- оформленное заявление;

- свидетельство участника НИС более трех лет давности;

- документы на покупаемую недвижимость – технический паспорт, домовая книга, выписка из ЕГРН;

- свидетельство СНИЛС;

- справка установленной формы о ежемесячных доходах.

Онлайн-заявку можно подать, не выходя из дома. На соответствующей странице официального сайта банка нужно заполнить специальное окно для создания личного кабинета, куда вносятся данные:

- фамилия, имя, отчество заемщика;

- год его рождения;

- телефонный номер;

- адрес электронной почты.

В другой форме уточняют:

- цель кредита;

- цена недвижимости;

- начальный взнос;

- срок возврата долга.

В случае возникновения вопросов, обращаются в чат к онлайн-консультанту, который разъяснит, какие документы нужны для рефинансирования военной ипотеки, и даст советы о дальнейших действиях. Ответ приходит незамедлительно.

Рекомендуемая статья: Стоит ли оформлять ипотеку через риэлторов — плюсы и минусы

Пакет подготовленных документов приносят в офис выбранного для перекредитования банка, сотрудник которого может потребовать копию свидетельства о браке и заверенное у нотариуса согласие супруги на проведение финансовой операции. Рассмотрение длится от 3 до 15 дней.

Документы на рефинансирование военной ипотеки в Промсвязьбанке

Полный перечень бумаг зависит от того, приобреталось жилье на первичном или вторичном рынке, а также от состояния квартиры на данный момент. Для подписания предварительного договора (ПКД) потребуются:

- анкета-заявление;

- паспорта заемщика и всех созаемщиков;

- действующий кредитный договор (ДЦЖЗ);

- свидетельство о браке (неженатые заемщики пишут заявление о том, что не были женаты на момент покупки жилья);

- актуальный график платежей (выдается прежним кредитором).

После положительного решения от РВИ список расширится. Придется проводить повторную оценку и оплачивать ее самостоятельно (результат действителен 6 месяцев). В некоторых случаях может понадобиться справка о том, что дом не находится в аварийном состоянии. Но это актуально только для старых квартир Москвы и Санкт-Петербурга.

Также необходимо принести:

- реквизиты для перечисления средств на погашение рефинансируемого кредита (соответствующая справка берется в прежнем банке);

- справку об актуальной задолженности и отсутствии просрочек (или иной подобный документ);

- свидетельство о праве собственности и/или выписка из ЕГРН (действительна 1 месяц);

- справки по форме №7 (технические характеристики жилого помещения) и №9 (сведения о зарегистрированных в квартире лицах);

- нотариальное согласие супруги/супруга на залог квартиры (для тех, кто состоит в браке);

- техпаспорт.

Внимание! Банк может запросить любые другие документы на свое усмотрение.

Практика показывает, что на сбор и согласование всех бумаг уходит около 3-х недель. При этом многие справки действительны только в данном месяце.

Как сделать рефинансирование военной ипотеки в банке Открытие

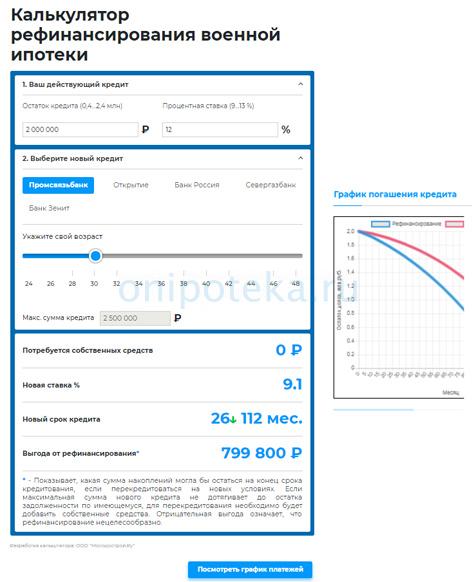

Как работает калькулятор

Целесообразность всех действий можно проверить с помощью калькулятора рефинансирования военной ипотеки на сайте любого банка, обслуживающего участников НИС.

Одно из главных условий – до полного погашения долга служащий должен быть не старше 50 лет. Алгоритм действия калькулятора зависит от точности заполнения всех полей:

- Укажите остаток по займу. Узнать его можно в отделении кредитной организации или через интернет-банк.

- Из предложенного списка выбираете любой банк, смотрите условия по перекредитованию.

- Обозначьте свой возраст, от этого зависит сумма кредита, который может одобрить финансовое учреждение.

- Если предложенный лимит меньше вашего долга, то необходимо внести недостающую сумму.

- Калькулятор покажет, насколько изменится срок погашения долга после рефинансирования, и какая сумма останется на накопительном счету.

Онлайн калькулятор рефинансирования военной ипотеки сравнивает два разных кредита, наглядно показывает графики платежей и полного погашения займа. Участник НИС видит, с чем он остается к завершению службы в армии:

- полностью погашенный займ по ипотеке;

- размер оставшегося долга;

- сумму, которая накопится на личном счете после закрытия кредита.

Оцените все «за» и «против», чтобы грамотно рефинансировать текущие обязательства.

Возможные варианты

Основными положениями, по которым возможно рефинансировать военную ипотеку под меньший процент, является либо тот факт, что заем оформлен до того, как были переведены денежные средства, либо если контрактник часть суммы вносит самостоятельно. Так, причиной будет являться еще и увольнение со службы.

Самый просто вариант – это обращение в тот же банк, где ипотека оформлена. Нужно будет написать заявление с просьбой перевести кредит на условия, которые являются более выгодными в связи с текущими предложениями банка. Перекредитование ипотеки под меньший процент будет оформлено в дополнительном договоре, который изменит текущие условия, в остальном все останется как прежде.

Если возникло желание сменить банк, то следует уточнить, является ли он участником программы сотрудничества с Росвоенипотекой, иначе весь процесс может быть прерван лишь по этой причине.

Этапы перекредитования

Рефинансирование военной ипотеки проходит в несколько этапов:

- Получить одобрение выбранного банка.

- Согласовать новый кредит в Росвоенипотеке, контролирующей расход государственных средств.

- Установить льготный период, когда заемщик не платит проценты по кредиту.

- Рассчитать сумму израсходованных денежных средств из НИС.

- Определить размер погашения долга из личных средств военнослужащего.

- Получить письменное одобрение Росвоенипотеки и предоставить его в новый банк.

- Заключить новый договор ипотеки.

После этого следует обратиться в первичную финансовую организацию для получения справки о полном погашении кредита. Важно снять квартиру с залогового обременения в этом банке и оформить на нее залог у нового кредитора.

Кредитное учреждение выносит решение, по которому может произойти:

- понижение годовой процентной ставки с сохранением сроков платежей;

- увеличение срока погашения долга с уменьшением суммы регулярных платежей;

- отсрочка возврата долга;

- полное погашение задолженности.

При обращении в Росвоенипотеку понадобятся документы:

- военный билет или гражданский паспорт служащего;

- заверенные копии предыдущего и нового кредитного договора;

- составленный заемщиком план погашения займа;

- справка об открытии и реквизиты счета, на который будут переведены средства;

- справка о доходах за последние три месяца.

Определенные требования предъявляют и к объекту недвижимости, на который взята ипотека. Это должна быть первичная недвижимость от проверенного застройщика.

Расчет выгоды

Для вычислений экономии рекомендуется использовать обычный калькулятор рефинансирования, доступный в интернете. Должник вводит в соответствующие поля параметры действующего кредита, условия, предлагаемые новым банком и отмечает свое пожелание по поводу сохранения суммы регулярного платежа или уменьшении срока погашения. Результат выражается цифрами снижения переплаты, ускорения расчетов и отрицательной разницы в платежной нагрузке.

К сожалению, функционал калькулятора не предусматривает учет расходов, сопутствующих проведению процедуры. Они зависят от величины остаточной задолженности, стоимости недвижимости и других особенностей конкретного ипотечного договора.

Почему банки отказывают

Неминуемый отказ последует, если заемщик попадает в одну из категорий:

- недавно уволился из рядов Российской армии по собственному желанию;

- остаток долга составляет менее 400 000 или более 2,4 млн руб.;

- предоставил неполную или недостоверную информацию о своей платежеспособности;

- служащий является участником НИС менее трех лет;

- имеет проблемную кредитную историю.

Банки минимизируют свои риски, поэтому тщательно проверяют данные заемщиков. Если есть хоть одна проблема из названных, результат, скорее всего, будет отрицательным.

Требования к существующей ипотеке

Финансовая организация, в которой оформляется новый займ, выдвигает свои требования к военной ссуде:

- не должно быть просрочек по платежам;

- предыдущий кредитор не запрашивает полное погашение долга;

- ранее по этой ссуде не было произведено рефинансирование или реструктуризация в других финансовых учреждениях.

Важно! Банк может потребовать досрочно погасить долг, если платежи не вносились в течение последних 200 дней.

Проблемы при оформлении

Одна из часто возникающих проблем – это оформление участника НИС, которое может длиться до 9 месяцев. За это время истекает срок подачи документов для рефинансирования военной ипотеки. Лишь небольшое количество кредитных учреждений готово принимать электронный вариант документа.

Рекомендуемая статья: Семейная военная ипотека в 2021 – условия и банки

Не менее важной проблемой становятся просрочки по платежам, если оплата не проходит более 30 дней. Банки не хотят работать с клиентами, у которых финансовые проблемы и поэтому часто отказывают в предоставлении услуг.

Заемщик в возрасте около 50 лет практически не имеет шансов на перекредитование военной ссуды. После выхода в отставку его ипотека трансформируется в гражданскую, на общих основаниях.

Неверно оформленные документы становятся веской преградой, преодолеть которую можно, если заново их подготовить.

Условия рефинансирования часто меняются, и заемщику приходится ждать вступления в силу новых правил, чтобы провести операцию в наиболее благоприятный момент.

Выясняется, что сумма остатка долга не совпадает с графиком платежей из-за отсутствия индексации взносов НИС.

Оформление документов на рефинансирование военной ипотеки в Росвоенипотеке может затянуться на несколько месяцев, а кредит за это время заемщик обязан выплачивать из личных средств.

Как оплачивать рефинансируемый кредит

Военная ипотека оплачивается средствами накопительного счета. Пока кредитуемый находится на службе, он не вносит личных средств и не отвечает за просрочки. Но при увольнении придется взять погашение займа на себя.

При желании кредитуемый имеет право погасить часть средств личными сбережениями. В таком случае остаток средств на счетах НИС можно использовать на другие цели. Даже оформить новый займ на второе жилье.

Важно! В 2021 году положение о перекредитовании только вступило в силу. Иногда случались задержки с оформлением документов и перечислением денег Росвоенипотекой. Однако переживать за просрочки по кредиту не стоит. Пусть и с опозданием, но государство компенсирует платежи.

Результаты перекредитования

Банки, рефинансирование военной ипотеки, оформляют с большой осторожностью. Это нормально, ведь они теряют собственные доходы. Каких-то 2 – 3% от суммы в несколько миллионов, складываются в десятки тысяч потерянных рублей.

Заемщик при этом выигрывает:

- по новому договору ему устанавливают фиксированную ставку вместо плавающей, что существенно экономит средства;

- график платежей составляют из равных взносов до полного погашения долга;

- можно уменьшить ежемесячный взнос за счет увеличения срока действия ссуды.

В итоге облегчается финансовая нагрузка на семейный бюджет военнослужащего, заем погашается без просрочек и непредвиденных проблем.

Промсвязьбанк: рефинансирование военной ипотеки в 2021 году и дополнительные расходы

В ПСБ при перекредитовании не требуют вносить личные средства заемщика. Однако потратиться все равно придется. Перечислим расходы, которые ждут должника в процессе смены кредитора:

- повторная оценка имущества (3-5 тыс. рублей);

- нотариальное согласие супруги/супруга (1,5-2 тыс. рублей);

- страхование (2-3 тыс. рублей);

- выписка из ЕГРН (800 рублей);

- госпошлина на перерегистрацию предмета залога.

Таким образом придется потратить минимум 10 тыс. рублей. Однако выгоды рефинансирования более существенны!

Важно! При переоформлении кредита происходит разрыв во времени. Если по старому графику платежи списывались 31-го числа, а новый договор действует с 20-го, то проценты за 11 дней заемщику придется заплатить самостоятельно. Эта сумма может составить от 2 до 10 тыс. р. Чем больше интервал между старой и новой датой, тем больше будет разница.

Оформление страховки

Если для простых граждан, страхование купленной недвижимости проводится по желанию, то военная ипотека предусматривает обязательное страхование не только покупаемой квартиры, но жизни и здоровья заемщика. Условия такой страховки регулируются государством.

Банк это делает для того, чтобы уменьшить свои риски. Страховая компания, в свою очередь, внимательно следит за проведением регулярных платежей. Если они прекратились, СК имеет право расторгнуть договор в одностороннем порядке.

В таком случае кредитор откажет от предоставления займа, и потребует вернуть израсходованные средства.

Отзывы клиентов

Подсчитав реальные изменения ежемесячных платежей после перекредитования, военнослужащие считают, что это имеет смысл только в том случае, если разница в процентной ставке составляет более 2%.

Основные моменты отрицательных отзывов:

- Длительное оформление и бесконечные придирки банковских служащих требуют много терпения и времени.

- Программа действует только в Краснодарском крае, Санкт-Петербурге, Москве и Московской области.

- Нет гарантии, что заемщику одобрят проведение этой операции.

- Оформление некоторых документов требует материальных затрат.

Положительные отзывы о рефинансировании военной ипотеки:

- Снижается кредитная нагрузка на бюджет семьи.

- Выплата равномерными платежами позволяет планировать ежемесячные расходы.

- Значительно уменьшается сумма переплаты.

- При досрочном погашении долга военнослужащий имеет право расходовать взносы НИС по собственному усмотрению, в том числе, для приобретения новой недвижимости.

Рефинансирование военной ипотеки – серьезное решение, требующее много усилий и большого внимания. Но если результат позволяет улучшить качество жизни семьи, то почему бы не попытаться?

Оцените автора

(

1 оценок, среднее: 5,00 из 5)

Поделитесь в социальных сетях

Автор:

Специалист по ипотеке Мария Юрьевна Сохань

Дата публикации7 мая, 201916 июля, 2019