Суть ипотеки для молодой семьи

Молодые семьи могут рассчитывать на особые, выгодные условия для получения кредита, такие, как сниженная процентная ставка и минимальный первоначальный взнос. Одними из главных критериев для получения льгот выступают зарегистрированный брак и возрастной порог – от 18 до 35 лет.

Основные критерии для получения ипотеки «Молодая семья»:

| Соответствие определенному возрасту | Оба супруга должны быть не младше 18 и не старше 35 лет |

| Наличие постоянного дохода | Желательно, у каждого члена семьи |

| Официальное трудоустройство | На постоянном месте работы заемщик должен проработать минимум три месяца |

| Гражданство РФ | Также потребуется прописка на одном только месте на протяжении определенного времени |

| Наличие первоначального взноса | Размер взноса зависит от выбранного банка |

Если банковская организация потребует дополнительного подтверждения платежеспособности клиента, нужно быть готовым предоставить трудовую книжку (копию).

К слову, на специальные условия ипотечного займа могут рассчитывать как семьи, имеющие детей, так и пока еще бездетные пары.

Что касается объекта недвижимости, здесь тоже есть определенные условия. Молодожены могут получить одобрение на покупку:

- квартиры в многоэтажном доме, на этапе строительства (так называемый первичный рынок);

- квартиры на вторичном рынке (обязательное условие – дому менее 30 лет, в исправном состоянии);

- частного жилого дома.

Также ипотека выдается на строительство частного дома и его обустройство.

Ознакомиться с общей информацией об ипотечном кредитовании можно в статье: «Что такое ипотека – простым и доступным языком»

Государственная программа «Молодая семья» для улучшения жилищных условий

Еще с начала 2000 года государство стало разрабатывать различные программы поддержки семей, направленные на увеличение рождаемости. В 2017 году была принята государственная программа, именуемая «Молодая семья» (Постановление Правительства РФ от 17.12.2010 № 1050 (ред. от 30.12.2017)).

Суть этой программы в том, что государство выделяет субсидии в виде жилищного сертификата молодыми семьями, а также ограничивает ипотечные проценты для определенного круга лиц.

Молодая ячейка общества, получив государственную поддержку, может добавить собственные средства для покупки или приобрести жилье в ипотеку по сниженным процентным ставкам.

Пошаговый процесс получения ипотеки

Путь к заветному собственному жилью состоит из нескольких непростых шагов, и начинается он на пороге банковского учреждения. Если ваша семья проходит по вышеперечисленным параметрам на льготное ипотечное кредитование, то вот список ваших дальнейших действий.

- Изучить ипотечные предложения различных банков и выбрать наиболее подходящий вариант.

- Обратиться в отделение выбранного банка и оформить заявление (анкету).

- Запросить у специалиста список необходимых документов и собрать их (смотрите ниже).

- Комплект бумаг предоставить в кредитное учреждение и дождаться решения банка (обычно, не более 7 рабочих дней). Если проверка личности и платежеспособности клиента прошла успешно, пора переходить к объекту недвижимости – вы же уже присмотрели квартиру или дом своей мечты?

- Собрать комплект документов по объекту недвижимости, запросив список у кредитного специалиста (смотрите ниже).

- Сдать документы, и вновь дождаться решения банка.

- Все в порядке? Тогда подписываем кредитный договор. Важно! Очень внимательно прочитать ВЕСЬ кредитный договор, во избежание сюрпризов в дальнейшем.

- Возможно, понадобится дополнительно оформить договора обеспечения и страхования предмета залога.

- Получить кредитные средства, рассчитаться с продавцом и перейти к самому приятному шагу – оформить купленное жилье в собственность и праздновать новоселье!

Важно! Если у вас имеется материнский капитал, то его можно направить на первоначальный взнос, либо на погашение основного долга, снизив, таким образом, кредитную нагрузку.

Также можно воспользоваться государственной программой «Молодая семья» и получить субсидию от государства на приобретение жилья. Подробнее о госпрограмме «Молодая семья» можно узнать здесь.

Базовые условия выдачи средств

Программа «Молодая семья» – это наличие безвозмездных субсидий от государства для частичного погашения долговых обязательств (в зависимости от индивидуальных особенностей супружеской пары). В федеральных льготах четко прописаны суммы компенсации: 30% бездетным парам, по 5% к установленным тридцати на каждого ребенка.

Пакет документов подается в Департамент жилищного фонда по адресу регистрации одного или обоих супругов. Условия ипотеки предполагают наличие статуса для граждан, нуждающихся в улучшении жилплощади. Он подтверждается специальным сертификатом на льготное кредитование.

В перечне других базовых требований к заемщикам:

- подбор первичного жилья со сроком погашения займа до 30 лет;

- обязателен минимальный ПВ (от 15%);

- оформление договора на залоговое имущество (которым является недвижимость в собственности или новая);

- не менее года рабочего стажа на последнем месте;

- 2-НДФЛ и другие справки о дополнительных источниках финансирования молодой семьи;

- постоянная регистрация молодых супругов (или одного из них) в регионе обращения.

Молодежная ипотека доступна одному родителю, не состоящему в официальном браке, но воспитывающему детей. Сохраняется главное требование по возрасту – не старше 35.

Важно! Государственная льгота также распространяется на участки земли, приобретаемые под частную застройку, возведение жилого дома своими силами.

Необходимые документы

Для оформления ипотеки «Молодая семья» потребуется собрать немалый комплект документов. Сначала подготавливаются документы по заемщикам – банк тщательно проверяет надежность и платежеспособность будущего клиента.

| Анкета-заявление | по банковской форме |

| Паспорта заемщиков | + копии |

| Паспорта поручителей | + копии |

| Справки о доходах | по форме 2-НДФЛ или по банковской форме |

| Свидетельство о заключении брака | + копия |

| Свидетельства о рождении детей (при наличии) | + копии |

| Документы, подтверждающие родство | Если родители молодых супругов выступают в качестве созаемщиков |

| Дополнительные документы по запросу банка | Военный билет, трудовая книжка, СНИЛС и т.д. |

Как только заявка одобрена банком, переходим к сбору документов на объект недвижимости.

| Выписка из ЕГРН | |

| Свидетельство о праве собственности продавца на недвижимость | При наличии |

| Технический паспорт | кадастровый |

| Договор купли-продажи | предварительный |

| Отчет об оценке объекта недвижимости |

Как использовать сертификат

Воспользоваться сертификатом по программе «Молодая семья» можно только в целях приобретения жилплощади.

Срок действия сертификата после получения гражданином составляет 2 месяца. Однако банки могут осуществлять операции по такому документу в течение 9 месяцев.

Использовать сертификат можно на двумя способами:

- покупка жилплощади с доплатой личных денег;

- приобрести жилье путем ипотечного кредитования.

Также возможно вложить полученные средства в объект недвижимости, находящийся на стадии строительства.

Ипотечный калькулятор

На сайтах банковских организаций есть такой удобный инструмент, как кредитный калькулятор. Программа позволяет без визита в офис банка или звонка ипотечному специалисту подобрать оптимальный заем и рассчитать по нему ежемесячные платежи.

Что нужно сделать? В специальные поля калькулятора ввести данные:

- полная стоимость желаемой недвижимости;

- сумма имеющихся средств для оплаты первоначального взноса. Чем больше средств удалось накопить, тем соответственно меньшую сумму придется выплачивать;

- запрашиваемую сумму по ипотеке;

- срок кредитования.

Процентная ставка зависит от выбранного типа кредита и подставляется в калькулятор автоматически. Также автоматически просчитывается предварительный размер ежемесячного платежа – и становится понятно, посильная сумма ежемесячных взносов или нет. Исходя из этих расчетов, можно уменьшить размер ежемесячного платежа (увеличив срок кредита или сократив запрашиваемую сумму), а можно и увеличить, если семья имеет стабильный доход и планирует поскорее выплатить ипотеку.

Для примера приводим кредитный калькулятор Сбербанка по ссылке.

Требования

Воспользоваться данной льготной программой может не каждый, потому что любой социальный проект ограничен определенными условиями и требованиями.

Воспользоваться программой могут пары, чей возраст не превышает 35 лет, а доход не ниже требуемого.

Для каждого типа семьи эта сумма разная:

- для семьи без ребенка – минимально 22 тыс. рублей;

- для семьи с одним ребенком – минимально 32,5 тыс. рублей;

- для семьи с двумя детьми или более – минимально 43,5 тыс. рублей.

Помощь от государства в свою очередь тоже ограничивается определенными цифрами. Максимально молодая семья может получить 30% от стоимости будущего недвижимого имущества.

При этом сумма ограничена:

- для семьи без детей 600 тыс. рублей;

- для семьи с одним ребенком 800 тыс. рублей;

- для многодетной семьи 1 млн. рублей.

Данная сумма дается государством безвозмездно, но нужно учитывать, что помощь получат лишь те, кто стоит в очереди на улучшение жилищных условий, при этом на двух человек площадь квартиры ограничена 48 квадратными метрами. Если в семьи есть дети, то на каждого можно дополнительно рассчитывать на 18 квадратных метров.

Стоит учесть: важным моментом является то, что несмотря на участие в социальной программе, вы можете еще вернуть подоходный налог, что является несомненным плюсом.

Программа делает жилье доступным даже для семьи с низкими доходами. Главное уделить время для того, чтобы подготовить документы для банка и участвовать в программе.

Возможно, Вам будет интересна статья об ипотеке для многодетных семей.

Познавательную статью о детском вычете по ипотеке при рождении ребенка читайте здесь.

Рефинансирование

В последнее время все чаще встречается такой термин, как «рефинансирование кредита». Что это?

Перекредитование ипотеки под меньший процент, или другими словами, оформление нового займа с более выгодными условиями для погашения первоначального кредита.

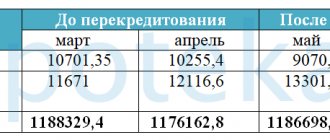

Проводится эта операция с основной целью – сэкономить семейный бюджет за счет более выгодной ставки по кредиту. Перекредитование старых ипотечных займов сейчас особенно актуально – процентная ставка по жилищным кредитам уверенно идет вниз, и можно существенно снизить ежемесячную финансовую нагрузку. Процесс перекредитования затрагивает не только уменьшение процентной ставки, также можно изменить валюту кредита, например, предпочесть рублевому займу долларовый или наоборот. При рефинансировании банк менять необязательно – возможно, кредитное учреждение, выдавшее ипотеку, предлагает максимально выгодные условия для оформления нового займа. Решившись на перекредитование, необходимо изучить ипотечные предложения различных банков и подобрать оптимальный вариант. Ну и конечно нужно быть готовым по второму кругу собора документов для ипотеки.

Всегда ли рефинансирование выгодно?

Нет, не всегда. Ниже приведены условия, при которых перекредитование принесет положительный финансовый результат.

| Ставка по ипотеке ниже действующей как минимум на 1% | Больше – лучше! |

| Отсутствуют дополнительные платежи или комиссии по ипотеке | Например, нет страховых взносов, либо они ниже текущих. |

| Имеется возможность перевести ипотеку в зарплатный банк заёмщика | Зарплатным клиентам чаще всего предоставляются особые условия |

| У заёмщика хватит свободного времени на проведение процедуры рефинансирования | Повторный сбор документов! (смотри пункт 2) |

| В условиях действующего договора не должно быть запрета на досрочное погашение займа | Можно «попасть» на штрафы |

| «Молодой» возраст займа | Если ипотека выплачивается много лет, проценты, на которых можно было бы сэкономить, уже практически выплачены. |

Как встать на учет в жилищном отделе

Для получения ипотеки под 6% годовых необходимо быть нуждающимся в улучшении жилищных условий. Для этого требуется обратиться к сотрудникам жилищного отдела администрации. Требуется заранее уточнить, какие требования действуют в конкретно взятом регионе.

Таблица 3. Федеральные нормативы жилой площади на человека

| Количество человек | Необходимая площадь (кв.м.) |

| 1 | 33 |

| 2 | 48 |

| 3 и более | 18 на человека |

То есть, при жизни в хрущевках, достаточно легко быть признанным нуждающимся. Но для этого требуется всем членам семьи быть прописанным вместе. Документы для постановки на учет следующие:

- паспорта и свидетельства о рождении для лиц до 14 лет;

- заявление, которое нужно писать непосредственно перед сотрудником отдела;

- сведения о доходах;

- справка о составе семьи;

- документы на имеющееся жилье.

В категорию нуждающихся в разных регионах входят жильцы разных типов квартир и домов

Некоторые регионы закрепили возможность потребовать дополнительные бумаги, а иногда их требуется заверить у нотариуса. Поэтому стоит заранее связаться с сотрудниками отдела, чтобы с первого раза предоставить все необходимое.

Отзывы людей уже воспользовавшихся данным кредитным продуктом

Элеонора из Хабаровска поделилась своим опытом ипотечного кредитования:

«У меня большой опыт ипотечного кредитования в Сбербанке России по программе «Молодая семья». Сначала построили однокомнатную квартиру на деньги по этому кредиту, потом продали и взяли кредит на трехкомнатную. Теперь живем в ней, еще 100 тыс., и она наша.

Огромных преимуществ программа «Молодая семья» не дает, процентная ставка та же, но первоначальный взнос может быть лишь 10% (при общих условиях 15%). Можно взять и вообще без денег, но имея материнский сертификат. Процентная ставка в Сбербанке не самая низкая, но нет скрытых комиссий и дорогущих страховок, потому все равно в итоге выходит дешевле.»

Александр из города Усть-Илимск:

Среди достоинств ипотечного кредита «Молодая семья» отмечает быстрое оформление и возможность подачи заявки онлайн, а среди недостатков – обязательное страхование жизни и здоровья.

А вот что пишет Полина из Москвы:

«Своя квартира – это вполне реально. Ипотека «Молодая семья» это не так уж и страшно, если объективно расценивать свои возможности. Брали кредит на 10 лет, изначально выплачивали по 15 тысяч, но уже последние полгода платили по 5 тысяч. Советую всем, кто взял ипотеку копить по сто тысяч и вносить на счет, сумма ежемесячного платежа прилично уменьшается.»

Для большего понимания ситуации по ипотечным продуктам для молодой семьи предлагаем вашему вниманию беседу с ипотечным консультантом одного их ведущих застройщиков Юга России Алёны Савило:

Как купить квартиру молодым

Наиболее актуальная для молодоженов проблема – жилищный вопрос. Многие пары ютятся с родителями в небольшой квартире, некоторые тратят деньги на съемную жилплощадь. ипотека для молодых стала одним из главных вариантов решения проблемы с жильем. Обычную ипотеку взять может не каждый, поскольку это достаточно накладно для бюджета молодоженов, особенно если есть дети. В такой ситуации поможет государственная программа, направленная на поддержку молодых семей.

Купить жилье в ипотеку можно двумя способами:

- обратиться в банк на общих условиях;

- стать участником государственного проекта по поддержке молодых семей.

Разница между этими вариантами существенная: банкам нужно переплатить немалую сумму за пользование ссудой, государство же оказывает помощь безвозмездно. Чтобы получить государственную субсидию, нужно соответствовать всем требованиям и условиям программы. Супружеская пара должна быть признана нуждающейся в улучшении жилищных условий.

Подробнее про неё читайте в нашем прошлом посте «Социальная ипотека».

Выделяют несколько форматов соципотеки:

- субсидирование в виде частичного покрытия стоимости квартиры, которая покупается в кредит;

- обеспечение муниципальным доступным жильем по льготной стоимости, взяв которое, можно значительно сэкономить (подпрограмма «Доступное жилье для Российской семьи»);

- снижение ипотечных ставок за счет частичного покрытия государством, в том числе и беспроцентная ипотека для молодой семьи.

В различных регионах действуют специальные программы, направленные на содействие молодым супружеским парам в решении квартирного вопроса. Для получения дополнительной информации следует обратиться в местную администрацию и органы, занимающиеся жилищными проблемами.

Банки с целью привлечения клиентов также могут предложить льготные условия в рамках ипотечного кредитования для молодых семей:

- сниженные процентные ставки;

- минимальный первичный платеж или без первоначального взноса;

- отсрочки ежемесячных взносов без наложения штрафов по заявлению клиента (если родились дети);

Ипотека для молодой семьи в 2021 году на льготных условиях представлена в крупных государственных банках.

В итоге льготная ипотека доступна в двух форматах:

- С поддержкой государства (социальная ипотека и программа доступное жилье для российской семьи).

- С поддержкой банка (ипотечный кредит молодой семье).

Первый вариант сопряжен с большой волокитой и необходимостью обращаться к гос органам. Второй вариант значительно проще, но, вероятнее всего, принесет чуть меньше выгоды в материальном плане.

В итоге, чтобы стать участником ипотечного кредитования и взять ипотечный кредит молодой семье нужно выполнить несколько действий:

Как оформить ипотеку молодой семье с помощью государства:

- обрести статус нуждающихся в улучшении условий проживания;

- поучаствовать в программе «Молодая семья» и стать обладателем сертификата, подтверждающего право на льготную ипотеку;

- Получить ипотеку.

Если молодежная ипотека оформляется напрямую через банк, нужно выбрать подходящую организацию, ознакомиться с действующими в ней условиями кредитования и заключить договор по конкретной программе.