ИИС — это индивидуальный инвестиционный счет, который может открыть физическое лицо. Его преимущество перед обычным брокерским счетом в том, что по ИИС можно оформить налоговый вычет.

- Кто имеет право на вычет по ИИС?

- Как получить налоговый вычет по ИИС?

- Какие типы вычетов по ИИС существуют?

- Какой из типов вычета выбрать?

- Когда необходимо сделать выбор по типу применяемого вычета?

Условия возврата налогового вычета

Получение 13% от суммы, внесенной на депозит ИИС, сопряжено с рядом требований и ограничений. Право на данную льготу имеют только лица, которые являются плательщиками НДФЛ.

В противном случае никакие вычеты инвестору не полагаются, и остается только один вариант: открыть счет на другого человека, которые платит подоходный налог.

Важно: Порядок оформления и выплаты налоговых вычетов регламентирует статья 219.1 п.1 пп. 2 Налогового кодекса РФ.

Государством введены ограничения по суммам и срокам:

- Максимальная сумма депозита ИИС, которая является базой для начисления возврата, составляет 400 000р. В итоге налоговая возвращает не более 52 000р. за календарный год.

- Сумма к выплате не может превышать размер фактически удержанного подоходного налога по месту трудоустройства.

- В текущем году можно получить 13% только за прошлый год или за прошедшие три года. Если деньги внесены на ИИС в 2021 году, подавать документы на возврат 13% можно в 2021 – 2022 годах.

- ИИС должен быть закрыт не ранее, чем спустя три года с даты открытия.

- Выплата вычета не требует дожидаться истечения трехлетнего периода. Но если ИИС был закрыт раньше установленного срока, полученные 13% придется вернуть в госбюджет. А также оплатить пени – 1/300 ставки ЦБ РФ, за каждый день неправомерного владения возвращенными налоговыми средствами.

Пополнять депозит ИИС можно в любой момент: в начале, середине или в конце календарного года. Момент внесения денег не играет роли, вычет полагается со всей суммы, в пределах 400 000р.

Это значит, что деньги можно положить и за две недели до закрытия счета и получить льготу. Подобная схема не является нарушением условий, причем участвовать в торгах на фондовой бирже не обязательно.

При этом пополнение подразумевает именно зачисление денег в рублях. Валюта или другие ценные бумаги не принимаются.

Важно: ИИС открывают на срок в три года, соответственно, инвестор может получить льготу три раза. Совокупная сумма, которую можно вернуть за весь период, составит 156 000р.: по 52 000р. за каждый год.

Особенности использования ИИС для оформления льготы

Тезисно рассмотрим несколько нюансов, связанных с использованием ИИС и получением налогового вычета:

- Ранее открытый брокерский счет нельзя перевести в ИИС. Однако параллельно с инвестиционным можно иметь любое количество брокерских.

- Выводить деньги с индивидуального ИС нельзя, даже частично. При переводе счет сразу закрывается и если с даты открытия не прошло 3 лет, право на льготу утрачивается безвозвратно.

- Оформление налогового вычета по типу «А» не отменяет обязательство выплатить налог с прибыли по ИИС. Считается она на момент закрытия. То есть все три года пользователь не платит налог, а может использовать эти деньги в инвестиционных целях.

- Срок в три года – минимальный период использования счета. По истечении этого времени его не обязательно закрывать и забирать деньги.

- Допустимо закрыть один ИИС, а затем открыть другой и получить вычет по нему. Законодательно ограничений здесь нет. Однако срок, в течение которого следует расторгнуть договор на первый, не может превышать один календарный месяц.

- Для получения НДФЛ нет ограничений на количество или сумму сделок. Счетом можно пользоваться регулярно или один раз за все три года.

- Когда дивиденды и процентный доход зачисляется на счет ИИС брокером, это не считается пополнением, когда с банковского счета инвестором – является. С этих денег физлицо имеет право также получить вычет.

При соблюдении всех условий, проблем с возвратом денежных средств не возникает. Выбор типа счета рекомендуется сделать не сразу, а ближе к закрытию.

Это позволит произвести расчеты и понять, какой из двух вариантов выгоднее.

Какие ограничения есть у ИИС

Есть несколько нюансов, которые стоит узнать перед открытием такого счета.

Счет должен быть открытым минимум 3 года

Если закрыть его раньше, право на вычет теряется. Это значит, если вы получили деньги по вычету типа «А», их придется вернуть в бюджет.

Нужно вкладывать в счет деньги каждый год

Если вы решили заработать с помощью вычета типа «А» максимальные 156 000, то придется вносить на счет минимум 400 000 руб.

Придется «заморозить» деньги

Вы не сможете выводить деньги с ИИС без закрытия счета. Если счет закроется раньше, чем через три года, то потеряете право на вычет.

Нельзя пополнять счет больше чем на 1 млн рублей

Лимит обновляется 1 января каждого года.

У вас должен быть только один счет. Если сделать несколько счетов у разных брокеров, налоговый вычет все равно можно будет получить только один.

Пошаговая видео инструкция получения вычета по ИИС

Поэтапное оформления компенсационной выплаты выглядит так:

- Открыть ИИС у любого брокера.

- Положить деньги на счет.

- На следующий календарный год подать в ИФНС по месту проживания необходимый пакет документов.

- В течение трех месяцев налоговая рассматривает заявление и документы.

- В течение месяца деньги переводятся на банковский счет.

Когда инвестор оформляет возврат налога по типу ИИС «А», он подает документы в ИФНС самостоятельно.

Вычет по типу «Б» производится через брокера – ему предоставляются справки, подтверждающие, что льгота еще не использована.

После чего налоговый агент, в роли которого выступает именно брокер, не удерживает налог на доход.

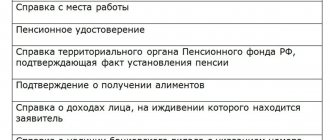

Необходимые документы

В список документов, подаваемых в ИФНС для оформления налогового вычета по ИИС, входят:

- Заявление на вычет по ИИС. В нем нужно обязательно указать банковские реквизиты, на которые необходимо перевести деньги. Образец для заполнения можно

- 3-НДФЛ. Вычет по ИИС отражается в декларации, составить ее можно платно, у специалистов, или через программу «Налогоплательщик ЮЛ» – она доступна на сайте налоговой и предоставляется в пользование бесплатно. Чистый бланк за 2021 год можно , но важно помнить, что ИФНС периодически обновляет формы документов.

- Документальное подтверждение оплаты подоходного налога с указанием суммы. Это может быть стандартная справка 2-НДФЛ, оформленная по месту работы.

- Один из документов, подтверждающих право на компенсацию НДФЛ: договор на открытие индивидуального инвестиционного счета; соглашение о брокерском обслуживании либо на доверительное управление, оформленное в виде единого документа (которое подписали обе стороны); уведомление/заявление/извещение о присоединении к договору брокерского обслуживания или доверительного управления.

- Подтверждение зачисления денег на депозит ИИС: банковское платежное поручение; ПКО о внесении средств наличными (выдается в кассе при пополнении депозита); если финансы переведены с другого счета, предоставляется поручение о зачислении.

Важно: В ИФНС необходимо подавать не оригиналы, а копии бумаг и справок. Поэтому их следует заранее заверить у нотариуса.

Пакет документов для получения налогового вычета по ИИС подается специалисту налоговой лично, при себе нужно иметь гражданский паспорт.

Также его можно направить заказным или ценным письмом с описью. Сначала сотрудники инспекции рассматривают бумаги, затем средства переводятся на указанные реквизиты.

Официальную пошаговую инструкцию, по получению вычета, можно найти на сайте налоговой службы по этой ссылке.

Все самое главное, что нужно знать об Индивидуальном инвестиционном счете (ИИС)

Самый распространенный вид сбережения средств в России — это банковский депозит. Но все больше граждан обращает внимания на рынок ценных бумаг, который предоставляет более гибкие и доходные возможности управления своими средствами.

Не последнюю роль в этом сыграло государство, которое сделало этот вариант инвестиций очень привлекательным. В 2015 г. правительство запустило особый вид брокерского счета — Индивидуальный инвестиционный счет (ИИС).

Что такое ИИС

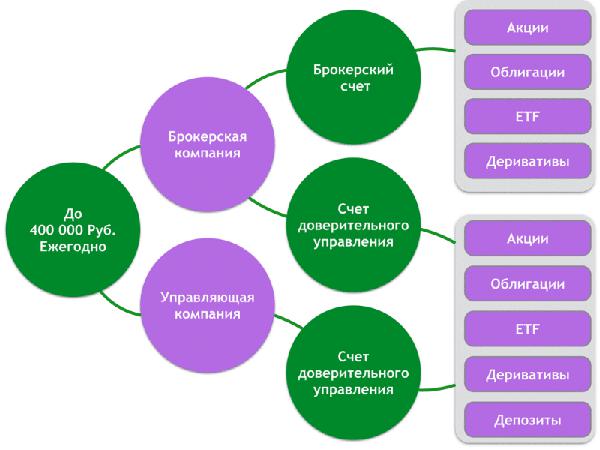

Индивидуальные инвестиционный счет — это простой брокерский счет, который обладает рядом преференций.

Главная его «фишка» в том, что в дополнение к доходу от инвестиций на бирже, любой гражданин имеет право получить налоговые льготы от государства. При этом можно выбрать из двух вариантов: либо вычет в размере 13% от вносимой ежегодно суммы, либо освобождение от уплаты налога в 13% от доходов по торговым операциям.

Чтобы воспользоваться ИИС надо соблюсти ряд условий:

— Минимальный «срок действия счета» — 3 года. При закрытии счета или выводе средств ранее этого периода, вы лишаетесь всех льгот. Максимальный срок не ограничен. Таким образом, не обязательно закрывать ИИС сразу после 3 лет. Вы можете получать льготы от государств в течение длительного времени.

— Максимальная сумма взноса ограничена 1 млн руб. в год. Именно по доходам с операций в пределах этого лимита вы в праве не платить налог на прибыль в рамках ИИС по типу Б. Но стоит учитывать один нюанс: по вычету типа А возврат в 13% вы можете получить только от суммы до 400 тыс. руб., т.е. не более 52 тыс. руб. в год. Не обязательно вносить всю сумму сразу, можно это сделать по частям. Ограничений по минимальной сумме нет. Таким образом, взнос средств на ИИС вообще не обязателен, как не обязательно и его ежегодное пополнение.

— Совершать сделки можно с любыми инструментами (в том числе иностранные акции и еврооблигации), но делать это можно только на российских биржах, например Московской и Санкт-Петербургской;

— Внесение средств возможно только в рублях. Нельзя вносить на ИИС другую валюты или ценные бумаги.

— ИИС может быть только один. В отличие от брокерских счетов, невозможно открыть несколько ИИС на одно физическое лицо. В то же время есть возможность перевода счета от брокера к брокеру.

— Выбрав один тип счета его в последствии нельзя сменить на другой. Если вы решили поменять тип вычета, то ИИС придется закрыть. В то же время с вариантом налоговых льгот по ИИС можно определиться в любой год, например, перед закрытием счета. Но, стоит учитывать, что если вы отдадите предпочтение «льготе на взнос», то получить возврат вы сможете только за последние три года. То есть выбор все же лучше сделать в течение первых трех лет с момента открытия ИИС.

Начать инвестировать

Какой тип счета выбрать?

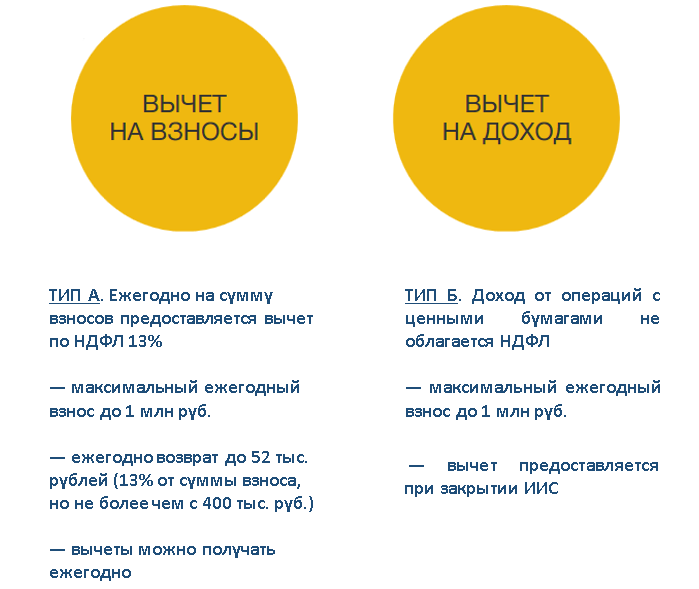

Тип А. Ежегодная 13% льгота на взнос

Выбрав этот тип вычета, инвестор может рассчитывать на возврат НДФЛ из бюджета в размере до 13% от внесенной на ИИС суммы, но не более 52 тыс. руб. в год. То есть, если вы внесли на счет 400 тыс. руб., вы можете вернуть обратно 52 тыс. руб. Можно разместить на ИИС сумму и до 1 млн руб., но все равно потолок для вычета ограничен взносом 400 тыс. руб.

Для получения налогового вычета необходимо обратиться в налоговую службу с пакетом документов и справкой от брокера, в которой указана сумма внесенных на ИИС средств. По окончании налогового периода причитающиеся к возврату средства будут перечислены на ваш банковский счет. Инвестор может повторять эту операцию каждый год без ограничения — довносить средства на ИИС и получать 13% обратно.

Кому подойдет?

— Вы имеете доход, облагаемый по ставке 13%

Тип А или льгота на взнос, по сути, является возвратом ваших уплаченных налогов (НДФЛ). Так что если вы ничего не платили в течение года, то возвращать будет нечего. Таким образом, налоговый возврат может получить только тот инвестор, который платил НДФЛ в течение года, когда был сделан взнос. Это может быть заработная плата, выручка от продажи недвижимости или от сдачи ее в аренду, прибыль от торговли на финансовых рынках (за исключением дивидендов) и т.д. Кроме того, учитывается пенсия, получаемая от НПФ.

Важно! Если годовой доход оказался меньше суммы взноса на ИИС в отчетном периоде, и вы заплатили, например, НДФЛ в 50 тыс. руб., то сумма возврата не может превышать эти 50 тыс. руб. Кроме того, неиспользованный остаток вычета на следующие отчетные периоды не переносится. Таким образом, для получения максимального вычета от внесенных 400 тыс. в год (52 тыс. руб.) ваш официальных доход за вычетом НДФЛ должен составлять минимум 29 тыс. руб. в месяц.

— Вы консервативный или начинающий инвестор

Если вы не знакомы со всеми нюансами фондового рынка и только делаете первые шаги, то лучше выбрать вычет на взнос. Вы создадите себе определенную «подушку безопасности» за счет гарантированного возврата части инвестированных денежных средств. Кроме того, начинающим инвесторам рекомендуется начать инвестировать в инструменты с низкими рисками, такие как государственные и корпоративные облигации надежных корпораций. Подобные вложения обеспечат стабильный доход с минимальным уровнем риска. Дополнительные 13% к инвестированию в облигации делают ИИС существенно более интересным инструментом, чем банковский вклад.

— Денежные средства, которые вы готовы инвестировать в рынок весьма ограничены, и вы хотите получать государственный «бонус» ежегодно

Пользоваться ИИС — не значит заморозить получение ваших доходов на 3 года. Во-первых, воспользовавшись вычетом по Типу А, вы может получать до 52 тыс. руб. ежегодно. В дополнение к этому, покупая в рамках счета облигации и дивидендные бумаги, можно получать по ним доход на свой банковский или брокерский счет. И купонный доход по облигациям, и дивиденды поступают брокеру уже очищенные от налога (13%). Согласно законодательству, зачисление этих доходов на отличный от ИИС счет не является основанием для расторжения договора на ведение ИИС. Просто отправьте своему брокеру поручение с указанием номера банковского счета или брокерского счета, куда переводить средства.

Тип Б. Доход без налога

Выбрав этот вариант, инвестор не получает льготу на взнос, но весь доход по операциям на ИИС, освобождается от уплаты НДФЛ в 13% (за исключением дивидендов и купонов по облигациям). Для получения этой льготы необходимо будет предоставить брокеру справку из налоговых органов о том, что он не пользовался «льготой на взнос» в течение всего срока действия договора ИИС.

Важный момент: Воспользоваться этим вариантом налоговых преференций можно только при закрытии ИИС, то есть как минимум через три года после его открытия. В то же время этот вариант подходит людям, не имеющих уплаченного НДФЛ в отчетном периоде. В отличие от типа А, сумма вычета не ограничена, то есть от налогообложения освобождается весь доход.

Кому подойдет?

— Вы не имеете постоянного декларируемого дохода или он слишком низкий

Сегодня россиянин может рассчитывать на несколько видов социальных налоговых вычетов: по расходам на благотворительность, на обучение, на лечение и приобретение медикаментов, на пенсию и страховку. Теперь вы также можете получить возврат 13% за взнос по ИИС. Однако такой вычет может получить только тот, кто уплачивает НДФЛ. Таким образом, если у вас нет постоянного дохода или вы пенсионер, получающий государственную пенсию, ваш вариант ИИС — тип Б.

— Вы не налоговый резидент РФ

Даже если вы являетесь гражданином России, но платите налоги другому государству, вы не можете рассчитывать на вычет по типу А, но можете открыть ИИС и не платить налог на прибыль от совершенных сделок.

— Вы опытный инвестор и готовы инвестировать в рынок более 400 тыс. в год

Вы уже знакомы с инструментами фондового рынка и знаете, как грамотно повышать доходность своих инвестиций не рискуя потерять весть капитал. Первоначально лимит по ежегодным взносам на ИИС составлял 400 тыс. руб., а с июня 2021 г. максимальный ежегодный взнос вырос до 1 млн руб. Это в первую очередь касается именно вычета по Типу Б. С увеличением максимальной суммы возросла и потенциальная доходность инвестированной суммы. В отличие от простого брокерского счета, налог не удерживается, то есть те 13%, которые ежегодно уходили бы «в казну» вы также можете реинвестировать в рынок. Сумма вычета здесь не ограничена, то есть от налогообложения освобождается весь доход и чем он выше, тем больше льгота от государства.

— Вы не спешите забирать средства с рынка

Предположим, что у вас долгосрочные цели, и вы не намерены в ближайшее время использовать инвестируемые средства. Воспользоваться вариантом налоговых преференций по типу Б можно только при закрытии ИИС, то есть как минимум через три года после его открытия.

Лайфхак: ИИС открывается на срок от 3-х лет. Запускайте отсчет времени прямо сейчас, вносите средства позже. Даже если у вас сейчас нет свободных денежных средств, ИИС можно открыть заранее. Дело в том, что при открытии вам не требуется вносить даже рубля, вы можете пополнить счет в любое время. Кроме того, вы не несете никаких финансовых затрат при владении счетом. При этом отсчет минимального срока владения ИИС для получения налоговых льгот (3 года) начинается с момента заключения договора с брокером/банком. Таким образом, реальный период инвестирования на бирже может быть меньше 3-х лет.

Как и где открыть ИИС

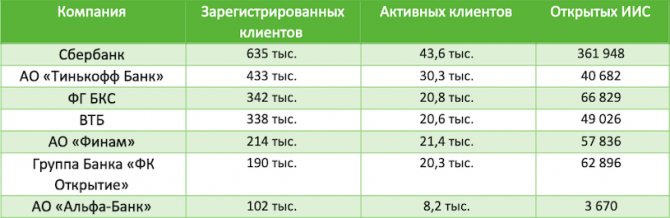

Для открытия ИИС нужно обратиться к брокеру и заключить с ним договор на брокерское обслуживание. Вам понадобятся паспорт, СНИЛС или номер ИНН. Список предоставляющих услуги открытия ИИС брокеров представлен на сайте Московской биржи. Советуем обращаться к надежным компаниям. На сайте Мосбиржи вы также можете ознакомиться с ведущими участниками торгов по количеству зарегистрированных инвестиционных счетов.

Большинство ведущих брокерских компаний предоставляют возможность открыть счет онлайн. Для этого вам понадобится скан вашего паспорта (главный разворот и страница с отметкой о регистрации), номер ИНН или СНИЛС. Далее заполняете анкету, а подписать договор можно будет по смс. Счет будет открыт в течение одного дня. Если же вы уже являетесь клиентом компании, то и тратить время за заполнение данных не придется. Например, клиенту компании БКС для этого достаточно поставить галочку в Личном кабинете в графе «Открыть ИИС».

Как получить свой «бонус»?

Процедура получения этого типа налогового вычета предполагает подачу пакета документов в районную налоговую инспекцию по месту жительства. Это можно сделать просто придя в налоговую или же отправить все документы онлайн.

Список необходимых документов:

- Копия договора на брокерское обслуживание. Такой документ вы подписали при открытии ИИС и одна копия у вас должна быть «на руках» или в случае открытия счета онлайн — выслана вам по электронной почте. Даже если у вас нет в наличие такого договора, вы всегда можете обратиться к своему брокеру, и он вам его предоставит.

- Платежный документ, подтверждающий зачисление взноса на ИИС. Это может быть платежное поручение (если денежные средства зачислялись с банковского счета) или приходно-кассовый ордер (если вы вносили наличные через кассу), или поручение на зачисление денежных средств вместе с отчетом брокера о проведении операции (если денежные средства переводились с другого счета, открытого у брокера). Этот документ вы без труда по запросу получите у своего брокера.

- Справка 2-НДФЛ от работодателя (или другого налогового агента). Получить справку о суммах начисленных и удержанных налогов за соответствующий год можно в бухгалтерии по месту работы.

- Заявление на возврат налога с указанием банковских реквизитов. Именно на это счет вам будет перечислен налоговый вычет. Форму заявления можно скачать в личном кабинете на сайте ФНС в разделе «документы налогоплательщика».

- Налоговая декларация 3-НДФЛ.

Когда все документы подготовлены, вы подаете их в налоговую. Это можно сделать в электронной форме через сайт ФНС России; по почте или лично в налоговом управлении. Вы можете подать такую декларацию в любое время, здесь нет привязки к какой-то конкретной дате. По закону срок проведения проверки может быть до 3 месяцев. Еще 1 месяц отдается на перечисление средств.

Важный момент! Налоговым вычетом можно воспользоваться при представлении налоговой декларации только за последние 3 года и более поздние налоговые периоды. Таким образом, если вы хотите получить вычет за 2021 г., вам надо подать декларацию до конца 2021 г.

Если вы закроете свой ИИС до истечения 3-х лет с момента открытия, вам придется вернуть полученные ранее налоговые вычеты, при этом с дополнительной пеней.

Освобождаем доходы по ИИС от налога в 13% (тип Б)

Этот тип вычета предоставляется при закрытии ИИС в полной сумме полученного дохода по операциям, совершенным на данном счете. Его можно получить непосредственно у брокера или же через налоговую.

1. Получить освобождение от уплаты от налога на прибыль непосредственно у брокера

При закрытии ИИС вам необходимо предоставить своему брокеру документы, подтверждающие, что вы не пользовались вычетом типа А в течение действия договора и не имели других счетов ИИС. Эту справку можно получить в налоговой по месту жительства, написав соответствующее заявление в свободной форме. При подтверждении этого факта брокер после закрытия ИИС не будет удерживать НДФЛ и выплатит вам весь ваш доход с операций на фондовом рынке.

2. Получение вычета через налоговую

Вам необходимо предоставить копии документов, подтверждающих наличие права на налоговый вычет (например, отчеты брокера, подтверждающие факт совершения операций на индивидуальном инвестиционном счете), а также заполнить налоговую декларацию 3-НДФЛ.

О стратегиях работы на ИИС

Есть разные варианты инвестиций в рамках ИИС, но их можно разделить на пассивный и активные.

Пассивный вариант

Это самый простой вариант, который не требует совершенно никаких навыков, специальных знаний и затраченного времени. Вам достаточно открыть ИИС и выбрать тип А, то есть получить налоговый вычет 13% в сумме денежных средств, внесенных в налоговом периоде на ИИС.

Например, внеся 400 000 тыс. руб. в год на ИИС, вы гарантированно можете получить 13% от этой суммы или до 52 тыс. руб. Каждый год вы можете довность любую сумму до 400 000 тыс. руб. и получать свой «бонус». По прошествии 3-х тел можно закрыть ИИС, а можно продолжать вносить суммы и получать вычеты.

Лайфхак: Вы можете внести деньги в самом конце года, а получить вычет уже в начале следующего. Не имеет значения, в какой день вы открыли счет, налоговая должна сделать вычет за весь год. Например, если бы в декабре 2021 г. вы снесли на ИИС 400 тыс. руб., то уже январе 2021 г. получили бы возможность подать документы на получение вычета в размере 52 тыс. руб.

Активный вариант

В то же время мы считаем пассивный вариант наименее привлекательным способом владения ИИС. Вы можете увеличить доходность своих инвестиций ИИС, заставив деньги работать.

В рамках ИИС вы можете сформировать портфель в зависимости от желаемого уровня доходности, приемлемого уровня риска, а также ваших знаний и опыта.

1. Для новичков и консервативных инвесторов

Минимальный уровень риска/ доходность немного выше депозита

Ищете более удобную и выгодную альтернативу банковскому депозиту, но не приемлете рисков, а также хотите, чтобы ваши деньги были в максимальной сохранности — ваш вариант облигации федерального займа (ОФЗ).

Это долговая ценная бумага, которую выпускает государство и владельцу которой оно выплачивает определенный процентный доход, который называют купоном. Покупая облигацию, инвестор дает деньги в долг не банку, как в случае с депозитом, а напрямую государству в лице Министерства финансов. Поэтому уровень надежности в данном случае оказывается выше, учитывая, что в банке застрахованная сумма ограничена всего 1,4 млн руб.

ОФЗ свободно покупаются и продаются на Московской бирже. Цена одной бумаги обычно колеблется в районе 1000 руб., соответственно вы можете инвестировать любую сумму. Лафхак. Купонный доход по ОФЗ по закону не облагается налогом в 13%. Поэтому инвестировать в этот инструмент лучше в рамках ИИС с вычетом по Типу А. Так в дополнение к купону вы сможете получить еще и государственный бонус до 52 тыс. руб. в год.

Низкий уровень риска/ доходность выше депозита

Если вы более толерантны к риску, то можно присмотреться к портфелю корпоративных облигаций надежных компаний. Вы можете купить облигации, например, Роснефти, МТС, ФСК ЕЭС и других «голубых фишек» фондового рынка. Такие вложения не потребуют постоянного контроля и обеспечат прогнозируемый постоянный доход с минимальным уровнем риска.

Причины отказа в выплате НДФЛ

Если проанализировать отклики в Сети, иногда плательщики подоходного налога сталкиваются с трудностями при получении налогового вычета по ИИС.

На законных основаниях отказ может поступить в нескольких случаях:

- Нарушение условий получения льготы.

- Неправильное оформление документов.

- Отсутствие оснований.

Если возникают подозрения в махинациях – когда счет открывается и используется исключительно для возврата НДФЛ, в налоговой могут отказать.

Это довольно спорный момент, потому что ограничений на минимальное количество сделок не обозначено. При этом в торгах лучше участвовать – это снизит внимание уполномоченных сотрудников, а также позволит извлечь бóльшую прибыль.

Еще один момент – у физического лица должен быть только один ИИС. Технически, их можно открыть и два и по обоим заявить о получении вычета. Однако это является прямым нарушением законодательства и явной финансовой махинацией с целью наживы.

Также правомерный отказ поступает всем, кто не является плательщиком НДФЛ. В эту категорию входят неофициально трудоустроенные лица и ИП. Вычет предоставляется только по подоходному налогу, а не по любому, который выплачивается в бюджет.

Важно: Выплата налогового вычета положена как при самостоятельном, так и при доверительном управлении ИИС брокером.

Существует несколько моделей индивидуального инвестиционного счета, на размер или порядок оформления выплаты это не влияет.

Как открыть ИИС

Для открытия счёта надо обратиться к российскому брокеру. Достаточно сотруднику компании на сайте, спросить у него об условиях обслуживания, какие документы понадобятся, можно ли открыть ИИС онлайн или надо идти в офис.

Сейчас большинство брокеров позволяют сделать это через смартфон или сайт – достаточно паспорта, ИНН и СНИЛСа.

Где открыть ИИС

Выбирайте брокеров, у которых надёжная репутация, большой опыт и низкие комиссии. Вот несколько компаний, которые лидируют в сфере брокерских услуг в РФ. Полный рейтинг можно посмотреть на сайте МосБиржи.

Сравните ИИС от разных брокеров

- Сбербанк

- БКС

- Финам

- Тинькофф-Инвестиции

- ВТБ

- Открытие

- Альфа-Банк

Лучшие ИИС такие, где:

- Предлагают низкие комиссии за сделки.

- Не берут плату за депозитарий или процент от взносов.

- Не взимают минимальную ежемесячную плату.

- Начисляют процент на остаток по счёту.