Чтобы получилось взыскать старые долги с предприятия, находящегося уже на стадии банкротства, важно следовать законной процедуре внесения требований по невыполненным обязательствам в реестр требований кредиторов. Если ситуация такова, что это не сделано вовремя или заявление оформлено неправильно, несвоевременно, то существует риск так и не получить положенной денежной суммы. Итак, рассмотрим, что такое реестр требований, какие сведения в него вносятся, кто и как это делает, порядок оформления заявления и взыскания самой задолженности. И что, по сути, дает этот реестр, помогает ли вернуть долг с банкротящегося контрагента.

Что такое реестр кредиторов, и почему кредитору важно в него попасть

Реестр требований, в котором отображаются все долги фирмы. Он является документом, имеющим юридическую силу для законного выполнения требований в пользу кредиторов должником. Практика ведения реестра кредиторов не нова, и успешно используется в разных странах. По своей форме и сути – это список всех долгов, которые имеет банкротящееся юридическое лицо, и, которые не смог самостоятельно выполнить в установленные в договоре сроки. Из-за чего, и инициирована процедура банкротства. Удовлетворение требований кредитороввыполняется по предусмотренной очередности. Такие данные как сумма и очередность требований также фиксируются в реестре.

В реестровом документе по делу банкрота отображается информация о самом кредиторе, наличии подтвержденных обязательств со стороны предприятия. Если отсутствует фиксация в реестре долга, то возможность в будущем вернуть просроченную задолженность, у такого кредитора ничтожно малы. Он не может претендовать и на компенсацию убытков, если эта сумма не зафиксирована в реестре. Вот почему включение в реестр требований кредиторов – обязательная процедура для получения кредитором невыполненного финансового обязательства от банкротящегося юридического лица.

Правила подачи заявки в реестр кредиторов

Чтобы зафиксировать сведения о долге в реестре, следует выполнить определенные требования, связанные с оформлением и подачей заявления. Требования эти установлены процессуальным законодательством. Заявление о включении в реестр требований кредиторов может подать уполномоченный юридическим лицом кредитором представитель. Его полномочия должны быть удостоверены надлежащим образом.

Пакет документов – заявление и приложения, нужно направить в арбитражный суд. Есть основные требования к содержанию заявления кредитора. Так, в заявлении нужно указать полное наименование, адрес и реквизиты предприятия кредитора. Важно не забыть указать номер дела и наименования должника.

Существуют четко определенные сроки для кредитора, придерживаясь которых, он может заявить о включении в реестр требований кредитора к должнику. Срок этот исчисляется со дня размещения в специализированном издании информации о введении наблюдения в процедуре банкротства. Этот срок составляет 30 календарных дней (не рабочих). Для кредитора это важно знать, чтобы не пропустить его, так как он не подлежат восстановлению ни по какому основанию. Даже если причина пропуска весьма уважительная. Почему так важно внести сведения именно в этот срок? После принятия заявлений, назначается первое собрание всех кредиторов, создается комитет. Те, кто успели туда попасть, смогут голосовать и тем самым, влиять на ход проведения процесса банкротства.

Если кредитор не успел подать до этого момента свое заявление претензию к должнику, то для них наступают определенные негативные правовые последствия. Они смогут получить свои деньги только после того, как будет проведен полный расчет с конкурсными кредиторами, сведения о которых имеются в реестре. Соответственно, шансов, что сто-то останется после этих взаиморасчетов, практически нет.

Следует отметить, что попасть в реестр и позже, только уже без возможности брать участие в деле о банкротстве в комитете кредиторов. Закрытие реестра происходит по окончании двух календарных месяцев, со дня признания банкротом, и соответствующей публикации этих сведений. В отношении этого предприятия уже применяется иная процедура, которая называется конкурсное производство. После этого, заявления о внесении требований не принимаются, хотя и рассматриваются в общем порядке.

Кредитор указывает о дате возникновения задолженности, обстоятельствах дела, и какие документы подтверждают невыполненные обязательства. Включение в реестр осуществляется после принятия судом определения. Стоит отметить, что по практике судов высших инстанций, не допускается взыскание задолженности путем подачи иска к юридическому лицу, если он находится на стадии процедуры признания несостоятельности. Такой иск остается судом без рассмотрения.

Из чего формируются

Изучая учет и порядок взыскания текущих платежей при банкротстве, действия банков в отношении задолжавших лиц, стоит в первую очередь разобраться со статьями затрат. Из которых, собственно, и состоят обязательные выплаты. Это средства:

- для работников организации, продолжающих трудиться во время присвоения компании статуса банкрота;

- сотрудников, которые заняты в процессе конкурсного производства;

- суммы, предусмотренные при ликвидации предприятия;

- штрафные начисления, неустойка;

- налоговые сборы даже после старта процедуры;

- оплата услуг коммунальщиков и арендаторов;

- деньги для расчета с контрагентами;

- процентные надбавки по займам;

- возмещение убытков, если они возникли по вине должника.

Кроме того, плательщик обязуется покрыть все затраты, возникающие в ходе судебного разбирательства. Подразумевается оплата работы нотариусов, адвокатов, принимающих участие в деле.

Очередность погашения требований

Формируется на основании заявок, поданных кредитными компаниями, которые претендуют на возврат заемных средств. Заявления от них рассматриваются в период признания физического или юридического лица неплатежеспособным. Таким образом, создается определенная очередь. В соответствии с установленным порядком должник выплачивает деньги. На практике это происходит так:

- Первым делом задолжавший погашает алиментные платежи, издержки в суде, оплачивает работу финансового управляющего. Кроме того, к первоочередным относятся: оплата подготовки пакета бумаг (требуемых для судебного разбирательства), госпошлины, услуг нотариальных и адвокатских контор.

- Вторыми по значимости числятся зарплаты работникам предприятия. Речь идет о тех, кто был уволен сразу после присвоения статуса банкрота, а также продолжал вести трудовую деятельность уже после старта процедуры.

- В последнюю очередь должнику предстоит рассчитаться с коммунальщиками и арендаторами.

Оставшиеся задолженности выплачиваются только после внесения средств по вышеперечисленным пунктам. Опять же, в утвержденном порядке, составленном на основании заявлений кредиторов.

Дополнительно обязательному погашению подлежат издержки, образовавшиеся по вине банкротящегося физического или юридического лица. При отсутствии своевременных выплат кредитные организации вправе направить жалобу в арбитражный судебный орган с целью возмещения выданных в долг денег.

Сроки проведения оплаты

Взыскание текущих платежей осуществляется в установленный судом период. Порядок подробно описан в предыдущем пункте. Но еще раз напомним, что в первую очередь погашаются задолженности, возникшие после того, как ЮЛ или ФЛ было инициировано дело о признании несостоятельности.

Реестровые долги оплачиваются непосредственно после присвоения статуса неплатежеспособности. Когда гражданин или компания объявляются банкротом, под руководством финансового управляющего производится реализация имущества. За счет вырученных на торгах средств частично перекрываются реестр-задолженности. При этом допускается изменение сроков и очередности выплат по предварительному согласованию со специалистом, назначенным арбитражным судом.

Прочитать Финансовый управляющий при банкротстве физических лиц: права, обязанности, когда и кем назначается

Механизм погашения текущей задолженности в конкурсном производстве, сопутствующие расходы

Расчетные счета компании-банкрота или банкротящегося физлица закрываются. Активным остается только один, через который выполняются необходимые в процессе платежные манипуляции. Контролируется он исключительно финансовым управляющим. Все полномочия представителей руководящего состава организации или доверенных лиц аннулируются.

Пополнение единственного действующего р/с осуществляется с помощью денежных средств, полученных в результате реализации имущества должника. Эти же деньги используются для погашения обязательных задолженностей.

В случае когда кредитная компания по ошибке указывает в заявке номер недействующего банковского счета, финансы переводятся участвующему в деле нотариусу. У него они хранятся на протяжении 3-х лет и в любое время подлежат выдаче организации-кредитору. Если за установленный период деньги не были востребованы, они передаются в государственный бюджет.

Порядок взыскания задолженности с банкрота

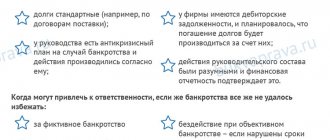

По нормам, указанным в ФЗ о банкротстве, существует очередность требований к банкротящемуся должнику. Также существуют платежи должника текущие и реестровые. Текущими называются те требования по обязательствам юридического лица, возникновение которых произошло уже после открытия производства в деле о банкротстве. Задолженность, которая возникла по невыполненным должником обязательствам до начала банкротства, называется реестровой.

Пленум ВАС РФ дал свое разъяснение о том, как необходимо применять нормы по вопросу распределения текущих платежей в деле банкротства.

Более подробно о взыскании задолженности вы можете прочитать по ссылке: https://svbankrotstvo.ru/vzyskanie-dolga-cherez-bankrotstvo/

Очередность требований кредиторов

Итак, суд отнес ко внеочередным, срочным текущим платежам такие:

- оплата услуг учреждения банка или другого финучреждения, за проведение операций по расчетным счетам фирмы должника, обслуживание счета;

- судебные издержки;

- выплата гонорара, вознаграждения арбитражному управляющему.

Ко второй очереди текущих платежей, по мнению ВАС, можно отнести долги по выплате работникам зарплаты, пособий, которые возникли у предприятия, после начала процесса признания несостоятельности. В случае, когда задолженность по невыплаченной зарплате и обязательным отчислениям с нее в счет исполнительного производства включена в реестр, такая задолженность считается реестровой задолженностью второй очередности.

Закон устанавливает в отношении текущих платежей пять очередностей. К первой относятся вышеуказанные расходы на оплату вознаграждений, судебных издержек и расчеты за обслуживание банком должника. Ко второй – оплата труда лиц и удержание НДФЛ с их дохода по зарплате, выплата выходных пособий, связанных с увольнением. Далее, третьими по очереди удовлетворяются текущие платежи по оплате деятельности специалистов, привлекаемых по делу для предоставления ими квалифицированной помощи и оценки. В четвертую – оплата коммунальных услуг, эксплуатационные платежи. В пятую очередь – иные текущие платежи, не указанные в четком перечне ст. 134 Закона.

Примечательно, что конкурсный кредитор, имеющий реестровые требования к должнику, не ограничен возможностью иметь к нему также текущие требования по задолженности. Все требования имеют свою, законно установленную очередность, так называемый порядок, по которому происходит выплата.

Законодательные аспекты

Все вопросы, затрагивающие процедуру банкротства, требования по текущим платежам, их погашение при признании неплатежеспособности рассматриваются арбитражным судебным органом. В принятии решения суд опирается на ФЗ №127. Именно этот закон в 2015 году претерпел радикальные изменения, внедряемые с целью совершенствования. Что на сегодняшний день позволило претендовать на получение статуса банкрота не только организациям, но и физическим лицам, столкнувшимся с серьезными финансовыми затруднениями.

Законодательный документ детально устанавливает процесс признания несостоятельности. В соответствии с нормами, прописанными в 10-ой главе, каждый гражданин, имеющий просроченный кредит свыше 500 000 рублей, может реализовать собственное право на его списание. При этом важно понимать, что без оплаты определенного рода обязательств обойтись не удастся. Инициатору процедуры предстоит регулярно погашать текущие начисления.

Чтобы разобраться, кому конкретно и в каком объеме придется платить, следует определить момент возникновения задолженностей. Так, например, долги, образовавшиеся еще до начала процесса присвоения статуса неплатежеспособности, относятся к реестровым. По результатам судебного решения их списывают (полностью или частично). Здесь многое зависит от наличия активов у банкротящегося лица. Часть из них может быть отдана в счет погашения кредиторам.

Обязательства, которые появились уже после старта процедуры, считаются текущими. И рассчитываться по ним предстоит в полном объеме.

Деление на категории

По законодательству они подразделяются на две группы. Очередность внесения определяется с учетом классификации. Итак, задолженности могут быть:

- Обязательные, назначаемые в настоящем времени — по ним осуществляется в первую очередь расчет и оплата текущих платежей в конкурсном производстве.

- Реестровые — выплачиваются по его итогам.

Такой порядок утвержден законом. Распространяется на физических и юридических лиц, проходящих процедуру присвоения статуса неплатежеспособности.

Чтобы разница между представленными выше категориями стала более очевидной, следует подробно разобрать эти два понятия путем сравнения.

- Когда процесс объявления гражданина (компании) банкротом уже запущен, реестр-платежи замораживаются. Кредитные организации устанавливают сумму задолженности и фиксируют ее в базе данных. Так они «становятся» в очередь на получение выплат.

- Без включения в реестр имеющиеся долги в автоматическом режиме отодвигаются на последние места. В таком случае кредиторы рискуют не получить обратно свои деньги (после продажи имущества их может просто не хватить).

- Затраты, которые сопутствуют судебному разбирательству, относятся уже к текущим и рассматриваются в отношении погашения в первую очередь.

- Все расходы, возникающие при процедуре, оплачиваются должником. Это услуги нотариальных и адвокатских контор, судебные издержки.

- Например, компания подготавливает документацию и подает пакет на рассмотрение в суд. Коммунальные расходы, накапливаемые до присвоения статуса неплатежеспособности, должны быть внесены в полной мере. Но заем, взятый в финансовой организации, уже остается неоплаченным. Вопрос о возмещении данной суммы будет решаться только после объявления предприятия банкротом. Одна часть долга спишется, другая покроется за счет реализованного имущества.

Прочитать Отзывы физических лиц, прошедших процедуру банкротства в 2021 году

Какие существуют требования к банкам

В случае банкротства кредитной организации, клиенты, вкладчики также имеют право заявить о внесении требований в реестр. Когда вводится в банк временная администрация, может так случиться, что вкладчика не внесут в реестр кредиторов. Поэтому клиентов банка волнует вопрос, как включить требования в реестр требований кредиторов, еще на этапе нормальной работы. Ведь о банкротстве банка вряд ли они узнают заранее. Сделать это можно, подав заявку конкурсному управляющему. Сведения заносятся в форму или на основании решения суда, или по данным о наличии текущих и депозитных счетов данного клиента.

Таким образом, включение в реестр подтвержденных требований, является необходимым для повышения шанса вернуть свои деньги вкладчику, или кредитору юридического лица, признанного банкротом. Возврат денежных средств при нахождении контрагента на стадии банкротства, крайне важная и сложная процедура. Поэтому, успешно ее пройти можно только заручившись поддержкой профессионалов.