Что такое дифференцированные платежи по ипотеке?

Каждый кредит при любой системе погашения складывается из 2 частей: суммы долга и процентной части. Дифференцированные (уменьшающиеся) платежи – это способ выплаты займа, при использовании которого вы оплачиваете тело кредита равными долями, а проценты начисляются на остаток долга. В первую четверть кредитного срока вам придется делать наиболее большие платежи, а в дальнейшем сумма ежемесячных взносов будет уменьшаться.

Немногие банки дают ипотеку с дифференцированными платежами. Это связано с тем, что в таком случае вы сразу начинаете погашать сумму займа. Для банка такая ситуация невыгодна, потому что именно проценты считаются основным источником его дохода. В случае досрочного погашения заемщик сможет сэкономить значительную сумму средств. В более популярных банках, таких как Сбербанк, ВТБ, Открытие таких видов ипотеки нет.

Формула для расчета

Самостоятельно рассчитать платеж по ипотеке можно по формулам.

Основной платеж – C = A/D, где:

- С – ежемесячная сумма погашения тела кредита;

- А – размер ипотечного займа;

- D – срок ипотеки в месяцах.

Процентная часть рассчитывается по формуле – S=R*L/12, где:

- S – начисленный процент;

- R – остаток долга на данный месяц;

- L – годовая процентная ставка по ипотеке.

R=A-(C*n), где n – количество выплаченных кредитных платежей.

Разбор на примере

Давайте рассчитаем дифференцированный платеж по ипотеке, если, например, решите взять 2 000 000 рублей под 12% годовых на 15 лет (или 180 месяцев). Основной платеж на погашение долга составит: 2 000 000/180 = 11 111,11 руб.

Теперь посчитаем, какую сумму необходимо вносить на счет ежемесячно:

| Месяц | Расчет | Итоговая сумма в рублях |

| 1 | 11111,11+(2000000-(11111,11*0))*0,12/12 | 31111,11 |

| 2 | 11111,11+(2000000-(11111,11*1))*0,12/12 | 31000 |

| 3 | 11111,11+(2000000-(11111,11*2))*0,12/12 | 30888,89 |

| 4 | 11111,11+(2000000-(11111,11*3))*0,12/12 | 30777,78 |

| 5 | 11111,11+(2000000-(11111,11*4))*0,12/12 | 30666,67 |

| 6 | 11111,11+(2000000-(11111,11*5))*0,12/12 | 30555,56 |

На сайтах банков, предоставляющий займы с дифференцированными платежами, можно найти специальный калькулятор и не считать все вручную.

Аннуитетный платеж и дифференцированный: разница

Финансовые специалисты сходятся на том, что если заемщик рассчитывает расплатиться по кредиту за короткий срок (до пяти лет), то лучше отдать предпочтение аннуитету. Однако относительно среднесрочных и долгосрочных кредитов ведутся споры.

Например, если заемщик берет долгосрочный кредит, допустим 100 000 долларов на 10 лет с процентной ставкой по кредиту 10% годовых, то дифференцированный платеж выгоднее, причем значительно. В нашем условном примере, выплата процентов за десять лет при дифференцированных платежах составит 50 416,67 долларов, а при аннуитетных — 58 580,88 долларов. Соответственно и переплата при дифференцированной схеме будет меньше: на 8 447,53 долларов.

Но не будем забывать, что пример — условный, и на практике все выглядит не так уж однозначно. Ряд банковских экспертов не скрывает, что представление о значительном финансовом преимуществе дифференцированных платежей во многом является маркетинговым мифом. Банк никогда не упустит своей выгоды. Ему лишь важно убедить заемщика, что тот действительно может сэкономить, выбрав ту или иную схему выплат.

«Credits.ru» отмечают: главное, что нужно понять, — метод начисления процентов при обеих формах платежей одинаков. Процент и в том, и в другом случае начисляется на остаток долга.

Что означает аннуитетный платеж

При способе погашения аннуитетными платежами вы будете вносить равные суммы в течение всего срока кредитования. Стабильность – это прекрасно, но в первые месяцы большая часть платежа будет идти на оплату процентов. К концу срока ипотеки ситуация поменяется: основная сумма будет идти на оплату тела кредита.

Принцип равных ежемесячных платежей заключается в том, что первоначально вы вынуждены оплатить банку большую часть процентов, а лишь потом закрывать основной долг. Это особенно ощутимо, если вы решите досрочное погасить ипотеку.

Формула для расчета

Размер аннуитетного платежа рассчитывается по сложной формуле: Мп = Сз*(Мпс/(1 – (1 + Мпс²))

В этой формуле:

- Мп – размер ежемесячного платежа по ипотеке;

- Сз – сумма кредита;

- Мпс – процентная ставка в месяц;

- Ск – срок ипотеки в месяцах.

Разбор на примере

Расчет равных платежей довольно сложен, поэтому разберем его на примере. Возьмем следующие параметры:

- сумма ипотеки – 2 000 000 рублей;

- процентная ставка – 12% годовых;

- срок – 15 лет.

Мпс = 12/100/12 = 0,01%.

Расчет аннуитетного платежа в таком случае выглядит следующим образом:

2 000 000*(0,01/(1-(1+0,01)-24)=24003,36 руб.

Именно столько денег придется вносить на счет банка каждый месяц.

Соотношение процентной части и основного долга в первые 5 месяцев можно посмотреть в таблице:

| Ежемесячный платеж | Проценты | Основной долг |

| 24003,36 | 20000 | 4003,36 |

| 24003,36 | 19959,97 | 4043,39 |

| 24003,36 | 19919,53 | 4083,83 |

| 24003,36 | 19878,69 | 4124,67 |

| 24003,36 | 19837,65 | 4165,91 |

Что значит аннуитетный и дифференцированный платежи

Банки применяют такие способы погашения кредита: аннуитетный (классический, рентный) и дифференцированный (коммерческий, уменьшающийся). Простому обывателю не понять, что они представляют из себя, а ведь изучение их особенностей помогает спланировать кредитную нагрузку и сэкономить.

Запомните, способы возврата задолженности непосредственно влияют на величину процентных выплат. На них основываются кредиторы, когда составляют график платежей. При ознакомлении клиента с условиями каждый банк информирует его о том, каким образом будет происходить погашение.

Вот только ни кто не скажет из банкиров, в чем их различие и, какой способ для должника выгодный, поскольку они преследуют собственные интересы. Но обо всем по порядку. Аннуитетный платеж — это возврат задолженности равными частями в течение всего срока ссуды. При этом основная сумма долга не гасится, т.к. аннуитетная схема предполагает погашение в большей части процентов, а не самого тела кредита. Наглядно описывает ситуацию с аннуитетной системой отзыв.

«Я на протяжении 1,5 года исправно каждый месяц переводил банку за ипотеку по 50 тыс. руб. Решил узнать, сколько еще выплачивать кредит, и ахнул. Оказывается, в течение всего этого времени сумма моего основного долга уменьшилась всего на 60 тыс. руб. остальные деньги пошли на погашение процентов».

Сергей

Для такой схемы характерны небольшие платежи. И это выгодно для клиента, т.к. не приходится сильно урезать свои расходы. Но если вы рассчитываете на досрочный возврат, экономия будет несущественной. Плюсом аннуитетной системы является удобство, поскольку платежи фиксированные. Здесь наблюдается разница, ведь при дифференцированной схеме придется при каждом обязательном платеже узнавать его размер.

Дифференцированная система возврата – это оплата кредита с большими суммами на первом этапе и постепенным уменьшением ежемесячных взносов. Первые платежи получаются большими, поскольку проценты начисляются не на всю задолженность, а на ее остаток. Поэтому в интересах заемщика вносить сначала крупные суммы, чтобы остаток долга уменьшался вместе с дифференцированными платежами. Такой способ исполнения своих обязательств по договору осилить сможет не каждый, поэтому и не пользуется спросом.

Какой тип платежа выгоднее?

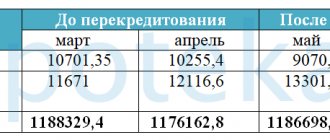

Что все-таки выгоднее: аннуитетные или дифференцированные платежи? Для ипотеки на 2 000 000 р. под 12% годовых на 15 лет при погашении аннуитетными платежами переплата составит 2 320 605 рублей, а дифференцированными – 1 810 000 рублей. На первый взгляд, выгода очевидна. Разница в стоимости кредитов составляет 510 605 рублей.

Однако нужно подумать, стоит ли платить такие большие первоначальные платежи? Доход может резко снизиться, и тогда выплата кредита станет острой проблемой. Такой же начальный ежемесячный платеж как при аннуитетном способе погашения возможен только в том случае, если существенно увеличить срок ипотеки. К тому же займы с дифференцированными платежами готовы предложить лишь несколько банков, к примеру, Россельхозбанк и Газпромбанк.

Что лучше?

Большинство заемщиков обеспокоены лишь одобрением заявки и не задаются вопросом, какая схема им выгоднее. И из-за этого они могут серьезно просчитаться.

Способ расчета ежемесячного транша зависит и от срока кредитования, и от суммы. Для лиц, которые собираются нести ипотечную кабалу 15 и более лет, выгоднее подыскать банковский продукт с дифференцированной системой возврата задолженности. В этом случае переплата окажется намного меньше. По желанию клиент может внести сумму для погашения долга, и он останется в выигрыше и в начале, и в конце периода.

Тем, кто оформляет жилищный кредит на небольшой срок, выгодны аннуитеты. Заемщик ежемесячно уплачивает одинаковую сумму, при этом его платежеспособность не меняется (за исключением чрезвычайных ситуаций: потери работы и т.д.). Досрочное погашение экономически обосновано только в первые годы кредитования.

Итак, рекомендации,какие платежи выгоднее: аннуитетные или дифференцированные зависят от срока кредитования, платежеспособности заемщика и нацеленности его на досрочное погашение.

Сейчас дифференцированная схема практически не используется. Ее можно встретить у банков-монополистов: Сбербанка, Газпромбанка и ВТБ 24. Однако о ней они сильно не афишируют.

Разница между схемами внесения денег по ипотечному кредиту

Аннуитетный платеж можно рассчитать по формуле:

Платеж анн. = Сумма ипотеки * (Прм + [Прм / ((1 + Прм)^Мес. – 1)]),

где:

- Прм – Годовая ставка по ипотеке деленная на 12.

- Мес. – количество месяцев на которые взята ипотека.

Рассчитать дифференцированный платеж очень просто (о расчете такого платежа и о том, какие банки предлагают такие кредиты, мы писали тут). Разделите основной долг на количество месяцев, на которые взята ипотека. Так вы получите величину возврата основного долга. Эта составляющая ипотечного платежа не меняется в течении всего срока. Оплата процентов за пользование деньгами каждый месяц будет разной. Рассчитать ее можно по формуле:

Проценты = Остаток по ипотеке * Годовая ставка / 365 * Количество дней в месяце

Платеж дифф. = Месячный платеж по основному долгу + Проценты

Аннуитетный платеж всегда меньше, чем дифференцированный платеж в начале ипотечного периода, поэтому сумма ипотеки может быть больше.

Одинаковый ежемесячный платеж возможен только если выплату основного долга наращивать постепенно. Таким образом, при аннуитетных платежах основной долг выплачивается медленнее, чем при дифференцированных и переплата соответственно выше. Детальнее о том, как произвести досрочное погашение ипотеки при аннуитетных платежах и стоит ли это делать, можно узнать из нашей статьи.

При появлении значительной денежной суммы возникает возможность сокращения платежей и ипотечного срока. Банкам выгоднее сократить платежи по ипотеке. Чем дольше заемщик остается клиентом банка, тем больше своих услуг сможет предложить банк клиенту.

Проценты выплачиваются на остаток задолженности. Чем дольше клиент является должником, тем больше процентов получит банк. Уменьшение платежей снижает риски погашения ипотеки. Заемщику же выгоднее сокращать ипотечный срок. Быстрее освобождается от тягот ипотеки, переплата меньше.

В первую половину срока заемщик уплачивает большую часть процентов кредитному учреждению. Именно в этот период ему наиболее выгодно изменение ипотечного договора. В конце срока проценты минимальные и существенно снизить переплату не получится.

Читайте внимательно ипотечный договор до подписания. В договоре могут быть прописаны условия, при которых изменение условий договора невыгодно заемщикам.

Чем отличается аннуитетный платеж от дифференцированного

Прежде всего, настоятельно рекомендуем вам ознакомиться с нашими публикациями, посвящёнными аннуитетным платежам и дифференцированным платежам. Уверены, в них вы найдете развернутые ответы на многие вопросы. Вкратце же основные отличия между этими платежами можно сформулировать так:

Аннуитетный платёж

– это ежемесячные выплаты по кредиту, которые производятся одинаковыми суммами.

По аннуитетной схеме вам рассчитают график платежей так, что вы будете ежемесячно вносить одну и ту же сумму в счёт погашения кредита. Причём, на начальном этапе, большая часть платежа пойдёт на погашение процентов, а меньшая – на погашение тела кредита. Ближе к концу срока кредитования проценты составят меньшую долю в сумме аннуитетного платежа, а его большая часть пойдёт на погашение тела кредита.

Дифференцированный платёж

– это постоянно уменьшающиеся ежемесячные выплаты по кредиту.

Если весь срок кредитования условно разделить на четыре равные части, то на первую часть приходятся самые большие выплаты, а на последнюю – самые маленькие. Размер выплат в середине срока кредитования приблизительно такой же, как и при аннуитетном способе погашения кредита. Дифференцированный платёж состоит из суммы, идущей на погашение тела кредита (она одинаковая во всех платежах), и из выплат процентов по кредиту (они постоянно уменьшаются).

Вот и все отличия! Осталось выяснить, какие платежи выгоднее.

Какой платёж выгоднее — аннуитетный или дифференцированный?

У обеих долговых схем проведения расчётов с банком есть как свои преимущества, так и недостатки. Чтобы сделать оптимальный выбор, необходимо руководствоваться принципом конкретной выгоды, что именно будет удобнее плательщику исходя из специфики ситуации – регулярные взносы или работа на уменьшение. Кто-то будет готов платить большие величины на первом этапе погашения, а кому-то предпочтительнее, чтобы эти суммы были меньше, но с большим суммарным итогом.

Если основная цель – как можно меньше переплатить компании – то выбор следует делать в пользу дифференцированных платежей. Когда платёжеспособность клиента не слишком высока и стабильна – лучше отдать предпочтение менее обременительному в начале аннуитетному варианту. Кроме того, нужно учитывать и временной фактор. Если деньги нужны очень срочно, то вторая схема – лучший способ оформления займа.

И ещё один нюанс, на который специалисты рекомендуют обращать внимание при выборе способа оплаты. Сейчас практически каждая финансовая организация на своём сайте предлагает онлайн-расчёты дифференцированных погашений, чтобы потенциальный клиент сам произвёл все вычисления и увидел экономическую выгоду. Но минус в том, что этот сервис можно назвать точным только с большой натяжкой. На практике в графике платежей стоят другие суммы, и они на порядок выше. Особенно это ощутимо при долгосрочных займах на фоне внесения крупных регулярных платежей — например, при ипотеке. Кроме того, в формулу могут быть не введены дополнительные услуги – страховки, комиссии. Расходы по ним довольно высоки и лягут дополнительным бременем на человека, который на это совсем не рассчитывал.

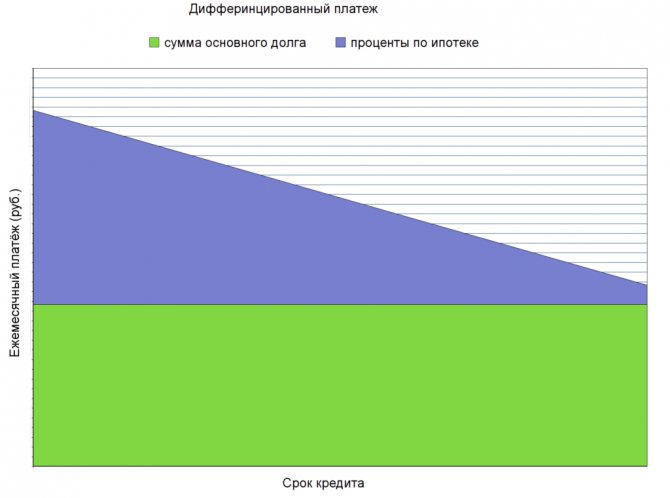

Дифференцированный платеж

Это схема расчета, когда размер ежемесячного платежа по погашению кредита постепенно уменьшается к концу периода кредитования.

При дифференцированной схеме погашения кредита, ежемесячный платеж рассчитывается как сумма основного долга разбитая по месяцам равными частями, плюс проценты, начисляемые помесячно на оставшийся долг. Естественно, что размер долга уменьшается к концу срока кредитования, отсюда и получается уменьшение размера ежемесячной выплаты. Таким образом первые взносы будут большими чем последние.

График

Принцип дифференцированного способа погашению кредита проще всего представить в виде графика.

Формула расчета

Часть ежемесячного платежа идущая на погашение основного долга вычисляется следующим образом: нужно размер основного долга, разделить на срок кредита в месяцах.

B – часть ежемесячного платежа на погашение основного долга, S – размер основного долга, N – срок кредита в месяцах.

Остаток задолженности на текущий месяц рассчитывается следующим образом: часть ежемесячного платежа идущую на погашение основного долга нужно умножить на количество уже оплаченных месяцев. И вычесть полученное из первоначального основного долга.

B – часть ежемесячного платежа на погашение основного долга, S – размер основного долга, Sn — остаток задолженности по основному долгу в месяце, n – количество прошедших месяцев.

Для расчета начисленных на остаток долга процентов нужно остаток основного долга в текущем месяце умножить на месячную процентную ставку (годовую делённую на 12 мес.).

p – начисленные проценты в месяц, Sn — остаток задолженности по основному долгу в месяце, P – годовая процентная ставка.

Таким образом, ежемесячный платёж по дифференцированной схеме погашения можно рассчитать по следующей формуле:

- Dn — дифференцированный ежемесячный платёж

- p — начисленные проценты в месяце

- Sn — остаток задолженности по основному долгу в месяце

- P — годовая процентная ставка

- B – часть ежемесячного платежа на погашение основного долга

- S – первоначальный размер основного долга

- N – срок кредита в месяцах

- n – количество прошедших месяцев

Таблица

В качестве примера дифференцированной схемы, приведём в таблице расчёт платежей по кредиту 500 тыс. рублей сроком на один год под 14% годовых.

| № | Ежем. платеж | Осн. долг | Проценты | Ост. долга |

| 1 | 47 500.00 | 41 666.67 | 5 833.33 | 458 333.33 |

| 2 | 47 013.89 | 41 666.67 | 5 347.22 | 416 666.67 |

| 3 | 46 527.78 | 41 666.67 | 4 861.11 | 375 000.00 |

| 4 | 46 041.67 | 41 666.67 | 4 375.00 | 333 333.33 |

| 5 | 45 555.56 | 41 666.67 | 3 888.89 | 291 666.67 |

| 6 | 45 069.44 | 41 666.67 | 3 402.78 | 250 000.00 |

| 7 | 44 583.33 | 41 666.67 | 2 916.67 | 208 333.33 |

| 8 | 44 097.22 | 41 666.67 | 2 430.56 | 166 666.67 |

| 9 | 43 611.11 | 41 666.67 | 1 944.44 | 125 000.00 |

| 10 | 43 125.00 | 41 666.67 | 1 458.33 | 83 333.33 |

| 11 | 42 638.89 | 41 666.67 | 972.22 | 41 666.67 |

| 12 | 42 152.78 | 41 666.67 | 486.11 | 0.00 |

| Переплата по процентам: 37 916.67 руб. | ||||

| Общая стоимость кредита: 537 916.67 руб. | ||||

Плюсы

- Сумма платёжа уменьшается с каждым месяцем, кредитная нагрузка снижается

- Существенная экономия на оплате процентов за пользование кредитом

Минусы

- Первые крупные платежи могут быть довольно серьёзной нагрузкой на бюджет заёмщика

- Банки предъявляют более строгие требования к заёмщику претендующему на дифференцированную схему расчета.

Преимущества и недостатки исследуемых вариантов

Преимущества аннуитетного платёжа:

- Простота, ввиду которой отсутствует риск случайной недоплаты; легче избежать штрафов, так как сумма фиксированная.

- Равномерная финансовая нагрузка, нет неподъёмных начальных платежей, возможность планирования бюджета в течение срока кредитования.

- Более щадящие требования к гражданину, желающему взять ипотечный кредит: нет необходимости досконально проверять финансовое положение, как при другой схеме выплат. Следовательно, процент одобрения кредита намного выше.

- В соответствии с российским законодательством проценты по ипотеке возвращаются через НДФЛ (вид прямых налогов, исчисляемый от дохода физических лиц за вычетом расходов), таким образом, аннуитетные платежи выгоднее при предоставлении налоговых вычетов: при выплатах по аннуитету в несколько первых лет такие платежи превышают сумму основного долга.

- Широкое распространение в банках РФ, возможность выбора из множества предложений.

Недостатки аннуитета:

- Превышение тела долга процентной ставкой в течение половины срока, именно поэтому финансовым организациям выгоднее такой вид выплат: банком прибыль будет получена быстро.

- Сложная формула расчёта долга по такой схеме вызовет затруднения у человека без соответствующего образования, появится необходимость пользоваться онлайн-калькуляторами.

- Переплата больше, чем при дифференцированных выплатах, нецелесообразность погашения кредита заранее: средства, ушедшие в погашение процентов, не возвращаются.

Преимущества дифференцированного платёжа:

- Минимизирована переплата по кредиту: данная схема намного выгоднее заёмщику, чем иной вид выплат.

- Равномерное уменьшение финансовой нагрузки позволяет плательщику чувствовать себя спокойнее.

- Несложный расчёт ежемесячных выплат под силу большинству заёмщиков, не приходится прибегать к помощи сторонних сервисов.

Недостатки дифференцированного вида:

- Риск допустить ошибку, вызванный разницей между платежами, который может привести к выплате штрафов.

- Скудный список банков, предлагающих данную схему погашения кредита: клиенты вынуждены выбирать только из 2 организаций.

- Сравнительно высокие начальные выплаты, что приводит к строгому отбору желающих получить ипотеку: досконально проверяется кредитная история и доход.

- Максимальная сумма кредита меньше, чем при аннуитетных платежах. Это вызвано внушительным размером первого платежа, который необходимо согласовать с доходом заёмщика.