Основные требования банков

Ипотека на землю регулируется следующими законодательными актами:

- Земельным кодексом РФ.

- Гражданским кодексом РФ.

- Статьей 62 главы XI ФЗ № 102 «Об ипотеке».

При оформлении кредитного договора земля становится предметом залога, банк – держателем залога, а заемщик – залогодателем.

Банки считают участки без построек активами с низкой ликвидностью. К тому же, они подвержены риску обесценивания. Это связано с тем, что в любой момент может появиться такое неприятное соседство, как экологически небезопасное производство. При оформлении кредита на землю к заемщикам и залогу предъявляются особые требования.

Участок должен отвечать следующим общим требованиям:

- Расположение в 30-50 км от города.

- Не относится к категории заповедников, национальных парков, водоохранной и резервной зоне.

- Площадь более 5 соток.

- Предназначение под индивидуальное строительство.

- Транспортная доступность.

- Наличие коммуникаций – воды, газа, канализации, электричества.

- Регистрация в Росреестре.

- Отсутствие обременений.

- Право собственности, которое полностью оформляется на заемщика.

Порядок получения займа

Решив взять ипотеку на покупку земельного участка без здания, нужно следовать определенной схеме. Некоторые ошибочно считают, что сначала понадобится выбрать походящий вариант надела, а уж затем обращаться в финансовое учреждение для оформления кредита. На практике все обстоит иначе.

Необходимо учитывать, что каждое из банковских учреждений предлагает свои условия и имеет некоторые особенности оформления договоров данного вида ипотеки. Сначала стоит определиться с выбором финансовой организации, а уже затем переходить к выбору подходящего земельного участка, беря в расчет установленные банком критерии для надела. Такой подход позволит вам сэкономить немало времени и сил.

Земельная ипотека оформляется после предоставления заемщиком целого пакета документов. Из перечень идентичен для всех банковских учреждений, различия незначительны. В этот набор входит:

- Документ о госрегистрации права – его заверенная нотариусом копия

- Кадастровая выписка на участок в оригинале

- Выписка из ЕГРЮЛ на землю и т.п.

Также понадобится приложить документы, которые могут служить подтверждением факта ведения заемщиком трудовой деятельности, его достаточного уровня доходов и т.д.

Все собранные бумаги передаются на проверку специалистам аналитического отдела банковского учреждения. При необходимости могут подаваться дополнительные запросы собственникам, заемщикам и нотариусам. Лишь после тщательного анализа предоставленных документов финансовая организация выдает вердикт касательно возможности получения конкретным заемщиком земельной ипотеки. Обычно решение принимается в течение 3-5 дней.

В оговоренный день проводится подписание договора ипотеки, договора купли-продажи и договора страхования. Затем заемщику нужно передать первоначальный взнос и заемные средства в сейфовую ячейку кредитного учреждения. Завершающий этап – оформление на вновь приобретенный надел права собственности.

Различия между ипотекой на квартиру и на участок с домом

Банки охотнее предоставляют средства на покупку квартиры, а кредитование домов осуществляется с большим трудом.

Это связано с их существенными отличиями:

| Кредитование квартиры | Основной целью любой финансовой организации является извлечение прибыли. Если заемщик не сможет вернуть деньги, банк продает имущество с торгов. Квартира отличается следующими преимуществами для потенциальных покупателей:

|

| Кредитование дома | Дом интересует только узкий круг покупателей, которые готовы тратить много времени на дорогу до работы или имеют независимый источников доходов, который не требует нахождения на предприятии. Кроме того, он продается вместе с землей, которая является отдельным объектом недвижимости. |

Загородный дом сложно оценить, так как для этого используются следующие критерии:

- Удаленность от города.

- Стоимость постройки.

- Престижность места.

- Наличие подъездных путей и коммуникаций.

- Наличие инфраструктуры и водоемов.

Обратите внимание! Каждый дом индивидуален, а квартиры в большинстве случаев являются типовыми. Если дом находится в коттеджном поселке, на него проще получить ипотеку. Это связано с тем, что его рыночная стоимость выше.

На что обратить внимание перед покупкой земельного участка

Гражданам, подобравшим идеальный участок (по их собственному мнению), перед заключением сделки нужно заострить внимание на существенных факторах, которые через годы могут оказать значительное влияние на формирование цены приобретаемого земельного надела. Рассмотрим эти моменты детальней:

- Первоначально познакомьтесь с будущими соседями и задайте вопросы относительно текущих дел на данной территории. Следует ненавязчиво узнать о безопасности местности, качестве земли и прочих важных тонкостях, информация о которых доступна лишь тем людям, которые некоторое время проживали в этой местности. Выясните, какие факторы местной земли они считают недостатками, а какие достоинствами.

- После этого займитесь самостоятельным изучением прилегающей к вашему участку территории. Обратите внимание на наличие подъездных путей и коммуникаций и поинтересуйтесь у жителей, есть ли вблизи производственные базы, способные засорять окружающую среду.

- Не лишним будет изучить размещенную в СМИ информацию. К примеру, в интернете или в свежей прессе можно найти интересные статьи относительно той местности, в которой вы покупаете земельный надел. В электронных и печатных изданиях могут быть сведения об экологических проблемах местности или обостренной криминальной обстановке.

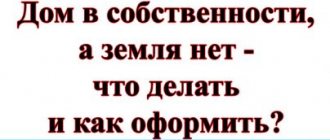

Ипотека на земельный участок без дома

Земельный участок должен соответствовать основным требованиям банка:

- Хорошая транспортная доступность.

- Развитая инфраструктура.

- Наличие подъездных путей.

- Соответствие разрешенной категории использования и целям заемщика.

- Земля находится в собственности продавца, а не в аренде.

- Подведены все коммуникации.

Если земля соответствует всем требованиям, а история правообладателей небольшая, заемщик имеет все шансы получить ее в ипотечный кредит. Важно, чтобы участок был ликвидным и имел ценность для банка.

Ипотека на земельный участок с домом

При оформлении в собственность теперь не возникает проблем. Если ранее приходилось ставить участок на кадастровый учет и отдельно оформлять право собственности на недвижимое имущество, теперь процедура существенно упростилась.

С 1 января 2021 года вступил в действие ФЗ № 218 от 13.07.2015 «О государственной регистрации недвижимости».

Он устанавливает следующее:

- Сокращаются сроки регистрации недвижимости и прав собственности.

- Постановка земли на кадастровый учет и регистрация права собственности объединены в единую базу данных.

Теперь в Росреестр подается полный пакет документов, а буквально через неделю можно получить единую выписку ЕГРН.

Но при проверке в банке требуется больше времени, так как нужно проверить сведения и по участку, и по дому.

Не возникает проблем в следующих случаях:

- Если на постройку дома получено разрешение.

- Участок находится не в аренде, а в собственности.

- Есть межевой план участка.

Обратите внимание! Хотя по закону можно перевести арендуемую у государства землю в частую собственность, банки не одобряют такие заявки. Это связано с тем, что отсутствуют гарантии получения собственности заемщиком.

Также банки не одобряют заявки, если участок находится в собственности разных лиц. Это связано с большими сложностями при реализации подобного объекта.

Ипотека на участок: условия кредитования

По ставкам ипотека на земельный участокне столь привлекательна, как классические жилищные займы – её стоимость варьируется в диапазоне от 13 до 17,5% годовых.

Первый взнос по кредиту составляет 15-50% от стоимости заложенного по договору ипотеки земельного участка. При оформлении ипотеки на участок с небольшим взносом банки обычно требуют предоставления дополнительного обеспечения по займу – залога недвижимости или поручительства физических лиц.

По условиям ипотечного кредитования срок погашения ссуды на землю в разных банках составляет от 1 года до 5-7 или 25-30 лет.

Требования к заемщику

Основное требование к претенденту на кредит – платежеспособность. Если сумма кредита большая, доход должен быть высоким, регулярным и стабильным. Банки могут учитывать не только официальный текущий доход. Они рассматривают перспективы карьерного роста и репутацию работодателя.

Наиболее охотно предоставляются кредиты лицам, соответствующим следующим критериям:

- Возраст 25-45 лет.

- Наличие постоянного дохода.

- Официальное место работы.

- Наличие дополнительных источников дохода.

- Постоянная регистрация в месте предоставления кредита.

Если доход недостаточный, в качестве созаемщиков могут рассматриваться члены семьи. Но в этом случае собственность должна оформляться на всех, кто указан в кредитном договоре.

Необходимые документы

Будущий заемщик может направить документы в несколько банков. А после одобрения суммы выбрать банк с наиболее подходящими условиями.

Заемщик должен подтвердить документами следующее:

- Гражданство и постоянную регистрацию на территории РФ.

- Возраст от 21 года и до 75 лет на момент полного погашения долга.

- Минимальный стаж на последнем месте 6 месяцев.

- Совокупный стаж за последние 5 лет не меньше 1 года.

Для этого предоставляются следующие документы:

- Гражданский паспорт.

- Копия трудовой книжки.

- Справка 2-НДФЛ за 1-2 года.

- Трудовой договор или копия трудовой книжки.

- Справка по форме банка, заверенная работодателем.

Обратите внимание! Если к выплатам по кредиту планируется привлечь созаемщиков или поручителей, они должны предоставить такой же пакет документов.

Отдельно предоставляются документы на недвижимость:

- Свидетельство о собственности или выписка ЕГРН.

- Документ, на основе которого получена собственность (договор купли-продажи, дарения, мены, свидетельство о наследстве).

- Кадастровый паспорт.

- Разрешение на строительство, если на участке есть дом.

- Справка об оплате налога на имущество и землю.

Процедура оформления

После того, как документы будут проверены и банк проведет оценку, одобряется кредит.

Процедура оформления включает следующие действия:

- Оплачивается первоначальный взнос в размере 10-30 % от стоимости недвижимости.

- Заключается кредитный договор, договор купли-продажи, залоговый договор.

- Кредитные средства перечисляются покупателю в счет оплаты недвижимости.

- Заемщик страхует объект недвижимости, жизнь и здоровье.

- Оформляется собственность в Росреестре.

Обратите внимание! При оформлении собственности регистрируется обременение в силу ипотеки. Это значит, что правообладатель может использовать недвижимость или сдавать ее в аренду. Но он не может продать или подарить ее. Данные действия становятся доступными по соглашению с банком или после полного погашения кредита.

Советы по оформлению ипотеки на земельный участок с домом и без

Если вы планируете приобретение участка с использованием кредитных средств, воспользуйтесь следующими советами:

- Вам не нужно спрашивать разрешения банка на строительство или использование участка другим способом, если данное условие не оговаривается в кредитном договоре. Но вы должны учитывать, что в случае просроченной задолженности банк имеет право на все возведенные на участке постройки.

- Если у земли несколько собственников, банк устанавливает их всех в качестве созаемщиков. Это связано с невозможностью заложить часть недвижимости.

- Процентная ставка рассчитывается индивидуально. Чем больше гарантий вы предоставите, тем меньший процент будет по кредиту.

Таким образом, у вас есть возможность приобрести участок с домом или без него за счет ипотечных средств. Но при этом банк должен быть заинтересован в данной собственности как в ликвидном активе, который можно реализовать при неоплате долга.

Видео сюжет расскажет о нюансах оформления загородного дома в ипотеку

Специфика договора залога недвижимого имущества

Данный вид ипотеки отличает комплекс важных особенностей, предусматривающих:

- Право заемщика на строительство. Это выражается в том, что на участке, находящемся в залоге, он может возводить любые постройки, и для этого уведомлять кредитора не требуется.

- Право финансово-кредитного учреждения без согласия залогодержателя возводить на принадлежащем ему земельном наделе здания.

- Если на земле, которая сдается в виде ипотечного залога, имеются сооружения и здания, то права кредиторов будут распространяться на них тоже. Но здесь есть немаловажный момент – отчуждение недвижимого имущества, расположенного на земле, осуществляется только с согласия держателя залога.

- Нужно понимать, что ликвидность земельных участков существенно ниже квартир, и по этой причине банк будет настаивать на том, чтобы проценты по кредиту были максимально высокие.

- После того как ипотечный договор будет подписан, у заемщика появляются законные права на возведенные на участке строения. Данная норма отражает принцип земельного права, суть которого заключается в единстве судьбы земельного надела и связанного недвижимого имущества. Данный принцип описан в пп.5 п.1 ст.1 Земельного Кодекса РФ.

- Невозможно сделать залогом лишь часть земельного участка, так как в случае приобретения гражданином доли в долевой или совместной собственности, она может быть гарантом ипотеки только после того, как будут собраны дополнительные бумаги. Финансово-кредитное учреждение потребует оформить согласие всех остальных собственников долей земельного надела.