Главная » Купля-продажа квартиры » Покупка квартиры в ипотеку: пошаговая инструкция

73

Один из самых распространенных способов получить собственное жилье – это приобрести квартиру на вторичном рынке при помощи одной из множества ипотечных программ. Рассмотрим подробнее, что и как нужно делать, чтобы оформить кредит и стать владельцем своей квартиры.

Нужен ли нотариус при покупке квартиры в ипотеку

В обязательном порядке – нет не нужен. Ранее нотариус был нужен для того, чтобы заверить договор купли-продажи. Сейчас это не требуется. Однако он может быть полезен и даже необходим в некоторых случаях.

Заверение договора купли-продажи

Процесс покупки квартиры предполагает оформление договора. Заверять его нотариально не обязательно, но можно. Это, разумеется, дополнительные затраты, однако в то же время, заверенный договор более весом, чем не заверенный. Особенно это актуально относительно сделки купли-продажи квартиры на вторичном рынке. Из всех доступных вариантов – это самый рискованный. Как следствие, все, что может хоть немного повысить надежность сделки только приветствуется.

Услуги нотариуса может оплачивать продавец или покупатель, смотря на то, кто именно на этом настаивает. В некоторых случаях стороны соглашаются разделить затраты.

Заверение согласия супруги

Рассматривая вариант того, как проходит сделка в том случае, если продавец или покупатель состоят в браке, первым делом нужно отметить необходимость предоставлять согласие от супруги на покупку или продажу жилья. Без такого документа сделка может быть признана недействительной в судебном порядке, что не выгодно как покупателю, так и продавцу.

Нотариус в данном случае играет решающую роль. Дело в том, что подобное согласие обязательно должно быть нотариально заверено. В противном случае документ не будет иметь юридической силы.

Покупка жилья в ипотеку на вторичном или первичном рынке

Выдача ипотечного займа осуществляется на покупку конкретного жилья. Поэтому, перед подачей заявления на ипотеку, стоит определиться с объектом недвижимости:

- квартира в только построенном (строящемся) доме;

- покупка жилья на вторичном рынке;

- деньги берутся на строительство собственного дома/коттеджа.

Каждый из вариантов имеет ряд особенностей, условия кредитования в зависимости от объекта будут отличаться. Например, многие банки сотрудничают с компаниями-застройщиками. На покупку квартиры у партнеров банка часто можно встретить акции, выгодные условия или низкий процент по кредиту.

Нужна ли помощь агентства недвижимости или риэлтора при покупке квартиры в ипотеку

Процедура купли-продажи квартиры на начальном этапе предполагает поиск продавца квартиры. Искать его можно самостоятельно или же обратиться к специалистам. Первый вариант значительно дешевле, но дольше и сложнее. Второй, как легко догадаться, проще и быстрее, но дороже.

Разница между агентством и риэлтором

Глобальной разницы нет. Агентство недвижимости представляет собой юридическое лицо, оказывающее определенные услуги по поиску покупателей/продавцов и сопровождению сделок. Обычно в агентстве работает несколько риэлторов и множество других специалистов, типа юристов, менеджеров, специалистов call-центра и так далее. В результате каждый делает свою работу, что положительно сказывается на конечном результате.

Если риэлтор работает сам на себя (например, оформив ИП), обычно его услуги стоят значительно дешевле, чем полноценного агентства недвижимости. Это и есть его единственное преимущество. В остальном, один человек просто не способен знать все и грамотно сопровождать сделку выступая в роли юриста.

Риэлторы, как и агентства недвижимости, бывают очень разные. В «самостоятельное плавание» нередко уходя очень крутые специалисты, способные сопровождать всю сделку на высочайшем уровне. С другой стороны, агентства бывают настолько плохие, что лучше вообще к ним не обращаться. Заранее определить уровень оказываемых услуг можно только на основании отзывов других клиентов.

Права и обязанности

Прежде чем подписывать договор с агентством или риэлтором, нужно проверить, какие именно права и обязанности в них указаны. Также не лишним будет проверить цену за услуги. В документе не должно быть никаких двусмысленных фраз или неточных данных.

Пример: Если в договоре есть фраза похожая на такую «Клиент оплачивает услуги агентства на основании тарифных ставок, размещенных на таком-то сайте», есть серьезная вероятность очень сильно переплатить. Компания может в любой момент изменить ставки, причем как в большую, так и в меньшую сторону. Разумеется, всегда можно попробовать доказать тот факт, что подразумевались ставки на дату подписания договора, но даже за один день можно очень многое изменить и доказать это практически невозможно.

Если агентство или риэлтор предлагают только услуг по поиску продавца, лучше от них отказаться. Дело в том, что именно поиском человек может заняться и сам, а вот сопровождение сделки осилить может только опытный юрист. В идеальном варианте стоит нанимать такого специалиста отдельно, так как те, которые работают в агентствах нередко не имеют должной квалификации или опыта.

Социальная программа или обычная ипотека

Все варианты ипотеки можно условно разделить на две основные категории: обычная и социальная. О первой особо распространяться нет смысла – классический кредит под залог недвижимости. А вот второй вариант обычно позволяет получить жилье значительно выгоднее. Вкратце рассмотрим основные три типа социальных ипотечных кредитов.

Военная ипотека

Как и следует из названия, данный продукт актуален для военнослужащих РФ. Для них действует специальная программа, в рамках которой человеку открывается отдельный счет, на который ежемесячно поступает определенная сумма. В основном эти деньги можно потратить на покупку жилья, хотя есть и другие варианты.

Главная особенность такой ипотеки заключается в том, что военнослужащий только выбирает жилье, а платить за него будет государство. По крайней мере до тех пор, пока он находится на службе. Как легко догадаться, это очень выгодно (квартира, фактически, будет получена бесплатно), однако продать подобное жилье можно будет не раньше, чем весь кредит будет выплачен и срок службы составит 20 лет или больше. Идеально для людей, которые планируют всю свою жизнь (или большую ее часть) связать со службой в армии.

Помощь молодым семьям

Это еще одна специальная программа, в рамках которой можно получить очень значительную сумму на покупку квартиры. Разумеется, государство не будет полностью погашать долг за гражданина, но даже 20-50% от суммы – это весьма существенно. Участвовать в программе могут практически любые лица, которые действительно нуждаются в собственном жилье или не имеют его в принципе.

Однако тут есть множество недостатков. Начать следует с того, что программа доступна только для лиц в возрасте до 35 лет. Во-вторых, государство выделяет на эту программу средства из бюджета в очень ограниченном количестве. В результате приходится долгие годы стоять в очереди и не факт, что к 35 годам эта очередь подойдет. А если даже находясь в очереди человеку исполняется 35 лет, он автоматически теряет право на участие в программе.

Материнский капитал

Эта государственная программа актуальна для семей с двумя и более детьми. Суть в том, что после рождения второго ребенка выдается сертификат на 466 тысячи рублей (по состоянию на 2021 год). Эти деньги можно использовать как для погашения части ипотечного кредита, так и для выплаты первоначального взноса, что зачастую бывает крайне актуально.

Отдельно нужно отметить тот факт, что многие банки предлагают своим клиентам специальные льготные программы кредитования, в рамках которых можно получить заем на покупку жилья на очень выгодных условиях (значительно лучше, чем в обычной ситуации).

Какие есть виды социальных программ ипотек?

Государство устанавливает специальные ипотечные программы для отдельных социальных групп. Так, учителя, работники РЖД, военнослужащие, молодые семьи могут воспользоваться не стандартными ипотечными программами, а специальными предложениями для улучшения жилищных условий.

Суть социальных программ ипотеки заключается в льготах и субсидиях со стороны государства. Наиболее распространенный вид льгот – это пониженные процентные ставки. Кроме того, субсидирование может выражаться посредством продажи жилого помещения в государственном жилищном фонде по пониженной цене.

Молодой семье

Больше всего услугами ипотечного кредитования пользуются молодые семьи. Главное условие социальной ипотеки молодой семье – возраст молодожёнов должен быть ниже 35 лет. Государство проявляет особую заботу к подрастающему поколению. Так, на большие финансовые льготы могут рассчитывать семьи с детьми.

Учителям

Улучшение жилищных условий молодых преподавателей в возрасте до 35 лет может профинансировать государство. Только действует ограничение: молодой учитель может оформить ипотеку на жилье, расположенное только в своем регионе проживания. Субсидированные ипотечные программы педагогам покрывают порядка 40% от стоимости жилого помещения.

Военнослужащим

Военная ипотека выдается военнослужащим с примерной характеристикой места несения службы. Финансовая помощь со стороны государства проявляется в направлении денежных средств в качестве периодических кредитных выплат.

Работники РЖД

Специальные жилищные льготы предусмотрены и для железнодорожников. Участвовать в социальной программе для работников РЖД могут лица с минимум 3-летним стажем работы в органах РЖД. Устанавливается также минимальное возрастное ограничение: на льготы могут рассчитывать только лица старше 21 года.

Субсидирование ипотеки железнодорожников проявляется в уплате ежемесячных процентов: определяется 12%-ставка, 7,5% которых выплачивается государством. Кроме того, первый взнос для работников РЖД составляет всего 10%.

Другие категории граждан

Государством установлены специальные правительственные программы финансовой поддержки улучшения жилищных условий молодых специалистов, многодетных семей, сотрудников полиции.

В частности, для молодых специалистов отсутствует первый взнос на ипотеку, а в случае рождения в семье ребенка причитается единовременная денежная выплата. Молодым специалистом признается лицо, которое трудоустроилось в первый год после окончания вуза.

В отличие от других категорий лиц, полицейским государство готово финансировать строительство загородного дома. Рассчитывать на денежные выплаты могут сотрудники МВД, проработавшие в системе СПО 10 лет и больше.

Многодетные супруги вправе обратиться в Федеральное агентство по ипотечному жилищному кредитованию, которое позволяет оформить ипотеку с годовой ставкой в 6,5%.

С чего начать, условия и правила

Первое, с чего начать покупку квартиры нужно изначально – это поиск продавца и выбор банка, который предоставит кредит. Все остальное если не вторично то, как минимум, не столь важно.

Поиск продавца

Так как происходит покупка квартиры, искать нужно именно продавца, а не покупателя, что несколько проще (больше предложений). Для этого можно пользоваться следующими возможностями:

- Знакомые и друзья. Самый простой и доступный способ – это поспрашивать у знакомых и друзей, не продает ли кто-то из них (или уже их знакомых) квартиру. Обычно подобные сделки достаточно надежны, так как советуют проверенные люди и проверенных же людей.

- Специализированные сайты. Например, Avito и его аналоги. Тут очень много предложений, значительная часть из которых вполне актуальна.

- Местные газеты объявлений. Несмотря на то, что газеты, кажется, уходят в прошлое, их все еще читает огромное количество людей. И, как следствие, в них размещают объявления. Актуальность их немного ниже, но попробовать все равно стоит. Нужно отметить и тот факт, что у многих печатных изданий есть собственные сайты, на которых вывешивается вся та же информация, включая сюда объявления о продаже жилья.

Кроме всего прочего, можно не просто искать объявления, но и разместить такое самостоятельно: «Куплю трехкомнатную квартиру в центре города, рассмотрю все варианты» или нечто подобное. Размещать их также следует как на сайтах, так и в газетах.

В качестве альтернативы, если нет времени заниматься поисками и есть возможность потратить некую сумму, можно обращаться в агентства недвижимости или к частным риэлторам. Они сами займутся данным вопросом и могут предоставить дополнительные услуги, например, сопровождение сделки, что бывает очень полезно.

Выбор банка

Логичной последовательностью действий после нахождения продавца и проведения предварительных переговоров с ним (в частности, нужно дать понять, что покупка планируется с использованием заемных средств), будет выбор банка. Отбирать его нужно по требованиям, условиям и кредитным программам.

Требования к клиенту

Для покупки квартиры на вторичном рынке при помощи ипотечного кредита, клиент обязан соответствовать требованиям банка. Многое зависит от выбранной финансовой организации, но в среднем, примерный список будет выглядеть так:

- Возраст потенциального заемщика на дату получения кредита: от 18 лет и старше. Даже если клиент признан эмансипированным (совершеннолетним) по решению суда, но не достиг 18 лет, ему, скорее всего, откажут в кредитовании.

- Возраст потенциального заемщика на дату полного погашения задолженности: 60-75 лет. Тут тоже все зависит от банка. Обычно ограничение идет по пенсионному возрасту, но не всегда. Рекомендуется уточнять в каждом отдельном случае. Более того, некоторые банки для пенсионеров предлагают особые, льготные условия с пониженными процентными ставками и так далее.

- Общий трудовой стаж: от 6 месяцев до 3-х лет. Чаще всего: 1 год.

- Трудовой стаж на последнем месте работы: от 1 до 6 месяцев.

Особых требований к размеру заработной платы не выдвигается, однако банк обязательно будет учитывать получаемый доход для определения потенциальной суммы кредита.

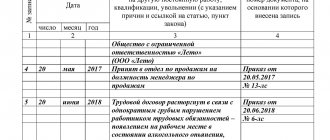

Документы для банка

Требования к документам клиента также меняются от банка к банку. Приблизительный список требуемых бумаг:

- Паспорт заявителя.

- Справка о доходах (в идеале, в виде стандартной 2-НДФЛ, однако многие банки готовы принимать и другие виды такого документа).

- Копия трудовой книжки, заверенная руководителем.

- Документы на квартиру, которую планируется приобрести (их нужно запросить у потенциального продавца).

Банк может запросить и другие документы, в зависимости от того, какая именно ситуация сложилась у клиента.

Ипотечные программы

У большинства банков есть как минимум 2-3 ипотечные программы, ориентированные на покупку квартиры на вторичном рынке. Прежде чем оформлять кредит, нужно просмотреть все доступные варианты и выбрать наиболее подходящий.

Подводные камни ипотеки на вторичном рынке — Экспертные советы

Денис Конарев

1 мнение

2.12k

Кто может оформить ипотеку на покупку квартиры на вторичном рынке. Документы для ипотеки на вторичное жилье. Преимущества и недостатки вторички. Нюансы при заключении ипотечного договора. Практические советы по выбору квартиры на вторичном рынке.

Не каждый готов приобрести квартиру в новостройке, так как потребуются дополнительные средства на ремонт. Оптимальным вариантом в соотношении цена и возможность проживания сразу после получения кредита – покупка жилья на вторичном рынке.

Дополнительным бонусом при правильно оформленной сделке могут быть мебель и техника, оставленные предыдущими хозяевами. Важно не торопиться и учесть все нюансы.

Ниже вы узнаете как грамотно выбрать квартиру и что нужно знать при оформлении ипотеки.

Нюансы оформления ипотеки на вторичном рынке

Банки с удовольствием одобряют заявки по ипотеке на приобретение недвижимости на вторичном рынке. Причин такой лояльности со стороны кредитной организации несколько:

- Отсутствие риска несдачи дома и возникновения долгостроя

. По статистике, клиенты, обманутые застройщиком чаще допускают просрочку или перестают выплачивать кредит. Банк оказывается в сложном положении – изымать и продавать нечего. - Нет необходимости ввода в эксплуатацию

. Строительные риски учтены, дом сдан, правоустанавливающие документы есть. - Клиент оформляет кредит на длительный срок

, а значит сумма платежа будет равна ориентировочно стоимости съемного жилья и не сильно обременять личный (семейный) бюджет. За «свое» клиенты платят регулярно и с удовольствием.

После предварительного решения и выбора квартиры полный пакет документов от продавца будет передан в банк на экспертизу. После чего убедившись в отсутствии мошеннических действий залог будет согласован и кредитный договор подписан.

Один из клиентов крупного банка при наличии собственных средств приобретая недвижимость или поддержанное авто всегда оформляет кредитный договор на сумму, равную 15-20% от стоимости.

Банк проверяет юридическую «чистоту» сделки, так как не все способы получения информации доступны для физических лиц. В течение 5 дней с момента выдачи денег расторгает договора страхования жизни, навязанные при оформлении.

По истечении 3 месяцев обязательства погашает. Фактически понесенные затраты за 3 месяца это незначительная плата за уверенность в отсутствии рисков по утрате недвижимости и признанию сделки недействительной.

Риски

Любая сделка несет в себе риски, так как достоверность информации и истинные причины ее участников неизвестны.

Подводные камни при покупке квартиры на вторичном рынке:

- Несогласие одного или нескольких собственников

. При покупке квартиры у семейной пары проверьте чтобы она была приобретена не в браке, так как согласие должен выразить каждый супруг, даже если на дату продажи официально брак расторгнут. Прописанные в квартире несовершеннолетние дети могут быть выписаны после получения согласия органов опеки. Разногласия приводят к признанию сделки недействительной. - Не уменьшайте официальную стоимость квартиры по просьбе продавца

, которому хочется меньше платить налогов. Однако новый собственник получит меньше сумму возмещения по налоговому вычету. Если сделку по какой-либо причине будете признавать недействительной возврату подлежит только сумма, указанная в документах. Устные и неоформленные договоренности не признаются судом.

Требования к заёмщику

Принципиальных отличий требований к заемщикам по ипотеке нет. Банки устанавливают универсальные критерии, при которых готовы рассмотреть заявки, а решение выносят индивидуально, исходя из предъявленных клиентом сведений.

Таблица – Требования к заемщикам

| Критерий | Содержание |

| Гражданство | РФ |

| Возраст, лет | 21, максимальный предел на дату последнего платежа 75 |

| Регистрация | Постоянная, не менее 6 месяцев |

| Стаж на последнем месте работы | 3 месяца, общий — год |

| Минимальный доход | Для Москвы, Санкт-Петербурга, Московской и Ленинградской области 15 000, регионы – 12 000 |

Фактически заявки рассматривают от граждан в возрасте 23-25 лет. Для более молодых клиентов выдвигают условия: увеличение первоначального взноса или поручительство родителей, если они не состоят в браке.

К поручителям и созаемщикам предъявляются аналогичные критерии.

Официальный доход должен превышать прожиточный минимум. Учитываются все источники дохода, которые при подтверждении документами принимаются к расчету платежеспособности в 100% объеме. Например, Иван П. заявил, что оклад равен 30 000 рублей, а дополнительный доход составляет 20 000. Фактически банк учтет только 40 000 = 30 000 + 20 000 х 0,5.

Документы для рассмотрения заявки:

- Анкета.

- Паспорт гражданина РФ.

- СНИЛС, водительское удостоверение или свидетельство ИНН.

- Справка по форме 2-НДФЛ.

Дополнительно можно представить копию трудовой книжки, сведения о дополнительном доходе.

Некоторые банки во время проверки просят доступ в личный кабинет ПФР или выписку с портала Госуслуг о размере отчислений.

Молодые люди до 27 лет – военный билет.

Банк проводит проверку на достоверность и оценку платежеспособности. Выносит предварительное решение и можно приступать выбору объекта. Решение действует не более 90 дней.

Сделав выбор представляют на проверку:

- Копии паспортов собственников.

- Оценка об определении рыночной стоимости.

- Правоустанавливающие документы.

- Кадастровый паспорт.

- Справка об отсутствии задолженности по коммунальным платежам и количеству зарегистрированных лиц.

Требования к предмету залога:

- Наличие центральных коммуникаций.

- Отдельный вход и выделенные санузел и кухня.

- Общая площадь от 18 м2.

- Расположение в черте города либо близлежащем населенном пункт с удаленностью не более 30-50 км.

- Косметический ремонт.

- Объект не обременен.

- Дом не входит в программу реконструкции населенного пункта, не признан аварийным и не подлежит сносу.

Условия выдачи кредита

Сбербанк является одним из лидеров ипотечного кредитования, параллельно продвигая свою систему реализации залогов через сайт https://domclick.ru. Другие участники финансового рынка равняются на установленные условия, чтобы быть конкурентоспособными.

Таблица – Типовые условия выдачи ссуды в Сбербанке

| Условие | Содержание |

| Валюта | Рубль РФ |

| Минимальная сумма, руб. | 300 000 |

| Максимальный размер займа, % | 85% от цены продавца или стоимости установленной оценщиком. Выдается минимальное значение. |

| Срок | 30 лет |

| Типы залога | Дом с земельным участком, таунхаус, квартира, комната в коммунальной квартире или общежитии, апартаменты |

| Страхование | Обязательное – предмета залога |

| Ставка в год, % | 10,2-11, по двум документам 11,6 |

Увеличение ставки, %

:

- 0,2 – первоначальный взнос 15-19%;

- 0,1 – отсутствие зарплатного проекта;

- 0,1 – отказ от страхования жизни и здоровья.

В отдельных случаях добавят за отсутствие полиса по утрате титула собственности (если предусмотрено), несвоевременная регистрация в Росреестре и т.д.

На практике банки выдают не более 70-75% под залог объекта, приобретаемого на вторичном рынке.

Ипотечный договор имеет типовую форму и содержит данные о заемщике, предмете залога, сумме займа, сроках и способах погашения.

Обратите внимание при подписании ипотечного договора на возможность частичного и полного досрочного погашения без ограничений по срокам и суммам.

Даже ежемесячно списывать дополнительные 2 000 рублей, позволят сэкономить в год приличную сумму, в том числе на процентах.

Не лишним будет найти пункт о страховании и требований заключить дополнительные договоры – чтобы банк не изменил ставку, если страховать жизнь через год не будет необходимости.

Полезные ссылки:

- Как погасить ипотеку Материнским Капиталом — Все тонкости

- Как и когда выгодно Рефинансировать ипотеку — экспертные советы

- Как продать квартиру в Ипотеке — 4 способа, инструкции и документы

- Под какие проценты (%) дают ипотеку в банках (списки) + условия

- Что такое ипотека (суть и виды) — стоит ли брать и как получить

Плюсы и минусы

Преимущества ипотеки на вторичное жилье

:

- Низкие ставки, так как залог регистрируют сразу, в день выдачи кредита.

- Отсутствие расходов на ремонт. При необходимости частичные работы не потребуют больших сумм.

- Оценка действующей социальной инфраструктуры – садов, школ, поликлиник, торговых центров, которые уже построены и функционируют.

- Большое количество предложений.

Недостатки покупки

:

- Возможное мошенничество продавца (продажа по поддельным документам или доверенности от умершего лица).

- Один из собственников недееспособный, алкоголик, употребляет наркотические вещества или находится в местах лишения свободы или без вести попавший.

- Нарушения выделения долей.

- Первоначальный взнос 20-30%.

- Наличие претензий третьих лиц на объект.

- Более жесткие требования к потенциальному предмету залога.

- Несоответствие данных в отчете об оценке рыночной стоимости рыночной цене квартиры, по причине чего нужно будет увеличить первоначальный взнос.

- Ограничения по году постройки.

Не много статистики, по данным информационного агентства, за год поступает 70% ссуд на покупку жилья на вторичном рынке и только 30% — для новостроек.

12 экспертных и практичных советов как выбирать квартиру в ипотеку на вторичном рынке

Нет ничего не возможного просто на что-то нужно больше времени, следуйте нескольким советам:

- Сегодня сложно найти объявление о продаже от собственника, а по всем контактным телефонам отвечают или перезванивают позже риелторы, которые хотят заработать. Для экономии своих денег попросите знакомых, коллег и друзей пообщаться с соседями. Сегодня у многих ЖК есть группы в WhatsApp и можно напрямую найти собственника, с которым договорится о сделке. Другой вариант – походите по району, который понравился, пообщайтесь с бабушками на лавочках или консьержами.

- Риелторы под вторичным жильем понимают 2 вида недвижимости — жилье в новостройке с предчистовой отделкой от собственника и с ремонтом. В случае если захотите прибегнуть к услугам посредника четко формулируйте что нужно. Еще лучше напишите и попросите ознакомиться под подпись. Из личного опыта клиента банка Алены Л. Риелторы предлагали квартиры от посредников без ремонта, объясняя, что «первичка только застройщик, все остальное вторичка». Устав тратить время был составлен список в котором указано, что должно быть в квартире – от обоев до розеток. Варианты пропали, а позже подходящая квартира нашлась через соседку. Цель риелтора – продать любой ценой «что-то ненужное».

- При выборе квартиры изначально посмотрите инфраструктуру района. Большое количество маршрутов общественного транспорта, расстояние до остановок, наличие гипермаркетов и торгово-развлекательных центров, а также самое важное, садов и школ, влияют на стоимость недвижимости и перспективы ее роста в будущем.

- Выясните почему продают квартиру, уточните сколько собственников и посмотрите документы. Много проблем возникает, когда один из совладельцев не готов к продаже. В дальнейшем возможны судебные разбирательства по выселению.

- При наличии квартире перепланировок проверьте их правомерность. Если изменения не узаконены можно торговаться, так как при последующей оценке для банка нужно будет договариваться с оценщиком, чтобы информации о них в отчете не было, не безвозмездно.

- Посмотрите квитанции об оплате коммунальных платежей или задолженность в личном кабинете УК, РЭП или ТСЖ.

- Сделайте осмотр квартиры – проверьте крепление розеток, качество установки дверей и окон, состояние труб и сантехники. Иногда качественная предпродажная подготовка выливается для покупателя в круглую сумму. Попросите о помощи знакомых, которые хорошо разбираются в ремонте.

- Посмотрите предложения по продаже залоговой недвижимости на сайтах банков. Цена на квартиры в залоге на порядок ниже, так как присутствуют ограничения и заявки новым собственникам одобряются в течение 1-3 дней.

- Выбирайте жилье весной и летом, когда на рынке затишье, спрос падает, а продавцы охотнее торгуются. Осенью и зимой – больше новых предложений, но и цены в этот период увеличиваются на несколько пунктов.

- Вечером или утром проедете и посмотрите на соседей по квартире и подъезду, пообщайтесь с ними, узнайте о проблемах дома и о личности потенциального продавца.

- Оцените слышимость и состояние подъездов.

- Почитайте отзывы в интернет о доме и застройщике.

Вопрос — Ответ

Можно ли получить налоговый вычет за квартиру, купленную на вторичном рынке недвижимости в ипотеку?

Можно, если заемщик трудоустроен официально. Государство готово вернуть 13% от уплаченных процентов по ипотеке. Лимит вычета составляет 3 млн руб.

Может ли собственник бизнеса или ИП не предоставлять полный пакте документов по бизнесу для покупки жилья в ипотеку на вторичном рынке недвижимости?

Да, может. Многие банки предлагают оформить всего по двум документам. Это может быть гражданский паспорт и права или ИНН.

Какие расходы возникают при покупке квартиры в ипотеку на вторичном рынке недвижимости?

Страховка, оценка, расходы для подготовки документов для сделки, госпошлина за регистрацию.

Можно ли купить квартиру в ипотеку на вторичном рынке недвижимости без внесения первоначального взноса?

Да, это возможно. Многие банки предлагают такие программы кредитования, но только, если заемщик готов предоставить справку 2-НДФЛ и подтвердить другие источники официального заработка.

Заключение

Свой «угол» — это статус, безопасность и комфорт. Для экономии времени и денег рассмотрите вариант приобретения жилья на вторичном рынке. Начните поиск с предложений банка, которых у каждого достаточно.

Подобный шаг, если выбор будет сделан позволит стать собственником в течение 3-5 дней. Несмотря на подводные камни, преимуществ у подобных сделок гораздо больше.

Помните, любой выбор каждый делает самостоятельно, но на что бы мы не решились, совершив его – жить с результатом и платить ипотеку потом придется нам.

(2 оценок, среднее: 5,00). Оцените, пожалуйста, мы очень старались!

Чем отличается покупка квартиры на вторичном и первичном рынке

Процедура покупки квартиры на вторичном рынке отличается от первичного по многим параметрам, начиная от последовательности действий и заканчивая расценками. Оба варианта по-своему удобны и интересны, однако многое зависит от того, что именно приоритетно для потенциального заемщика.

Цена

Квартиры в новостройке обычно дороже, чем на вторичном рынке. Это не обязательное правило, но именно так и бывает чаще всего. Более или менее соотносятся по ценам квартиры в новостройке без ремонта (в черновой отделке) и неплохо обставленные квартиры на вторичном рынке.

Если покупатель планирует все равно делать капитальный ремонт, приобретать ту мебель, которая ему нравится, делать перепланировку и так далее – то лучше выбирать новостройки. Во всех остальных случаях, особенно когда нужна квартира типа «заезжай и живи», то оптимальный выбор – это вторичный рынок.

Обустройство жилья

Второй важный момент – это обустройство квартиры. Жилье в новостройках обычно предоставляется в черновой отделке. В некоторых случаях с «ремонтом от застройщика». Последний – это самый простой, дешевый и примитивный вариант, при котором квартира приобретает более или менее жилой вид, но все равно требует капитального ремонта.

Некоторые застройщики предлагают своим клиентам сделать качественный ремонт и даже обставить квартиру мебелью/техникой по выбору заказчика, однако стоимость подобного жилья будет значительно выше, чем точно такого же на вторичном рынке.

Надежность сделки

А вот по надежности вариант покупки жилья у застройщика значительно выигрывает. Просто из-за того, что у квартиры еще не было владельцев автоматически решается большая часть потенциальных проблем с родственниками продавца, его наследниками, прописанными в квартире несовершеннолетними лицами и так далее. Все равно остаются определенные риски, но их будет существенно меньше.

Особенности расчетов

Практически во всех случаях жилье в новостройке (на первичном рынке) приобретается при помощи безналичного перевода. А вот при покупке на вторичном рынке продавец может потребовать производить расчеты исключительно наличкой. Это очень неудобно, особенно учитывая тот факт, что жилье будет приобретаться в кредит и банк согласится выдавать заем только с учетом безналичного перечисления средств.

Особенности покупки

Прежде чем заключать договор ипотечного кредитования, следует определиться с объектом недвижимости. Можно оформить ипотеку на квартиру в новостройке, на студию, апартаменты или же вторичку. Банковские услуги позволяют приобрести в кредит и комнаты и доли в квартирах. В зависимости от конкретного вида квартиры, могут изменяться условия договора и требования банка.

В новостройке

Самым популярным и наиболее оптимальным решением для ипотечного кредитования является квартира в новостройке. Приобретая жилье в новых строящихся домах, граждане не только улучшают жилищные условия, но и выгодно инвестируют. В отличие от других видов недвижимости, при покупке квартиры в новостройке банковское учреждение будет кредитовать договор о долевом участии в возведении жилой недвижимости, а не договор купли-продажи.

Оформляя соглашение с застройщиком об участии в долевом строительстве, можно будет существенно понизить и саму цену квартиры. А если строительство жилого комплекса уже подходит к финальному этапу, и возможности заключить договор долевого участия в строительстве нет, то подойдет также вариант с договором цессии.

Под цессией подразумевается уступка права требования. То есть, стороной договора цессии будет инвестор, который ранее заключил контракт с застройщиком и теперь уступает прав требовать задолженность у застройщика новостройки.

Как получить самую низкую процентную ставку ипотеки на новостройку? Ответ на данный вопрос кроется во множестве условий договора, которые можно выгодно изменить и согласовать с банком.

Так, самый важный фактор, влияющий на размер процентных платежей – это сумма первого взноса. Чем больше заплатите банку при заключении договора, тем меньшую процентную ставку установят в договоре.

Банковские учреждения устанавливают проценты в зависимости также от срока кредитования. Конечно заемщику очевидно невыгоден вариант с краткосрочной ипотекой. Однако, чем дольше длится исполнение договора, тем больше в доходах теряет банк с учетом инфляции.

При покупке квартиры в новостройке в кредит следует застраховаться от риска утраты права собственности. Данный вид страхования называется титульным. Кроме того, при отсутствии страховки ипотечной недвижимости банк вероятнее всего откажет заключении контракта. Ведь оформляя соглашение с заёмщиком банку необходима гарантия целостности и сохранности залога, которым выступает квартира.

Льготные условия при ипотеке на новостройку предусмотрены банками для постоянных клиентов и тех, кто имеет зарплатную карту. Зарплатная карта решает сразу две проблемы. Первое – это финансовые льготы и послабления в размере и сроках процентных выплат. А во-вторых, наличие зарплатной карты не требует дополнительного приложения к пакету документов справки о доходах.

Важно! Обычно банковские учреждения, выдающие ипотечные кредиты, составляют реестр аккредитованных (одобренных) застройщиков. Покупая квартиру именно у этих строительных организаций, можно рассчитывать на значительно выгодные условия в банке.

Да и сроки оформления договора будут сведены к минимуму. На официальных страницах банков можно ознакомиться с их аккредитованными девелоперами-партнёрами.

Анализ текущих условий показывает, что в среднем на ипотеку в новостройках банки предлагают контракты с первым взносом в 15-25% и годовыми процентными ставками в 9% и выше.

Вторичка

В отличие от новостроек, варианты с вторичным рынком жилья требуют дополнительных процедур при оформлении ипотеки. Так, заключение независимого оценщика будет важным документом для кредитной комиссии банка. Оценка жилья будет производиться за средства заемщика. Есть вероятность «прогореть» с ипотекой на вторичку, если отсутствует страховка.

В случае признания договора купли-продажи недействительным, весь понесенный банком ущерб и финансовая ответственность обязана будет нести сторона по ипотечному договору. Однако важно помнить, что к искам о признании сделок недействительными действует трехгодичный срок исковой давности.

Следовательно, для безопасности покупателя квартиры титульная страховка важна только в первые 3 года после оформления договора. По истечении этого срока риск утраты права собственности на недвижимость сведен к минимуму.

Банки требуют, чтобы квартира на вторичном рынке жилья была в пригодном состоянии, отвечала санитарным, техническим и противопожарным требованиям, не находилась в муниципальной программе капитального ремонта или реконструкции, а также сноса.

Размер ставок на ипотеку на вторичке зависит от тех же обстоятельств, как и в случае с новостройкой. Только одно отличие – банки не ведут реестр аккредитованных продавцов жилья на вторичном рынке.

Студия

Интересным вариантом улучшения жилищных условий выступает также студия, которая представляет собой квартиру без межкомнатных перегородок. Благодаря свободной планировке и расположению в бюджетном ценовом сегменте, студия как вид жилого помещения становится очень популярным предложением на рынке жилья.

В зависимости от стадии строительства, применительно к студиям распространяются другие ипотечные программы. Так, если заемщик рассматривает вариант со студией в новостройке, то сотрудник банка при оформлении ипотеки предложит аналогичные условия, какие действуют в рамках кредитования на новостройки.

А в случае приобретения студии на вторичке, то заемщику придется на общих основаниях готовить пакет документов с привлечением независимого оценщика.

Есть одна важная особенность ипотечного кредитования студий. Если отсутствует разрешительная документация на перепланировку, высока вероятность расторжения договора ипотечного кредитования в силу признания сделки купли-продажи недействительной.

В таких случаях рекомендуется оформить титульное страхование, которое сведет на минимум финансовые риски заёмщика.

Апартаменты

Банки при кредитовании приобретения апартаментов предъявляют дополнительные условия:

- Объект недвижимости должен быть подключен ко всем коммуникациям.

- Не допускается расположение апартаментов на подземных этажах.

- Важное требование – обособленность жилого помещения.

Жилой дом, где находятся апартаменты должен отвечать следующим требованиям:- Износ конструкции должен быть меньше 50%.

- Запрещается расположение апартаментов в зданиях бывших лагерей, санаториев, домов отдыха, воинских подразделений и гостевых домов.

Количество этажей – минимум 2.

Сегодня банки предлагают договоры ипотеки на апартаменты с первым взносом 20% и больше.

Комната и доля

Современные банковские услуги позволяют оформить ипотеку на долю в квартире и даже на комнату. Однако заемщик должен знать, что рассчитывать на выгодность следки ему не придется. Низкая ликвидность заложенного объекта недвижимости заставляет банковские учреждения устанавливать высокие процентные ставки, которые могут доходить до 20% годовых.

Помимо того, из-за специфики предмета договора, установлены определенные дополнительные требования к залогу. Так, комната или доля в квартире должны быть обособлены и изолированы.

Покупая комнату или долю в жилом помещении, важно помнить, что Гражданский кодекс РФ установил преимущественное право покупки у сособственников при продаже объекта недвижимости.

Если заемщик приобрел комнату с нарушением этого правила, то остальные сособственники вправе в судебном порядке признать сделку недействительной.

При приобретении обособленной части жилища следует заключить соглашение сособственников о порядке пользования комнатой или долей в жилом доме. В противном случае банк может отказать в заключении договора.

Как происходит процедура покупки квартиры в ипотеку

Рассмотрим подробнее алгоритм покупки квартиры в ипотеку на основании описанных выше пошаговых действий. Так, о поиске покупателя и банка было сказано в начале статьи. Переговоры рекомендуется производить сразу в трехстороннем формате: покупатель, продавец и представитель банка.

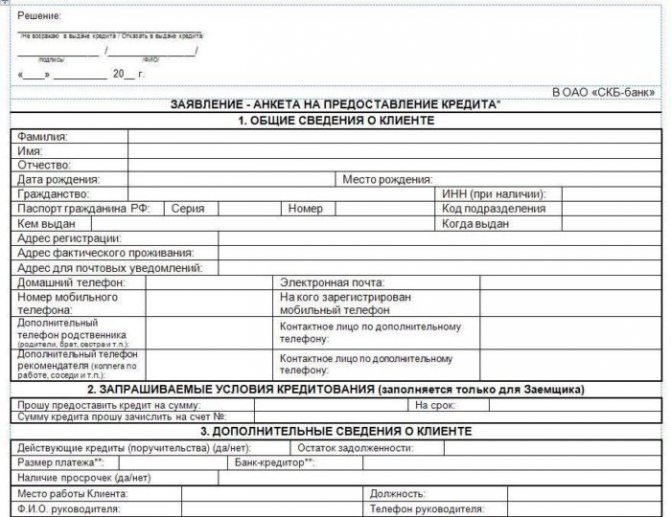

Оформление кредита включает в себя:

- Составление заявки на кредит.

- Ожидание предварительного одобрения.

- Заполнение анкеты клиента.

- Предоставление всех необходимых документов.

- Ожидание согласования кредита уже с учетом документов и анкеты.

- Подписание договора купли-продажи, кредита и залога (обычно – одновременно).

- Выплата покупателем первоначального взноса.

- Оформление права собственности на жилье.

- Подписание акта приема-передачи.

Первоначальный взнос – это обязательное требование банка. Не получится купить квартиру, совсем ничего не заплатив за нее. С другой стороны, банк никак не ограничивает покупателя и, фактически, он может просто отдать деньги наличными продавцу, запросив у того соответствующую расписку. Они и будет считаться подтверждением факта платежа для банка.

Оформление права собственности обычно происходит еще до полного окончательного расчета и подписания акта приема-передачи. Только тогда, когда покупатель убедится в том, что он действительно является новым владельцем квартиры, банк перечисляет продавцу деньги, а стороны подписывают акт приема-передачи.

Нередко он дополняется еще и распиской в получении всей суммы платежа за квартиру, однако учитывая тот факт, что банк отправляет деньги безналичным образом и это легко можно отследить, особой необходимости в подобной расписке нет.

Необходимые документы

Для покупки квартиры в ипотеку, необходимо запросить от продавца следующий список документов:

- Паспорт текущего собственника. Этот документ нужен для того, чтобы сравнивать данные лица, которое продает квартиру и ее реального владельца. Некоторые мошенники пользуются тем, что многие люди не сверяют подобную информацию и, не являясь владельцами, фиктивно продают жилье. В случае с покупкой через банк реализовать подобное практически невозможно, так как банк тоже будет проверять все бумаги, но вероятность ошибки или невнимательности все равно есть.

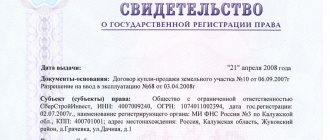

- Выписка из ЕГРН. Этот документ заменяет сейчас свидетельство о праве собственности. Но помимо того факта, что при помощи выписки можно узнать, кто является владельцем данной квартиры, там еще отображается информация о том, если ли какие-то обременения по квартире или их нет. Если есть – банк скорее всего не одобрит кредит. Выписку желательно получить максимально «свежую».

- Техпаспорт. При помощи этого документа банк и новый собственник могут определить, есть ли в квартире неузаконенная перепланировка или нет. Если есть, то банк не одобрит кредит. Это связано с возможными рисками. Так, например, при необходимости продавать жилье на торгах (если клиент не сможет погашать долг), квартира с неузаконенной перепланировкой продана быть не может.

- Правоустанавливающие документы. К этому «разделу» относятся договора купли-продажи жилья, договора дарения, завещания и так далее. Любые документы, на основании которых продавец получил жилье в собственность. От них во многом зависят возможные риски.

- Выписка из домовой книги. Важный документ, показывающий, кто зарегистрирован в квартире. Банк будет настаивать (и покупателю лучше к нему присоединиться) на том, чтобы до факта продажи все зарегистрированные в квартире лица были выписаны.

- Справка из управляющей компании. При помощи этой бумаги можно понять, числятся ли за квартирой долги за коммунальные услуги или нет. Формально, продавать жилье можно и с долгами. Более того, управляющая компания не сможет их стребовать с нового собственника, а если будет пытаться это делать, можно сразу обращаться в суд. Однако определенные неудобства это все равно доставит, потому жилье с долгами обычно продается с неплохой скидкой.

- Разрешение на продажу жилья от органов опеки. Этот документ будет нужен в том случае, если в квартире прописан или является ее совладельцем несовершеннолетний. Без разрешения от органов опеки продать такое жилье будет невозможно. Данная справка имеет срок годности, примерно 1 месяц. Как следствие, получать данный документ рекомендуется в самый последний момент.

- Согласие супруга/супруги продавца на сделку. Данная бумага актуальна только в том случае, если продавец состоит в браке и жилье находится в общей совместной собственности. Учитывая тот факт, что практически любая, даже личная квартира может при определенных условиях быть признана общей собственностью супругов, банк обычно требует согласие вне зависимости от того, кто, как и за какие деньги ее приобретал.

Пример: Муж может купить квартиру за подаренные ему деньги. Она будет считаться личной собственностью. Однако впоследствии, если супруги делали в жилье ремонт, приобретали мебель, технику и так далее, жена может в судебном порядке признать квартиру общей, а не личной собственностью. Это сложно, но возможно.

Какие документы нужны для покупки квартиры в ипотеку

Помимо указанного выше перечня документов по квартире, от покупателя также потребуются дополнительные документы для оформления кредита. Вкратце об этом было рассказано выше. Теперь рассмотрим подробнее.

- Паспорт заявителя. Перед подачей заявления нужно убедиться, что с паспортом все в порядке – он своевременно был заменен на «свежий» (например, по достижении 25 лет), в нем нет никаких сторонних пометок и так далее. Любое нарушение и данный документ считается недействительным. Как следствие, кредит не выдадут.

- Временная регистрация. Этот документ актуален только в том случае, если у клиента нет постоянной прописки. Несмотря на то, что обычно займы по временной регистрации не выдаются, в случае с ипотекой обычно делают исключение, но только при условии, что сразу после оформления права собственности клиент пропишется в своем новом жилище.

- Справка о доходах. Обязательный документ, который всегда требуется банку. Показывает уровень доходов. Банк предпочтет официальную справку 2-НДФЛ, но рассмотрит и другие варианты. Главное, чтобы на документе стояла подпись руководителя компании, где работает заемщик, печать и данные о зарплате.

- Копия трудовой книжки. Этот документ требуется не всегда, но желателен. Он указывает на то, что человек работает на данные момент абсолютно официально, работал раньше, где он работал, сколько проработал и так далее. Попросить копию можно в бухгалтерии. Отказать они не могут.

Расходы

На что обратить внимание нужно еще, так это на возможные расходы. В идеальной ситуации покупатель платит только за квартиру и страховку. Однако продавец может предложить разделить расходы, если для него такие затраты слишком значительны. Так, например, предположительный перечень расходов будет выглядеть так:

- Оплата агентству недвижимости за поиск продавца (или, если продавец попросит, за поиск покупателя и сопровождение сделки): около 2-5% от стоимости квартиры.

Пример: Если предположить, что жилье стоит 5 миллионов рублей, то услуги агентства обойдутся в 100 – 250 тысяч рублей.

- Оплата нотариусу за заверение договора купли-продажи: около 5-10 тысяч рублей.

- Оплата нотариусу за заверение согласия супруга/супруги: от 2 тысяч рублей.

- Оплата оценочной компании за оценку жилья: около 10-15 тысяч рублей.

- Новая выписка из ЕГРН: 350 рублей.

- Новый техпаспорт: от 10 тысяч рублей.

- Госпошлина за регистрацию права собственности: 2000 рублей за каждого нового владельца.

Расходы и пошлины

При покупке квартиры с участием ипотечных средств потребуется оплатить:

- оценку выбранного объекта кредитования (от 2500 руб., с продавца);

- страховку купленной квартиры (эта сумма может быть внесена в ипотеку, с покупателя);

- аренду банковской ячейки (с покупателя в случае наличного расчета с продавцом, сумма зависит от банка);

- госпошлину за регистрацию договора купли-продажи (по 1000 руб. продавец и покупатель);

- процент за электронную регистрацию (с покупателя или пополам с продавцом, сумма зависит от банка).

Процедурой оформления договора купли-продажи в ипотеку можно заниматься самостоятельно, а можно доверить этот процесс риелтору. Но и в этом случае все проводимые мероприятия нужно держать под контролем.

О залоге за квартиру

Ипотечный кредит – это кредит под залог недвижимости. Чаще всего в качестве обеспечения принимается именно то жилье, которое и приобретается, хотя это и не обязательное условие.

Оценка квартиры

Чтобы понимать рыночную стоимость квартиры, ее сначала нужно оценить. Зачастую банки требуют официальный отчет от лицензированных оценщиков. Причем нередко настаивают именно на тех, которые аккредитованы в этом банке. Оценка жилья – достаточно дорогостоящая процедура, зато она позволяет с полным на то основанием требовать конкретную сумму за квартиру.

Чаще всего оценка проводиться на основании уже существующих аналогов. Проще говоря, примерно представить стоимость можно и самостоятельно, опираясь на другие предложения похожих квартир в городе или его районе.

Пример: Если очень упростить, то можно представить 3 квартиры, похожие на целевое жилье. Одна из них стоит 2 миллиона, вторая 2,5, а третья, 1,7 миллиона рублей. Средняя цифра и будет приблизительной стоимость целевой квартиры: (2,5+1,7+2)/3=2,07 миллиона рублей.

Проверка залога

Перед оформлением залогового имущества, специалисты банка должны его проверить. Они изучают соответствие всего, что сказано в документах с реальным положением вещей, оценивают доступ к квартире и многие другие параметры. Следует подготовиться к тому, что подобные проверки будут совершаться регулярно. В среднем – 1 раз в год, но может быть как чаще, так и реже.

Страхование залога

Уже полностью готовый к оформлению в качестве обеспечения объект недвижимости в обязательном порядке подлежит страхованию. Причем отказаться от этой страховки нельзя – это требование законодательства. Стоимость напрямую зависит от цены квартиры, срока страхования и множества различных параметров, включая сюда даже материал стен/перекрытий.

Обычно страховка оформляется на 1 год и продлевается ежегодно вплоть до закрытия кредитного договора. Однако в некоторых случаях квартира страхуется сразу на весь срок действия кредита. Обычно при такой ситуации страховая компания делает хорошую скидку.

Обременение залога

После подписания договоров, на квартиру накладывается обременение. В данном случае клиент ничего не должен делать. Банк сам наложит обременение и, более того, сам его и снимет после погашения задолженности.

Нужно помнить, что обременение не позволит продавать это жилье. Также, обычно, по условиям договора, клиент банка ограничивается в определенных действиях со своим жилищем: не может прописывать других лиц, делать перепланировку и так далее без согласования с банком.

Разумеется, постоянно контролировать все это финансовая организация не будет, однако если данный факт всплывет во время проверки, банк может потребовать досрочного погашения кредита или наложит штрафные санкции.

Почему банки охотно выдают ипотеку на вторичное жилье

Считается, что вторичное жилье дешевле, чем квартиры в новостройках, однако это не совсем так. Вторичным считается и совсем новый, «необжитый» дом или квартира, и «хрущовка», построенная в середине двадцатого века.

Для риелторов и банкиров вторичным является любое жилое помещение, на которое уже выдано и зарегистрировано свидетельство на право собственности. Так что одобрение заявки на получение ипотечного кредита или отказ в нем зависят не только от платежеспособности заемщика, но и от качества жилья, которое предполагается приобрести в кредит.

По сути своей (в соответствии с законом № 102-ФЗ «Об ипотеке» от 16.07.1998 года) договор об ипотеке – это соглашение, по которому банк выдает заемщику деньги на условиях залога недвижимости. Так что, если квартира находится в старом, ветхом или аварийном доме, вряд ли можно рассчитывать на положительное решение вопроса о выдаче ипотечного кредита. Разве что в качестве залога будет предложена другая, менее проблемная и более дорогая недвижимость.

Кстати, залогодателем может быть не только сам заемщик, но и другое лицо, естественно, при наличии согласия на предоставление своего недвижимого имущества в залог. Другое дело, если ипотека запрашивается под современное жилье, которое может быть легко реализовано банком в случае возникновения проблем с возвратом полученных от банка средств.

Сколько времени длится сделка купли продажи квартиры по ипотеке

Сделка купли продажи жилья, в идеальных условиях, без учета обращения в банк, занимает от силы 1 день. Но подобное, на самом деле, большая редкость. Чаще всего обсуждение условий, оформление всех необходимых бумаг и другие действия занимают порядка 3-4 недель, а то и пары месяцев. Если учитывать еще и обращение в банк (рассмотрение заявки, проверка залога, внутренние процедуры по согласованию кредита и так далее), то срок можно смело увеличивать примерно на 1 месяц.

Таким образом, вся процедура покупки квартиры в ипотеку займет от 1 до 3-х месяцев.

Порядок покупки

При приобретении жилья в ипотеку действует следующий порядок.

Заключение кредитного договора

Самым ответственным этапом получения квартиры в ипотеку является выбор банка и подходящей кредитной программы. При выборе банков стоит рассмотреть несколько вариантов, так как возможно получение отказа от кредитного учреждения.

Практически во всех банках порядок покупки квартиры в ипотеку одинаков. Единственное, что может отличаться, так это сами программы кредитования, которые предусматривают льготы для отдельной категории лиц.

Пример заявления-анкеты на получение кредита

Следующим этапом является подача кредитной заявки. Вместе с пакетом подготовленных документов подается кредитная заявка. Получив ответ кредитной комиссии, можно уже ориентироваться в ценовом сегменте будущего жилья. Важно не забывать, что срок действия одобренной кредитной заявки составляет 2 месяца. По истечении 60-дневного срока заявка автоматически аннулируется, поэтому с поиском подходящей квартиры следует поторопиться.

После определения приобретаемого объекта остается лишь согласовать дальнейшие действия с банком.

Регистрация сделки с продавцом и передача денег

Согласование объекта недвижимости и подписание кредитного договора разрешает регистрировать сделку с продавцом и передать ему денежные средства. Оплату договора купли-продажи банк может провести с учетом предпочтений сторон как посредством банковского аккредитива, так и с помощью обычного чека. Сделок с недвижимостью подлежат нотариальному удостоверению.

Страхование и регистрация права собственности покупателя

Путем фиксации сделки по купле-продаже квартиры в росреесте оформляется переход права собственности. Для регистрации права собственности покупателю требуется 3 рабочих дня.

Титульное страхование (страхование риска утраты собственности), а также страхование жизни и здоровья заемщика по договору ипотеки является обязательным требованием банков.

Таким образом они гарантируют исполнение обязательств по заключенному контракту. Если покупатель квартиры не будет страховать жизнь и здоровье, то банки имеют право в одностороннем порядке повысить размеры начисляемых процентов.

Советы, что нужно знать при покупке квартиры в ипотеку

Как известно, покупка квартиры, даже посредством банковского кредита – это достаточно рискованная процедура. Рассмотрим основные особенности и посоветуем, как лучше избежать наиболее популярных проблем.

Подводные камни

Подводные камни, актуальные при покупке жилья в ипотеку:

- Прописаны несовершеннолетние лица. Как было сказано выше, банк будет настаивать на том, чтобы все прописанные в квартире лица были выписаны до оформления кредита. Абсолютно разумное требование. Однако, если оно не прозвучало, то может возникнуть серьезная проблема. Выселить несовершеннолетнего просто невозможно. Точнее можно, но для этого ему сначала нужно предоставить аналогичное по качеству жилье. В этом новый владелец, мягко говоря, очень не заинтересован. Эту проблему нужно не решать, а предвосхищать: следует самостоятельно проверить выписку из домовой книги и, если там указаны несовершеннолетние лица – потребовать их выписать.

Выписать совершеннолетних тоже непросто, но возможно. Достаточно обратиться в суд и заявить, что жильцы проживают тут без согласия нового собственника и являются нежелательными. Впрочем, обычно все подобные лица соглашаются выписаться добровольно.

- Квартира получена в дар. Подарок могут забрать. Например, если даритель посчитает, что квартира используется не так, как он того хотел. Допустим, жилье представляет ценность для дарителя (например, в ней выросло несколько поколений). Разумеется, этот человек будет против того, что жилье уйдет абсолютно постороннему человеку. В такой ситуации он может признать договор дарения недействительным в судебном порядке, и новый владелец автоматически теряет право на квартиру. Оптимального варианта решения проблемы нет. Разве что убедиться, что даритель не будет оспаривать договор или дождаться, пока не пройдет срок исковой давности (1 год с момента дарения).

- Квартира получена по наследству. В такой ситуации свою долю в жилье могут потребовать другие родственники усопшего. Если есть завещание – это уже неплохо, так как в нем сразу указаны все особенности перехода права собственности. А если нет, то наследование будет производиться на общих основаниях и есть вероятность того, что кто-то из наследников не получит все, что ему причитается. В результате договор будет оспорен в суде. Тут также можно подождать истечения срока исковой давности или проверить, действительно ли у других наследников нет претензий.

- Квартира получена в рамках приватизации. Такая система может стать причиной того, что в квартире будет прописано лицо, имеющее право пожизненного проживания. Выписать его нельзя ни при каких условиях. Уточнять этот момент следует при помощи выписки из домовой книги.

Далеко не все моменты проверить и предвосхитить клиент сможет самостоятельно. Во многих случаях сделать это сможет только опытный юрист. Рекомендуется обращаться к специалистам, чтобы минимизировать возможные риски.

На кого лучше оформить квартиру

Что нужно делать, если семейный человек покупает квартиру в ипотеку и хочет сделать ее личной собственностью? В такой ситуации необходимо оформлять жилье только на себя, но этого будет мало. По закону, даже если квартира оформлена на одного из супругов, но приобретается в браке, вторая половина может потребовать признать такую недвижимость совместной собственностью.

Более того, если жилье приобретается в кредит, то сам факт выплат может рассматриваться как траты из семейного бюджета. В результате, квартира все равно станет совместной собственностью. Единственным вариантом будет использование исключительно подаренных средств, но этот момент тоже нужно будет доказывать.

Если говорить о том, на кого лучше оформить кредит на квартиру, то тут ответ очевиден: на того, кто получает больше всего и имеет официальное трудоустройство. Если, например, только жена устроена официально, но муж зарабатывает больше, то оформлять кредит нужно на нее, а его привлекать в качестве созаемщика.

На практике банки почти всегда требуют, чтобы супруги становились созаемщиками друг друга.

Какие документы выдают при покупке квартиры в ипотеку

При покупке квартиры в ипотеку у покупателя на руках остается:

- Договор купли-продажи.

- Свежая выписка из ЕГРН (выдается при оформлении права собственности).

- Акт приема-передачи.

- Кредитный договор.

- Договор залога.

- Страховой полис на квартиру.

Техпаспорт обычно приходится оформлять самостоятельно. Также могут оставаться и другие документы или их копии. Например, договор дарения, на основании которого предыдущий собственник стал владельцем квартиры или, допустим, согласие супруги продавца. Все они могут использоваться только для подстраховки, на случай возможных проблем.

Даже при покупке квартиры в ипотеку, несмотря на все проверки банка, у покупателя могут возникать проблемы с продавцом, жильем, прописанными в нем лицами и так далее. На бесплатной консультации опытные юристы расскажут о том, на что именно следует обращать внимание в первую очередь. Они же могут сопровождать сделку, сводя проблемы к минимуму.

Для вас работают БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ! Если вы хотите решить именно вашу проблему, тогда

:

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните Москва и Московская область

- позвоните Санкт-Петербург и область

Сохраните или поделитесь ссылкой в социальных сетях

(

2 оценок, среднее: 4,00 из 5)

Автор статьи

Наталья Фомичёва

Эксперт-юрист сайта. Стаж 10 лет. Наследственные дела. Семейные споры. Жилищное и земельное право.

Задать вопрос Рейтинг автора

Написано статей

513

-юристу БЕСПЛАТНО!

Напишите свой вопрос, наш юрист БЕСПЛАТНО подготовит ответ и перезвонит вам через 5 минут.

Отправляя данные Вы соглашаетесь с Согласием на обработку ПДн, Политикой обработки ПДн и Пользовательским соглашением

Полезная информация по теме

3

Договор купли продажи квартиры с использованием банковской ячейки

Процедура покупки квартиры тесно связана с многочисленными мошенническими схемами. Избавить…

33

Договор купли-продажи квартиры

В преимущественном числе сделок по отчуждению имущества заключается стандартный договор…

6

Как торговаться при покупке квартиры на вторичном рынке

Снизить цену при покупке квартиры можно, зная некоторые нюансы подготовки…

8

Какие документы нужны для покупки квартиры

Оформить документы для покупки квартиры — один из наиболее ответственных…

5

Покупка квартиры по переуступке прав

Планируя покупку квартиры на первичном рынке, можно столкнуться с объявлениями…

29

Соглашение о задатке при покупке квартиры

При возмездном отчуждении недвижимости Продавец и Покупатель могут заключить не…

На что нужно обратить внимание при оформлении ипотеки?

Оформление ипотеки может быть сопряжено с рядом нюансов, о которых лучше знать заранее:

- во время процедуры возникнут дополнительные расходы;

- жильё не является полностью вашим на момент выплат по ипотеке, и его можно лишиться в случае регулярных просрочек;

- возможная потеря квартиры не избавит вас от необходимости выплачивать ипотеку.

Давайте более подробно рассмотрим все возможные риски.

Дополнительные расходы

Вам, как будущему заёмщику, придётся столкнуться со списком услуг, которые нужно оплатить. Среди них:

- регистрационные пошлины и сборы;

- банковские операции со счетами;

- нотариальные услуги;

- выпуск банковской карты;

- работа оценщиков.

Чтобы для вас тот или иной вид услуги не стал сюрпризом, необходимо заранее выяснить, какие дополнительные расходы предполагает заявка на ипотеку в выбранный банк.

Обратите внимание, что некоторые банки могут настаивать на том, чтобы оценку недвижимости проводил именно их специалист. В этом случае оспорить оценку будет невозможно, и есть вероятность, что она будет произведена с большей выгодой для банка, чем для вас.

Другой момент, на котором также хотелось бы сделать акцент, это страхование. Конечно, защитить приобретённое в ипотеку жилище, разумный шаг. Однако зачастую банки предлагают и другие виды страховых услуг. Так, в Сбербанке вам порекомендуют страховку жизни на весь срок погашения кредита. Это довольно дорогая услуга, и вы можете от неё отказаться, но банк увеличит процентную ставку, чтобы снизить собственные риски.

Ограничение прав на недвижимость

До полного расчёта по кредиту банк устанавливает некоторые ограничения. Эти условия могут меняться от банка к банку. Важно лишь, чтобы они не выходили за рамки законодательства.

В любом договоре будут следующие условия:

- нельзя перепродавать имущество;

- о сдаче жилья в аренду следует уведомить банк;

- о любой перепланировке нужно заранее ставить банк в известность;

- нельзя отдавать жильё в дар.

Дополнительно могут присутствовать такие пункты:

- необходимость уведомлять банк о переезде или отъезде на длительное время;

- необходимость отчитываться об изменениях дохода;

- возможность проверки банком состояния жилища, законности проживания третьих лиц.

Иногда банк может вписать условия о запрете досрочного погашения или, например, о возможности изменять процентную ставку в одностороннем порядке. Подобные действия нарушают гражданское законодательство и могут быть оспорены в суде.

Сохранение залога

Давайте рассмотрим риски, связанные непосредственно с залоговым имуществом. Жильё может быть уничтожено или существенно повреждено в результате всевозможных происшествий – от урагана до пожара. Это не снимает с вас ответственности перед банком. В случае полного уничтожения имущества необходимо предоставить альтернативный вариант залога. Если повреждения возможно устранить, то следует согласовать сроки ремонта с банком.

Могут появиться наследники, которые претендуют на залоговую квартиру. Если по решению суда недвижимость останется за ними, то вы всё равно будете вынуждены выплатить задолженность по ипотеке.