Особенности процедуры

Регистрация ипотеки — это завершающий этап приобретения недвижимости в кредит, представляющий собой включение данных о покупаемой недвижимости и условиях ее приобретения в базу единого государственного реестра. Эта процедура является подтверждением сделки на уровне государства и защищает права всех сторон ипотечного договора. По закону эта обязанность возложена на Росреестр. А осуществляет регистрацию ипотеки территориальный орган федеральной службы госрегистрации и кадастра — регистрационная палата.

Помимо договора с банком в Росреестре можно зафиксировать договор купли-продажи на имущество между продавцом и покупателем. Тем самым продавец снижает свои риски, официально наложив на покупателя обременение до полной выплаты стоимости договора.

Однако следует иметь в виду, что не всю недвижимость можно внести в единый Росреестр. К таким объектам относятся: дачи, земельные участки, являющиеся государственной собственностью, и участки, не выделенные из общественной собственности, помещения, предназначенные для ведения предпринимательской деятельности, изолированные комнаты. Также не регистрируются морские и воздушные суда, недвижимость, которую невозможно оценить в силу различных обстоятельств.

В зависимости от вида ипотеки различается и порядок ее регистрации.

Юридически выделяются 2 вида ипотеки:

- В силу договора. Залогом предоставляемого займа выступает имеющееся у заемщика жилье. При договорной ипотеке не требуется подтверждать цель, на которую берется кредит, а условия кредитования прописываются в отдельном договоре. Такой вид ипотеки является определенным риском для банка, так как он приобретает права на залоговое имущество только после того, как будет зарегистрирован договор ипотеки, что происходит в течение трех месяцев, отведенных законодательством. Чтобы обезопасить себя при договорной ипотеке, банки требуют у заемщика поручителей по кредиту и устанавливают повышенную процентную ставку на период регистрации договора.

- В силу закона. Наиболее распространенный вид ипотеки. При нем заемщик берет у банка кредит на покупку жилья, которое оформляется в собственность покупателя и одновременно становится обеспечительным залогом для взятых средств. Обязательными условиями являются смена собственника недвижимости и предоставление займа на покупку жилья из целевых средств банка, которые могут быть выданы заемщику только при предоставлении одного из следующих документов:

- договор долевого участия в строительстве дома;

- договор купли-продажи;

- договор переуступки прав на недвижимость.

Подробнее о том, что такое ипотека в силу закона и в силу договора, чем они отличаются и как происходит регистрация каждого вида ипотеки, читайте в подробной статье на нашем сайте.

Можно выделить 4 основных отличия одного вида ипотеки от другого:

- Присутствие представителя банка при регистрации ипотеки требуется только при кредитовании в силу договора;

- Ипотека в силу закона освобождает банк от уплаты госпошлины;

- При законной ипотеке залогом выступает жилье, приобретаемое на кредитные средства, а при договорной — любая недвижимая собственность заемщика;

- При законной форме регистрация ипотечного договора осуществляется одновременно с регистрацией права собственности заемщика на приобретаемую квартиру, а при договорной сначала регистрируется договор купли-продажи, а потом договор ипотеки.

Ипотека в силу закона, что это значит

Когда говорят об ипотеке в силу закона и договора, имеют в виду причину возникновения залога. Ипотека в силу закона наступает, когда обременение накладывается на недвижимость автоматически, по требованиям законодательства. Происходит это при получении целевого кредита на покупку недвижимого имущества. Когда вы покупаете квартиру по ипотечному займу, она становится предметом залога банка на период выплаты долга. Это правило и называется ипотекой в силу закона.

В статьях об ипотеке в силу закона Федерального закона N 102-ФЗ (ФЗ «Об Ипотеке» от 16.07.1998 N 102-ФЗ ред. от 31.12.2017) подробно рассказано обо всех возможных вариантах залога недвижимости и случаях его возникновения.

Но как быть, если вы не хотите закладывать приобретаемую недвижимость или берете нецелевой кредит под залог своего имущества? Законодательство предлагает другой вариант регистрации обременения – ипотека в силу договора. Она применяется, когда у вас уже есть в собственности квартира и вы добровольно отдаете ее в залог по кредиту. Отличается и документация, оформляемая при обременении объекта, в этом случае потребуется договор ипотеки.

Ипотека под залог имеющейся недвижимости

Процедура регистрации залога и его снятие после выплаты долга по обоим видам ипотеки практически ничем не отличаются. В период погашения кредита на имущество будет наложено ограничение его использования. Продать, обменять или подарить недвижимость вы не сможете, потому как сделки проводить запрещено. Ограничения по ипотеке в силу закона распространяются и на регистрацию новых жильцов. Чтобы прописать кого-нибудь в залоговую квартиру или дом, вам нужно сначала получить письменное разрешение от банка.

Теоретически кредитор может дать согласие на продажу заложенной недвижимости. К примеру, вашу квартиру решил купить другой его клиент. В этом случае происходит переоформление залога и права собственности на нового владельца. Вырученные средства идут на погашение задолженности, а остаток — вам на руки. При прочих обстоятельствах получить разрешение на продажу от банка крайне сложно.

Как проходит регистрация: 7 шагов

Законодательство регламентирует и порядок оформления государственной регистрации ипотечной сделки. Он предполагает 7 последовательных шагов для лица, оформляющего свои права собственности на недвижимость:

- Узнать в какой именно регистрирующий орган нужно обращаться. Это можно сделать в банке-кредиторе или на сайте Росреестра;

- Собрать необходимые для регистрации ипотеки документы. Следует учитывать, что у некоторых документов ограниченный срок действия, поэтому их нужно получать непосредственно перед подачей в регистрирующий орган. Помочь собрать все документы, которые нужны, поможет консультант в регистрационной палате. Он не только даст перечень нужных в конкретной ситуации бумаг, но и укажет срок действия каждой из них;

- Оплатить госпошлину. Без подтверждения оплаты пошлины регистрирующий орган не приступит к процедуре оформления прав собственности на недвижимость;

- Записаться в регпалату на подачу документов. Сделать это можно на сайте Госуслуг или непосредственно в регистрирующем органе;

- В назначенное время приехать в регпалату и подать документы на регистрацию ипотечного договора. Сотрудник, который принимает документы, сразу назовет дату завершения регистрации;

- Затем поданные документы подвергаются проверке, чтобы выявить их подлинность и факторы, делающие регистрацию права собственности невозможной. Если таковые будут выявлены, то у лица, оформляющего право собственности, будут затребованы дополнительные документы, которые он обязан предоставить в кратчайшие сроки;

- Если никаких препятствий выявлено не будет, то в указанный срок человек уведомляется о завершении регистрации права собственности на жилье. При необходимости он может получить выписку из единого госреестра, подтверждающую это право.

Есть ряд нюансов, которые необходимо учитывать.

В случае, если приобретается квартира в новостройке по ипотеке в еще недостроенном доме, то осуществляется регистрация ДДУ в Росреестре, а право собственности возможно будет оформить только после сдачи дома в эксплуатацию. Обычно в таких ситуациях документы в Росреестр подает сам застройщик, но это может существенно затянуть процесс регистрации. Поэтому собственник имеет право собрать документы и самостоятельно запустить процесс регистрации ипотеки.

При регистрации прав на вторичное жилье, обязательно требуется еще и договор залога или закладной. После внесения в реестр недвижимость становится собственностью заемщика, но он имеет ограниченное право распоряжаться ею.

И еще один важный момент: подавать документы должен собственник недвижимости лично. Если жилье оформляется на несколько лиц, то присутствовать при подаче документов должны все собственники. Допускается делегирование прав своему представителю, но при этом у него должна быть нотариально заверенная доверенность.

Особенности ипотеки в силу закона

При получении жилищного кредита заемщикам следует учитывать важные последствия регистрации сделки:

- При регулярных просроченных платежах банк может передать право на залог третьим лицам (например, коллекторскому агентству) или продать его по решению суда. При этом обязательно письменное уведомление заемщика о предстоящих процедурах.

- Ипотека в силу закона несовершеннолетними собственниками законом допускается, но при одном условии. Если новыми владельцами недвижимости становятся дети, следует сначала получить согласие органов опеки и попечительства на залог. Дело в том, что такая сделка задевает интересы ребенка, поэтому государство должно оценить ее правомерность.

- Заложенное имущество должно находиться в неизменном состоянии, а заемщик обязан предпринять все возможные меры для его сохранения. Именно по этой причине банки требуют оформлять страхование залога в период выплаты ипотечного займа. Что будет если не делать страховку по ипотеке?

- При возникновении ситуации, когда есть угроза повреждения или разрушения имущества, его владелец обязан сразу же поставить в известность залогодержателя.

- Банк имеет право любой момент проверить состояние объекта залога. Хотя на практике представители кредитной организации редко сами выезжают на его осмотр. Можно ли делать перепланировку когда квартира в ипотеке?

- Владелец недвижимости не имеет права сдавать ее в аренду без согласия залогодержателя. Дело в том, что арендаторы могут нанести залогу вред, что отразится на его стоимости. Можно ли сдавать квартиру купленную в ипотеку?

Рекомендуемая статья: Условия ипотеки Сбербанка на строительство дома

Конечно, имущество по документам принадлежит заемщику и членам его семьи. Они могут им распоряжаться для личного проживания и бытовых нужд, но не совершать сделки и не использовать для заработка (за исключением коммерческой ипотеки). В любом случае банк выступает потенциальным собственником данного имущества. Он имеет право отобрать его и пустить с молотка, если клиент не выполняет существенные условия кредитного соглашения.

Перечень документов

Какие документы потребуются для регистрации договора ипотеки в органах Росреестра? Обязательными являются следующие бумаги:

- Паспорта всех собственников. Если регистрируется договор купли-продажи, то нужны паспорта и покупателя, и продавца;

- Заявление от заемщика и кредитора. Его нужно подписывать в присутствии представителя регистрирующего органа;

- Договор, по которому предоставляется кредит на приобретение недвижимости и регистрируется обременение на нее, вместе с полным перечнем приложений к нему;

- Договор купли-продажи;

- Документы на недвижимость, подтверждающие право на нее продавца;

- Кадастровый паспорт на жилье;

- Документ оценки недвижимости при ипотеке;

- Выписка из домовой книги регистрируемого жилья и справка об отсутствии задолженности по услугам ЖКХ;

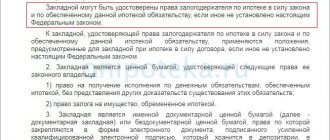

- Закладная вместе с приложениями;

- Если среди собственников есть один или несколько несовершеннолетних, то необходима справка из органов опеки, в которой они дают согласие на совершение сделки;

- Нотариально заверенное согласие супруга продавца на продажу жилья;

- Квитанция об уплате госпошлины.

Для регистрации ипотеки могут быть запрошены дополнительные документы, которые зависят от конкретной ситуации.

Например, при регистрации квартиры в новостройке нужны будут документы, которые должна предоставить компания, строящая дом:

- Договор долевого участия;

- Разрешение ввода дома в эксплуатацию от муниципалитета;

- Техпаспорт дома, оформленный в БТИ;

- Акт передачи квартиры собственнику, подписанный представителем архитектуры;

- Протокол, подтверждающий распределение жилой и коммерческой зон в самом доме и на придомовой территории;

- Документ, где указан присвоенный дому адрес и индекс.

При регистрации вторичного жилья могут потребоваться документы, подтверждающие техническое состояние дома и отсутствие перепланировок в квартире.

Вам будет интересно:

Как направить материнский капитал на погашение ипотеки, какие важные нюансы необходимо учитывать, пошаговая схема взятия ипотеки под маткапитал в этой статье.

Как осуществить реструктуризацию ипотеки при помощи АИЖК и государства, кто может рассчитывать на одобрение заявки на реструктуризацию, поэтапная схема прохождения процедуры а также полезные советы.

Регистрация ипотеки в силу закона и погашение записи

Государственная регистрация ипотеки в силу закона в Росреестре происходит следующим образом:

- Вы получили от банка одобрение по ипотечной заявке и готовы выйти на сделку. Кредитный специалист готовит все необходимые документы. Как правило, это кредитный договор с пунктом о регистрации залога, договор купли-продажи (или строительства) и закладная.

- Основанием для оформления залога станет заявление о регистрации ипотеки в силу закона от одной из сторон кредитной сделки или нотариуса, зарегистрировавшего сделку. Его участие обязательно, если вы покупаете недвижимость в долевую собственность.

- Регистрация права владения и залога в пользу банка происходит в течение 5-ти дней. После чего выдадут выписку ЕГРН о том, что теперь вы являетесь собственником недвижимости. В строке об обременениях будет значиться ипотека в силу закона в пользу вашего банка-кредитора.

Обратите внимание, что государственная пошлина за регистрацию ипотеки в силу закона не предусмотрена.

Отдельно стоит сказать о таком важном документе, как закладная по ипотеке в силу закона. Согласно Федеральному закону N 102-ФЗ, она не является обязательным условием регистрации ипотечной сделки. В большей степени закладная необходима банку для дополнительной гарантии возврата долга.

Она распечатывается в банке и содержит основные условия залога недвижимости и выплаты кредитного долга. Заемщик и другие залогодатели (при наличии) ставят в ней свои подписи и относят в Росреестр совместно с другими кредитными бумагами. Оригинал документа хранится в архиве банка, а после погашения ипотечной задолженности выдается собственнику недвижимости для снятия обременения.

С 2021 года у банковских клиентов появилась возможность оформить электронную версию документа. Клиент и представитель кредитного учреждения заполняют специальное заявление на сайте Росреестра и заверяют его электронными подписями. Оформленная таким образом закладная имеет юридическое значение аналогичное бумажному варианту.

После полной выплаты кредитной задолженности заемщику следует снять обременение с залоговой недвижимости. Это завершающий этап ипотеки. Снять обременение не так сложно:

- Получите в банке справку о выполненных обязательствах.

- Обратитесь в отделение Росреестра или МФЦ с заявлением о погашении ипотеки в силу закона. Если требуется личное присутствие представителя банка, нужно согласовать с ним время посещения госучреждения. Для снятия обременения нужно взять с собой справку из банка, кредитный договор, закладную и паспорт.

- Через 5 дней вы получите выписку из реестра прав, где в строке залога уже не будет значиться обременение в пользу банка.

Нет необходимости на следующий день после выплаты ипотеки снимать обременение. Справка, которую вы получите от банка, бессрочная. Вы сможете заняться решением этого вопроса в любое удобное для себя время. Сейчас, когда подать документы можно в МФЦ, процедура снятия залога занимает не так много времени. Достаточно посетить отделение многофункционального центра дважды – чтобы подать заявление и получить «чистую» выписку.

Полезные советы

Чтобы процедура госрегистрации ипотеки прошла быстро и благополучно, нужно учесть несколько советов опытных юристов:

- Перед тем, как подписывать любые документы — договор купли-продажи, договор займа или любой другой, обязательно нужно их внимательно прочитать. Если вы сами боитесь что-то неправильно понять или упустить из виду, то обратитесь к юристу, который проверит документы на правильность и соблюдение интересов всех сторон процесса.

- При покупке квартиры в ипотеку, обязательно проверьте ее благонадежность: обременения, которые есть на ней, долги по ЖКХ. Узнать об обременениях можно в той же регистрационной палате, заказав выписку на приобретаемое жилье.

- Перед тем, как начинать собирать документы для регистрации, проконсультируйтесь у регистратора какие именно документы необходимо предоставить. Это сэкономит время и убережет от возможных ошибок в предоставлении документов.

И самый главный совет: если у вас возникают вопросы, то обязательно консультируйтесь с профессионалами. Не стыдно что-то не знать. Гораздо неприятнее будет сделать ошибки и потом исправлять их. А ведь ценой ошибки может стать отказ в регистрации ипотеки и признание сделки ничтожной.

Порядок действий

ФЗ №102 «Об ипотеке» предусматривает четкий порядок регистрации ипотеки. Этот порядок описан в статье 20 главы IV закона. Заемщику нужно действовать по следующему алгоритму:

- Собрать документы. Бумаг немного, поэтому особых трудностей этот этап не вызовет. Список документов будет приведен немного ниже в этой статье.

- Написать заявление. Это должно быть совместное заявление заемщика и банка, но инициировать процедуру должен сам заемщик. Подробнее о написании заявления мы также расскажем ниже.

- Подать документы в Росреестр. При этом должны присутствовать: заемщик ипотеки, представитель банка, собственник ипотечной недвижимости (или земельного участка). У собственника недвижимости должно быть письменное согласие от его супруга и/или остальных собственников, заверенное нотариусом. Присутствие всех собственников не обязательно. О том, как осуществить регистрацию договора ипотеки в Росреестре и какие необходимы документы для подачи, и о стоимости, о сроках читайте тут.

- Уплатить государственную пошлину. Ее уплачивает заемщик ипотеки.

- Дождаться завершения регистрации. Процесс может затянуться на 30 дней (календарных), но обычно всё происходит быстрее.

Куда нужно обратиться заемщику?

Сначала заемщик должен пойти в банк и написать совместное заявление. После, для того, чтобы ипотечный договор был зарегистрирован, необходимо обратиться в органы Росреестра.

Это может быть как орган по месту текущей регистрации, так и отделение по месту, где находится взятая в ипотеку квартира. В Росреестре, если не считать уплату госпошлины, все услуги оказываются бесплатно.

Для быстроты и удобства можно воспользоваться услугами МФЦ (многофункционального центра). Он берет плату за свои услуги, но оформление происходит намного проще. В МФЦ человек просто оформляет доверенность на сотрудника центра, после чего тот выполняет всё остальное (ходит по учреждениям, собирает документы, стоит в очередях).

Какие документы нужны?

Перечень необходимых документов для госрегистрации ипотеки таков:

- совместное заявление банка и заемщика (2 экземпляра);

- ипотечный договор (2 экземпляра);

- кредитный договор, обеспеченный ипотекой (также 2 экземпляра);

- паспорта всех участников процесса (заемщика, собственника, сотрудника банка);

- квитанция об оплате госпошлины (каков размер госпошлины за регистрацию ипотеки для юридического и физического лица?);

- закладная, если она есть в наличии.

Росреестр может потребовать дополнительные документы, связанные с предметом ипотеки (объектом недвижимости). По умолчанию их предоставлять не нужно – только по требованию. Чаще всего Росреестр требует согласие собственников квартиры на ее продажу, если это квартира с вторичного рынка. Иногда могут понадобиться нотариально заверенные копии, хотя обычно хватает оригиналов.

Как написать заявление?

Для написания заявления заемщик должен обратиться в банк. Заполнять документ нужно совместно с представителем банка. Заявление пишется по установленной форме (бланк есть в банке) от лица заемщика и сотрудника банковского учреждения.

Информация, которая должна обязательно содержаться в заявлении:

- ФИО каждого из участников.

- Законное основание. В бланке заявления этот текст уже есть, вписывать его вручную не нужно. Но следует проверить, чтобы он действительно был.

- Параметры объекта ипотеки. Площадь, стоимость, срок кредитования, общая сумма сделки вместе с процентами.

- Адрес и кадастровый номер объекта ипотеки.

- Дата написания и подписи каждого из участников.

СОВЕТ: Особых трудностей при написании заявления не возникнет, ведь сотрудники банка заполняют этот документ при каждой ипотечной сделке. Заемщику надо лишь следить, чтобы его не попытались обмануть – иногда такое бывает.

Регистрация договора на ипотеку: сроки, пошлина, особенности процедуры

Срок регистрации договора ипотеки в Росреестре строго регламентирован на законодательном уровне. Временные рамки прописаны в п. 5 ст. 20 ФЗ «Об ипотеке» и составляют:

- Для земельных участков – до 15 рабочих дней.

- Для недвижимости – до 5 рабочих дней.

Еще один важный момент – это уплата государственной пошлины, которая ложится на плечи залогодателю (тому лицу, который приобретает жилье или землю в кредит). Если обязательство возникает в силу действия определенного закона, то госпошлина за регистрацию договора ипотеки уплачивается на льготных условиях (такой порядок справедлив при оформлении кредитов на недвижимость для военных или государственных служащих). Если заключается договор залога ипотеки по общему правилу, сумма государственной пошлины уплачивается в полном объеме.

Внимание! Размер госпошлины определяется Налоговым кодексом РФ в п. 28.1 ст. 333.33. Сумма достигает 1,0 тыс. руб. для граждан страны, 4,0 тыс. руб. – для организаций.