Главная/Рефинансирование ипотеки/Сколько раз можно рефинансировать ипотеку?

Рефинансирование ипотеки — это переоформление жилищного займа, его перевод в другую банковскую организацию с целью уменьшения процентной ставки и ежемесячных платежей. При рефинансировании средствами вновь открытого кредита закрывают обязательства по старой ссуде.

ВАЖНО

Обратиться с заявкой о переоформлении ипотеки можно в тот же банк, где был взят кредит. Обычно финансовые учреждения неохотно перекредитуют собственных клиентов, но и такой вариант возможен.

Для того, чтобы не переплачивать, целесообразно рефинансировать оформленную ранее жилищную ссуду и работать с банком по актуальным процентным ставкам.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам Москва; Санкт-Петербург; Бесплатный звонок для всей России.

Закон о рефинансировании ипотеки

Рефинансирование ипотеки, как и другого кредита, осуществляется по закону 353-ФЗ «О потребительском кредите (займе)», который вступил в силу 21 декабря 2013 года.

Внимание

Перед обращением в банк по рефинансированию ипотеки желательно проконсультироваться у юриста по основным положениям закона «Об ипотеке» от 16 июля 1998 года №102 ФЗ. Вопросам уступки права по закладной посвящена глава восьмая (статьи с 47 по 49).

Рефинансирование ипотеки снижает долговую нагрузку: как правило, увеличивается срок выплаты займа и уменьшается процентная ставка. В результате сокращается сумма ежемесячного платежа. В некоторых случаях можно рефинансировать жилищную ссуду по условиям государственной программы льготной ипотеки для молодых семей, принятой 30 декабря 2021 года. Процентная ставка составит 6%, разницу банку субсидирует государство.

Как часто можно делать рефинансирование ипотеки на квартиру?

Формального (законного) ограничения на переоформление жилищного кредита нет. Другими словами, обращаться за новым займом для того, чтобы погасить старый, можно так часто, как того пожелает заемщик.

Внимание

Внутренний регламент банковской организации может ограничивать гражданина – без выполнения определенных условий одобрения заявки на рефинансирование ипотеки получить не удастся.

Плохая кредитная история, задержка платежей — из-за этого финансовая организация настороженно отнесется к заемщику. Кроме того, банки неохотно рефинансируют собственные договоры. Поэтому целесообразно обращаться в другое кредитное учреждение, желательно крупное и с государственным участием.

Не все финансовые учреждения проводят повторное рефинансирование ипотеки. Прежде, чем подавать заявку, уточните действующие условия и требования кредитной организации к заемщику.

В каких банках можно оформить рефинансирование ипотеки?

В 2021 году услуги перекредитования предлагают следующие российские банки:

- Россельхозбанк;

- ВТБ24;

- Альфа-Банк;

- Росбанк;

- Сбербанк России;

- Открытие;

- Нордеа Банк;

- Райффайзенбанк;

- ЮниКредит Банк;

- Хоум Кредит.

Ознакомиться с действующими условиями и узнать, сколько раз можно рефинансировать ипотеку в Сбербанке или другой финансовой организации, можно на официальных сайтах.

Сколько раз можно рефинансировать ипотеку на дом?

Банку не важно, какой объект недвижимости выбрал заемщик для покупки. Это может быть квартира, дом на одну семью в черте города, таунхаус или коттедж. Важнее ликвидность недвижимости, ее реальная рыночная цена и общее состояние.

Ссуду на дом, как и на квартиру, можно рефинансировать неограниченное количество раз. Статус объекта недвижимости формально никак не ограничивает заемщика. Но для банка привлекательнее квартира, ее проще реализовать в случае прекращения выплат. Поэтому в случае с домом, как и с другими нестандартными видами жилья, возможны отказы в переоформлении ипотеки.

Сколько раз можно рефинансировать ипотеку

Законодательством не установлено никаких строгих запретов на количество обращений в банк для оформления рефинансирования. Заемщик может перекредитоваться хоть 10 раз, однако, здесь стоит учитывать, что каждый раз придется собирать новый пакет документов. Как показывает практика, количество рефинансирования также зависит от самого заемщика и особенностей кредитной политики конкретного учреждения.

Таким образом, подать заявку на повторное рефинансирование могут только те клиенты, которые соответствуют некоторым требованиям банка:

- клиент имеет идеальную кредитную историю

- с момента оформления ипотеки прошло несколько месяцев (зависит от выбранного банка)

- доход клиента позволяет оплачивать платежи

- у клиента нет, и не было, просрочек по имеющейся ипотеки

Однако оформляя повторно ипотеку, то есть рефинансирование, необходимо помнить, что повторно получить налоговый вычет не получится.

В каких ситуациях лучше обращаться повторно за рефинансированием?

Решение о рефинансировании ипотеки может быть принято импульсивно. Чаще всего это связано с изменившимися условиями на рынке ипотечного кредитования. Например, уменьшились процентные ставки. Первая мысль заемщика — подать заявку на новых условиях и сэкономить семейный бюджет.

Поддаваться настроению в финансовых вопросах неразумно. Ипотечный займ оформляется на много лет, выплачивать необходимо значительную сумму, и в некоторых случаях низкий процент не означает автоматического уменьшения размера платежа. Из-за этого повторное рефинансирование ипотеки может быть невыгодным даже на более привлекательных на первый взгляд условиях.

На рефинансирование ипотеки стоит решиться в следующих случаях:

- Изменилось финансовое положение семьи: уменьшился доход, появились непредвиденные траты. В этом случае переоформление жилищного займа на длительный срок — единственный выход, для того чтобы продолжить выплаты и не лишиться имущества. Разумно поискать кредитные организации с более выгодными условиями для уменьшения ежемесячных платежей.

- Разница по процентной ставке должна составлять не менее 1-1,5%. Например, по актуальному кредитному договору вы платите 10,5% годовых. Новый кредит будет выгоден, если другой банк предлагает 9-9,5% ставку.

- По новому договору не требуется страхования или перестрахования жизни и залогового имущества. Новая страховка «съест» выгоду от маленькой процентной ставки.

- Имеющийся договор не предусматривает санкций за переход в другой банк или досрочные выплаты по жилищному займу.

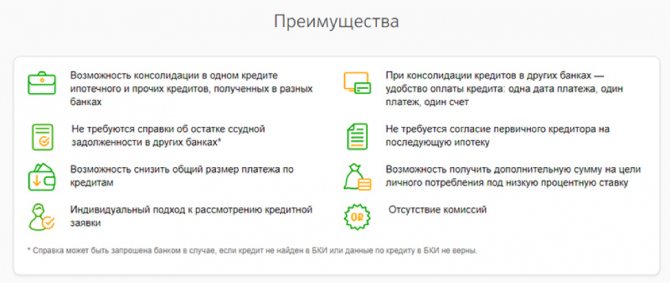

- Если у вас на руках несколько ипотечных договоров в разных банках, то их выгоднее перевести в одну финансовую организацию. Объединенные обязательства удобнее выплачивать, да и сумма платежей уменьшается.

- Целесообразно переоформить ипотеку, если прошло менее половины срока выплат. Например, договор заключен на 12 лет. Рефинансировать кредитный договор повторно можно, если остается платить не менее 6-7 лет. Иначе по новым долговым обязательствам придется платить не проценты, а основную сумму долга, что не так выгодно.

- Условия в другом финансовом учреждении должны быть действительно значительно выгоднее. О ловушках и скрытых условиях при рефинансировании ипотеки, которые не бросаются в глаза при первом чтении договора, лучше проконсультироваться до принятия решения.

- При нестабильном финансовом положении (значительных курсовых колебаниях) ипотеку рефинансируют, чтобы сменить валюту долга.

В каких ситуациях лучше не делать повторное рефинансирование?

За повторным рефинансированием ипотеки лучше не обращаться, если:

- По займу осталось платить менее половины срока. Расходы на повторную экспертизу и сбор документов превысят возможную выгоду.

- Процентные ставки отличаются незначительно.

- Дополнительные требования (страхование жизни, экспертиза недвижимости) существенно удорожают процесс переоформления кредитного договора.

- Текущий договор предполагает штрафные санкции за переход в другую финансовую организацию.

Перечисленные обстоятельства делают невыгодным перерасчет даже с учетом более выгодных процентных ставок.

Что дает повторное рефинансирование?

Ипотечные займы рефинансируют повторно в надежде сэкономить и расплачиваться по долговым обязательствам на выгодных условиях. В некоторых случаях переоформление ипотечного кредита — вынужденная мера. Она приведет к ухудшению первоначального положения, например, удлиняется срок выплаты. Но в сложных жизненных обстоятельствах приходится идти на компромиссы, чтобы не лишиться имущества.

В других обстоятельствах повторное рефинансирование ипотеки принесет пользу:

- В исключительных случаях можно получить сумму, превышающую платеж по ссуде. Излишек можно использовать на ремонт жилья или отложить как неприкосновенный запас.

- По договоренности с кредитором можно сменить объект залога, если заемщик имеет в собственности имущество, которое устроит кредитную организацию.

- В процессе переговоров с банком можно подобрать наиболее выгодные условия, которые будут в лучшую сторону отличаться от стандартных, прописанных в официальных документах. Финансовые организации, как правило, идут навстречу крупным заемщикам.

Плюсы и минусы повторного рефинансирования

Повторное переоформление ссуды на жилье, как правило, благотворно сказывается на семейном бюджете. Уменьшается срок и сумма выплат. Это очевидно, из-за этого многие и идут на рефинансирование ипотеки.

Внимание

Минусы рефинансирования ипотеки скрыты, но и о них нельзя забывать, начиная процедуру перевода долговых обязательств в другой банк.

- Рефинансирование, по сути, — повторное оформление ипотеки. Заемщик вынужден вновь собирать документы, обращаться в банк, ожидать одобрения заявки. Это крайне хлопотный процесс, требующий времени.

- Необходимо учесть дополнительные расходы: оплата экспертизы недвижимости, затраты на регистрацию нового договора в государственных органах, страхование жизни заемщика в другой страховой компании.

- Кредитное учреждение неохотно отпускает заемщиков. За переход в другой банк при рефинансировании ипотеки в договорах, как правило, предусмотрены штрафы.

- Низкий процент не означает автоматически более выгодных условий по договору ипотеки. Если ссуда почти выплачена, выгоднее остаться у старого кредитора.

Плюсы и минусы рефинансирования

По сути, рефинансирование — это тоже кредит, поэтому он имеет как положительные стороны, так и отрицательные стороны. К плюсам рефинансирования можно отнести:

- Более низкая процентная ставка, следовательно, наименьший размер ежемесячных платежей.

- Объединение нескольких кредитов в один.

- Получение дополнительных средств на неотложные нужды.

- Сокращение срока кредитования, следовательно, переплаты по кредиту.

Помимо положительных моментов, нельзя не сказать об отрицательных. К минусам рефинансирования относят:

- Если устанавливается тот же срок кредитования, как и при первоначальном кредите, размер выплаченных процентов в результате сможет сравняться с теми, что были бы при первом кредите.

- При оформлении рефинансирования неизбежны денежные затраты, причем достаточно существенные. Особенно много расходов ждет клиента при смене кредитора.

- Если клиент желает сократить срок кредитования, ему требуется вносить более крупные ежемесячные платежи.

- Если первоначальный кредит оформлялся с плавающей процентной ставкой, всегда будет существовать вероятность ее снижения. Иногда ставка по первому кредиту становится ниже, чем фиксированная ставка по рефинансированному кредиту.

- Если заемщик преодолел уже половину срока ипотеки, то рефинансирование теряет смысл.

- Если какой-либо банк откажет клиенту в рефинансировании, это не самым лучшим образом отразится на качестве кредитной истории.

В каких банках можно оформить повторное рефинансирование ипотеки?

Банковские организации заинтересованы в привлечении клиентов-заемщиков, особенно если речь идет о крупных займах. Отсюда — большие штрафы при попытке плательщика сменить банк до конца ипотечного договора.

Новый клиент выгоден еще и потому, что первоначальную оценку рисков производило другое кредитное учреждение. Клиент, переоформляющий ипотеку, обладает хорошей финансовой репутацией и скрытых опасностей в таких договорах нет.

Большинство крупных финансовых организаций предлагает рефинансирование ипотеки (в том числе и повторное). Заемщик самостоятельно выбирает наиболее подходящие условия.

Внимание

Разумнее обращаться в крупные банки, которые проводят как первичное, так и повторное переоформление кредита на жилье. Требования к заемщикам (пакет документов, сумма займа, возраст клиента) стандартны, и не зависят от того, сколько раз проводится рефинансирование ипотеки.

В Росбанке перекредитование ипотеки оформляется по ставке от 6,99% до 10,74%. Наиболее низкий процент предоставляется, если:

- заемщик пользуется зарплатными продуктами банка;

- страхование жизни и залоговой недвижимости оформлено в Росбанке.

Требования к возрасту заемщика довольно лояльны: банк работает с клиентами от 21 года до 70 лет.

Условия Сбербанка не менее привлекательны. Процентная ставка от 9 до 11,5, сумма кредита от 300 тысяч рублей, возраст заемщика — до 75 лет.

Ставка на рефинансирование в Россельхозбанке колеблется от 9,05% до 12% в год. На минимальный процент по займу могут рассчитывать зарплатные клиенты организации. Выгодно переоформлять ипотеку на дорогие квартиры (стоимостью от 3 млн. рублей). В этом случае перекредитование осуществляется из расчета от 9,05% до 9,2% годовых. Рефинансирование жилищного кредита, взятого на приобретение жилого дома, осуществляется под более высокий процент — от 11,45 до 12 в год. Банк работает с заемщиками в возрасте от 21 года до 65 лет.

Внимание! Условия банков действительны на момент написания статьи, для уточнения актуальной информации, обратитесь к консультантам.

В каких банках можно оформить

На сегодняшний день рефинансирование ипотеки предлагают практически все крупные банки. Условия по продукту примерно везде одинаковые, так как финансовые компании стараются привлечь как можно больше клиентов, создавая конкурентоспособные предложения. Мы свели условия по продуктам в общую таблицу, где представлены предложения наиболее известных банков.

| Банк | Процентная ставка | Срок кредитования | Сумма займа |

| ВТБ | От 8,3% годовых | До 30 лет | До 30 000 000 руб |

| Сбербанк | От 9% годовых | До 30 лет | До 30 000 000 руб |

| Открытие | От 8,25% годовых | До 30 лет | До 30 000 000 руб |

| Россельхозбанк | От 9,05% годовых | До 30 лет | До 20 000 000 руб |

| Газпромбанк | От 8,4% годовых | До 30 лет | До 45 000 000 руб |

Как видно из таблицы, практически все банки предоставляют ипотечный кредит сроком на 30 лет. Во-первых, длительный срок кредитования позволяет уменьшить платеж по кредиту. Во-вторых, при уменьшении платежа также уменьшается долговая нагрузка на бюджет. Что касается процентных ставок, то они практически везде одинаковые. Однако самые выгодные условия предлагает банк ВТБ и Газпромбанк.

Условия для повторного рефинансирования

Для того, чтобы успешно пройти процедуру повторного рефинансирования ипотеки, необходимо соблюдать все требования, которые предъявляет новая кредитная организация гражданину, как новому заемщику.

В конкретном банке могут быть свои тонкости при переоформлении жилищного займа. Но в общем необходимо выполнить следующие условия:

- Займ, который одобрит новый банк, должен быть равен прежней сумме займа или превышать ее.

- Заявка должна быть одобрена банком. Если до этого были отказы, перекредитоваться в данном банковском учреждении не получится.

- Документы на рефинансирование ипотеки должны быть оформлены корректно. Если в них обнаружатся ошибки (в собственных именах, номерах, датах) договор заключить не удастся.

Условия повторного рефинансирования ипотеки

Где выгодно делать рефинансирование кредита, если процедура инициируется не первый раз? Здесь важно не попасться на уловки банковских учреждений, желающий привлечь нового клиента низкой ставкой, а после существенно поднять годовой процент.

Внимание: обязательно изучайте новый ипотечный договор, где должен отсутствовать пункт о возможности кредитора изменять условия действующего документа без дополнительного согласования с заемщиком. В противном случае банк имеет право повышать ставку несколько раз, не уведомляя вас.

Рассмотрим, на каких условиях проводят рефинансирование ипотечных ссуд российские банки с помощью следующей таблицы:

| Наименование кредитной организации | Процентная ставка (%) | Период погашения (месяцев) | Максимальная сумма (руб.) |

| РосБанк | 10,99 | 84 | 3 000 000 |

| РайффайзенБанк | 9,99 | 60 | 2 000 000 |

| УБРиР | 13 | 84 | 1 000 000 |

| Альфа-Банк | 11,99 | 60 | 3 000 000 |

| Хоум Кредит | 9,9 | 60 | 1 000 000 |

Важно! Сроки выплаты в пяти из шести банках сокращаются при смене залогового имущества. Если предоставленная квартира характеризуется низкой ликвидностью, заемщикам дается сниженный лимит на минимальный период погашения.

По сути, запрета на перекредитацию ипотеки два-три или четыре раза не существует – самые серьезные потребители изучают программы и ориентируются в банковских предложениях, с периодичностью встречают актуальные продукты с привлекательными условиями.

Однако большую вероятность одобрения крупного займа во второй или третий раз имеют граждане с такими характеристиками:

- исключительно положительная кредитная история;

- высокий стабильный заработок (по форме 2-YLAK)$

- полное отсутствие просрочек при выплате первичного и вторичного ипотечного займа.

Какие расходы могут возникнуть при повторном рефинансировании ипотеки?

Существенные статьи расходов при повторном рефинансировании — оплата экспертизы объекта недвижимости и заключение договора о страховании жизни в страховой компании, сотрудничающей с новым кредитором. Из-за высокой стоимости этих процедур многим приходится отказываться от переоформления долговых обязательств.

Кроме этого, заемщик должен оплатить:

- Услуги нотариуса при заверении копий документов.

- Пошлину за регистрацию договора в Росреестре.

- Услуги жилищного юриста. С его помощью можно проанализировать условия и принять верное решение. Это — необязательный, но крайне желательный этап при повторном рефинансировании.

Документы для повторного рефинансирования ипотеки

Повторное рефинансирование напоминает процесс оформления жилищного кредита. Кредитор потребует от заемщика:

- Документ, удостоверяющий личность (паспорт).

- Нотариально заверенную копию трудового договора или трудовой книжки.

- СНИЛС.

- Налоговую декларацию (если гражданин оформлен как предприниматель).

- Справку о доходах. Это может быть стандартная форма 2-НДФЛ или документ по внутреннему регламенту кредитной организации.

- Справку о временной регистрации, если постоянной регистрации у гражданина нет.

К стандартному пакету документов при переоформлении ипотечной ссуды добавляются:

- справка о сумме невыплаченного долга по текущему договору;

- все документы о рефинансируемом займе (сроки, проценты, дата заключения и окончания договора, суммы ежемесячных выплат);

- для состоящих в браке — согласие супруга на повторный кредит.

Все эти документы необходимо приготовить до подачи заявки.

К сведению

Если рефинансирование проводится в своем же банке, то финансовому учреждению не нужно формировать новое кредитное дело. Пакет необходимых документов уже имеется в распоряжении специалистов организации. Поэтому потребуется минимальный набор: паспорт, справки о занятости и доходах, СНИЛС.

Пошаговая инструкция повторного рефинансирования ипотеки

Процесс перевода ипотеки из одного банка в другой проводится поэтапно.

- До обращения в банк необходимо подготовить необходимые документы. Это стандартный набор, который предоставляется при первичном оформлении жилищного кредита, дополнительно требуется документация по актуальному договору. В банке предложат заполнить анкету и оставить заявку на одобрение.

- Кредитная организация выносит решение по заявке в течение нескольких рабочих дней. Если ответ приходит раньше (за 2-3 часа), велика вероятность ошибок в документах.

- После положительного решения заемщик обращается в банк, где оформлен текущий договор. Там он сообщает о намерении изменения сроков погашения жилищной ссуды и получает согласие на перевод долга. Кредитор, кроме этого, выдает справку об остатках задолженности и передает реквизиты для окончательного расчета.

- По требованию нового кредитного учреждения проводится оценка недвижимости. Оценщик проводит экспертизу и передает заключение в банк.

Если страховая компания, в которой производилось предыдущее страхование жизни заемщика, не аккредитована в новом банке, необходимо застраховаться вновь, по условиям новой кредитной организации. Иначе ежемесячные платежи увеличатся на 1-1,5%.

- После этого проводится подписание нового договора. Его необходимо внимательно изучить до того, как все подписи и печати поставлены: в нем могут содержаться ограничения и неудобные для заемщика условия, иногда даже противоречащие закону.

- Через несколько дней после подписания договора новый кредитор оплачивает остатки задолженности на счет прежнего банка. После этого заемщик получает от «старого» банка справку об отсутствии задолженности и закрытии кредита и получает закладную.

В закладной должна быть запись о передаче актуальному залогодателю.

- На завершающем этапе новый договор и изменение залогодателя регистрируются в государственном органе (Росреестр).

Внимание

Если перекредитование производится в том же банке, где была первоначально выдана ипотека, то взаимозачет задолженности проводится внутри кредитной организации. Клиент должен только заключить новый договор.

Как рефинансировать ипотеку

Процедура похожа на первичное получение ипотечного кредита:

- банк одобряет вас как заемщика;

- вы собираете документы (личные и по залогу);

- при положительном решении нового банка делаете оценку недвижимости. Если вы делали предыдущую оценку в течение 6 месяцев до текущего рассмотрения, то банк может принять и старую оценку;

- одобряете объект недвижимости — желательно к этому моменту иметь справку об остатке долга;

- проводите ипотечную сделку;

- новый банк за вас погашает предыдущий кредит и снимает свое обременение либо выдает документы (закладную с отметкой о погашении и справку об отсутствии претензий), и вы сами снимаете обременение через МФЦ;

- документы по новой сделке сдаете для регистрации обременения на нового кредитора. Иногда это делается одновременно — в Росреестр подаете документы о погашении старого обременения и о регистрации нового.

Единственное отличие: вместе с новым кредитным договором оформляется договор об ипотеке (или договор залога прав требования), который регистрируется в Росреестре. Он регулирует ваши отношения с новым банком, которому вы передаете недвижимость в залог в обеспечение кредита. Квартира уже находится в вашей собственности, либо у вас есть зарегистрированные права на нее по договору долевого участия, и вы закладываете квартиру или права на нее новому банку.

Сроки повторного рефинансирования ипотеки

Для заемщика выгодно переоформить кредитные обязательства на новых условиях как можно раньше: так можно уменьшить выплаты и сэкономить. На заключительном отрезке ипотечного договора (2-3 года до окончания) переоформление ссуды теряет смысл — проценты уже выплачены.

Кредитному учреждению, напротив, невыгодно терять клиента на начальном этапе выплат, поэтому рефинансировать жилищный кредит не получится ранее, чем через год после заключения договора. Такое условие содержится в большинстве ипотечных договоров.

Сколько раз можно рефинансировать?

Стоит отметить, что повторное рефинансирование официально не запрещено — однако многие банки относятся с повышенным вниманием к подобным клиентам, тщательно анализируя личную кредитную историю. Закон не ограничивает количество операций рефинансирования по различным направлениям — всё зависит непосредственно от требований финансовой организации, выдавшей кредит.

Многие банки стараются развивать программу рефинансирования и создавать привлекательные условия для клиентов. Но для того, чтобы несколько раз рефинансировать жилищный кредит, заемщик обязательно должен соответствовать следующим критериям:

- Клиент должен иметь безупречную кредитную историю — это одно из важнейших условий для многих банков;

- Все платежи должны совершаться без единой просрочки;

- Ежемесячный доход заемщика должен быть достаточным для погашения новых платежей по ипотеке.

Клиенту необходимо повторно пройти процедуру проверки стандартных документов, а также вновь подписать договор страхования.Только после выполнения всех условий может быть повторно одобрена программа рефинансирования. При этом стоит помнить, что в первый год выплаты долга по ипотечному кредиту воспользоваться данным предложением нельзя.

Стоит отметить, что повторная процедура рефинансирования не позволяет получить налоговый вычет во второй раз. Таким образом, получить дополнительные субсидии от государства не получится.

Условия рефинансирования в банках

| Наименование банка | Процентная ставка | Дополнительные условия | Страхование при заключении договора | Максимальная сумма займа |

| Россельхозбанк | От 9,05% до 12%. Зависит от статуса плательщика | Не требуется согласие первоначального кредитора | Залоговое имущество страхуется обязательно. Здоровье и жизнь — по желанию заемщика | До 20 млн. рублей |

| Газпромбанк | От 8,9% | Заявки, по отзывам клиентов, редко отклоняют | Обязательно страхование недвижимости | До 45 млн. рублей |

| ВТБ | От 9% | Возможно рефинансирование без справки о доходах, но ставка по кредиту при этом возрастает | Обязательно страхование залогового имущества, жизни и здоровья заемщика | До 30 млн. рублей |

| Сбербанк | От 9% | От прежнего банка не требуется согласия на передачу договора | Страхование залоговой недвижимости обязательно | До 7 млн. рублей |

| Альфа-банк | От 8,69% Самый маленький процент предусмотрен для зарплатных клиентов Альфа-банка | Нет заявок на рефинансирование, отклоненных другими банками | Недвижимость должна быть застрахована от повреждений и от ущерба в результате мошеннических действий | До 50 млн. рублей |

Внимание! Условия банков действительны на момент написания статьи, для уточнения актуальной информации, обратитесь к консультантам.

Формальные требования, которые банки предъявляют к претендентам на переоформление ипотеки, схожи.

- Возраст заемщика — от 21 (реже 20 лет) до пенсионного возраста (65 лет). Исключение составляет Сбербанк: там готовы работать с возрастными клиентами (до 75 лет).

- Кредитные организации предпочитают клиентов, которые имеют постоянный источник дохода и большой стаж работы. Доверие вызовет гражданин, который отработал на последнем рабочем месте не менее 3-х месяцев при общем трудовом стаже не менее года за последние 5 лет.

- Больше шансов на одобрение заявки у клиентов, которые пользуются зарплатными продуктами банка.

ВАЖНО

Не стоит рассчитывать на минимальную заявленную банком процентную ставку при рефинансировании ипотеки. Для ее получения нужно соответствовать портрету «идеального» заемщика, получать гарантированную зарплату выше средней по региону и не иметь проблем по выплатам прошлых кредитов.

В каких случаях стоит прибегать к рефинансированию?

Многие эксперты считают, что рассматривать программу рефинансирования стоит лишь в следующих случаях:

- Клиента не устраивают условия договора, а также техническое обслуживание банка;

- Процентная ставка по кредиту слишком высока по сравнению с предложениями других финансовых организаций;

- Достаточно большой размер ежемесячного платежа.

Перед оформлением процедуры необходимо тщательно изучить условия финансовых организаций и выбрать наиболее оптимальный вариант.

Возможные причины отказов банков

Кредитные организации заинтересованы в новых клиентах, стараются привлечь их выгодными предложениями, но в некоторых случаях отказывают в переоформлении кредита на жилье. Прежде, чем обращаться с просьбой о переоформлении ипотечного займа, стоит разобраться, по каким причинам заявки отклоняются.

- Объект недвижимости, находящийся в залоге, непросто реализовать в случае прекращения выплат заемщиком. Самые выгодные для кредитора — квартиры эконом класса в новостройках. Они ликвидны и высоко ценятся на рынке. С одобрением заявки на переоформление ипотеки на такое жилье проблем не будет.

Произведенная перепланировка может уменьшить цену жилья и создать проблемы в регистрации его через государственные органы. Поэтому нежелательно производить капитальные переделки в квартире, которая еще не перешла в собственность.

- Плохая кредитная история и низкий уровень дохода заемщика. Если доход за последнее время понизился или стал нестабильным, рефинансировать долговые обязательства удастся с трудом.

- Отсутствие страховки или отказ застраховать залоговое имущество и жизнь заемщика.

- Условия договора не соответствуют требованиям кредитора. Например, заемщик не подходит по возрасту, сумма ипотеки больше или меньше, чем требуется, или банк не проводит повторного рефинансирования вовсе.

- Если за время выплат супруги-созаемщики развелись, а имущество еще не разделено по закону, заявку на переоформление жилищной ссуды отклонят.

- Неохотно переоформляют ипотеку на жилье, которое было приобретено с использованием материнского капитала.

Причины отказа

Стоит заранее разобраться с тем, по каким причинам большинство заявок от клиентов отклоняются. Тогда будет проще подготовиться к непредвиденным ситуациям:

- В случае прекращения выплат объект недвижимости практически невозможно реализовать. Квартиры эконом-класса в новостройках больше всего выгодны для банков, ведь они ликвидны, просто продаются. Цену жилья можно уменьшить из-за перепланировок.

- Низкий уровень дохода вместе с плохой кредитной историей.

- Отсутствие страховки, отказ по оформлению договора на саму недвижимость, либо жизнь клиента.

- Заявку с большой вероятностью отклонят, если у супругов уже оформлен развод, но до сих пор не закончен процесс раздела имущества, нажитого в браке.

- Ипотеку неохотно оформляют и на жильё, для приобретения которого использовали материнский капитал.

Как повысить вероятность положительного решения банка?

Даже не объясняя причин отказа, банки продолжают действовать в рамках текущего Законодательства. Оспорить или обжаловать подобные решения никак нельзя.

- Лучше получить дополнительную консультацию у ипотечного брокера, обратиться к другим предложениям.

Если отказ связан с наличием текущих долгов – то стоит рассчитаться с ними хотя бы частично. И только после этого подать заявление повторно. - Нужно тщательно подготовить документы и устранить проблемы, появившиеся в первый раз.

- Когда клиент повторно обращается за договором – он вызывает повышенный интерес. Поэтому надо быть готовыми к тому, что и сам банк более тщательно подходит к проверкам.

Подготовка для увеличения шансов на положительное решение включает следующие действия:

- Устранение любых нестыковок в документах.

- Улучшение кредитной истории, насколько это возможно.

- Представление объекта недвижимости в более выгодном свете.

Благодаря повторному рефинансированию становится проще обезопасить и оздоровить семейный бюджет. Даже если разница в ставках 1%, от соглашений не рекомендуют отказываться. Главное – внимательно изучить условия и выбирать подходящие варианты для конкретного заёмщика.

Само по себе рефинансирование относят к достаточно сложным процедурам. У заёмщиков уйдёт немало сил и времени на получение всей информации, выполнение каждого требования. Многократно обращаться к услуге не всегда целесообразно, хотя законодательные запреты отсутствуют.

Что делать, если банк отказал в рефинансировании ипотеки?

Кредитные учреждения не объясняют причины отклонения заявок граждан, и, поступая так, действуют в рамках закона.

Отказ в переоформлении жилищной ссуды нельзя оспорить или обжаловать. Разумнее всего обратиться в другую кредитную организацию или проконсультироваться у ипотечного брокера.

К сведению

Если отказ может быть вызван излишней кредитной нагрузкой, то стоит погасить часть займов досрочно и тогда только обращаться за рефинансированием ипотеки.

Нужно устранять причины отказа в повторном рефинансировании, тщательно готовить документы, сравнивать условия в разных банках. Тогда снизить нагрузку на семейный бюджет вполне реально.