Главная/Виды ипотеки/Ипотека в декрете

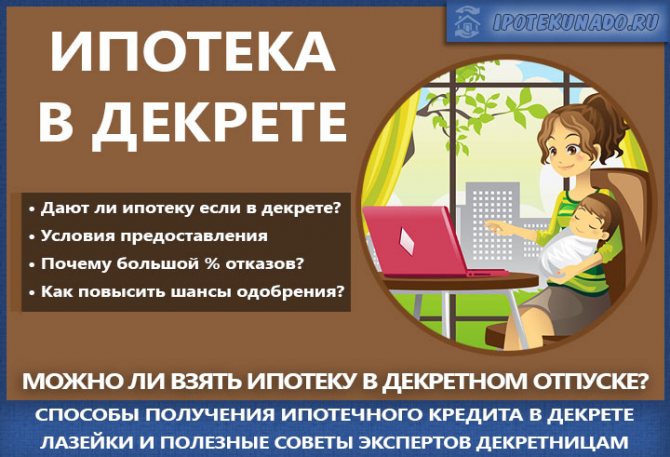

Рождение детей может привести к возникновению потребности в улучшении жилищных условий. Обычно за ипотекой обращается супруг. Но у него может быть испорчена кредитная история, или пара находится в разводе, и женщина осталась с ребёнком одна. В результате возникает потребность в оформлении ипотеки в декрете. Банки неохотно предоставляют такую услугу. Для компании сотрудничество с женщинами, находящимися в отпуске по беременности и родам, связано с дополнительным риском. Но банки могут пойти навстречу новоявленной матери, если соблюдать ряд правил и доказать компании благонадежность.

Дают ли ипотеку в декрете?

В первую очередь стоит ознакомиться с нормами действующего законодательства. Правила выдачи жилищного кредита и особенности сотрудничества с финансовой организации регламентирует ФЗ №102 от 16 июля 1998 года «Об ипотеке». Здесь определены особенности оформления сделки, нюансы распоряжения имуществом, условия сотрудничества, закрытие обязательств и прочие нюансы. Однако в нормативно-правовом акте не зафиксирован запрет на предоставление жилищного кредита женщинам, находящимся в декретном отпуске. Фактически получается, что оформление ипотеки в декрете может быть осуществлено.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам Москва; Санкт-Петербург; Бесплатный звонок для всей России.

Однако на практике банки неохотно сотрудничают с лицами, находящимися в отпуске по беременности и родам или уходу за ребенком. Это связано с тем, что финансовое положение молодых матерей в декрете остаётся нестабильным. Пока ребенку меньше 1,5 лет, женщине будут предоставлять пособие в размере 40% от заработной платы. Молодая мать может ухаживать за ребенком до достижения им 3 лет. Однако после 1,5 года величина пособия резко уменьшается. Поэтому большинство банков предпочитает дождаться, пока потенциальный заемщик ипотеки продолжит официальную трудовую деятельность.

Внимание

Многое зависит от величины дохода, присутствия имущества в собственности и иных источников получения прибыли. Если женщина продемонстрирует, что сможет производить платежи по ипотеке в декрете в течение всего периода закрытия обязательств, банк способен пойти на уступки. Решение по каждой заявке выносят индивидуально.

Способы получить ипотеку в декрете

Итак, мы выяснили, что небольшая вероятность получить жилищный кредит у декретницы все-таки есть. Как взять ипотеку находясь в декретном отпуске:

- Попросите на работе оформить справку по образцу банка, чтобы вам не указывали выплаты как декретные. Если бухгалтерия впишет отчисления в качестве зарплаты, банк сможет принять его к рассмотрению и одобрить ссуду. Оформляют ли ипотеку в декретном отпуске таким способом? Да, но есть вероятность занесения в стоп-лист банка, если уловка откроется.

- Предоставьте документы о наличии дополнительного заработка. Это может быть подработка по совместительству или небольшой бизнес на дому. При расчете платежеспособности принимаются во внимание все денежные поступления (алименты, пенсии, пособия, доходы от инвестиций и пр.). Возьмите справки о наличии у вас права на социальные гарантии или выписки с банковских счетов и приложите их к ипотечной заявке.

- Подайте заявку в банк, где открыта ваша зарплатная карточка. Таким заемщикам получить кредит гораздо проще, чем клиентам «с улицы», ведь кредитор может легко отследить все финансовые поступления на расчетный счет. Желательно, чтобы ваши декретные покрывали прожиточный минимум на себя и ребенка. Доход супруга можно использовать в качестве финансовой поддержки для расчета большей суммы ипотечного кредита.

- Заявите в банке о желании приобрести страхование жизни и здоровья, это большой плюс при рассмотрении ипотеки. Большинство банков практикуют понижение ставки при наличии полиса. Иногда оформление страховки даже выгоднее, чем платить на 1-2% больше весь срок кредита. К тому же, не нужно вносить всю сумму сразу, страховые компании предлагают оформить полис в рассрочку. При наступлении страхового события ипотечный долг за вас закроет страховщик.

- Увеличьте размер первоначального взноса. Чем больше своих денег вы внесете, тем выше вероятность одобрения ипотеки. Их можно одолжить или попросить родственников взять потребительский кредит.

- Ипотека в декретном отпуске возможна при условии привлечения созаемщиков. Супруг в обязательном порядке будет им являться, но вы можете попросить о помощи и других родственников, например родителей. Некоторые банки позволяют привлекать до 5-ти платежеспособных созаемщиков, дохода которых хватит на погашение желаемой суммы кредита. Нужно понимать, что роль созаемщика не ограничивается подписанием договора с банком, в случае неуплаты ему придется погасить долг вместо вас.

- Проверьте свою кредитную историю. Если вы еще ни разу не брали кредиты в банках, нужно сначала оформить 2-3 товарных займа и вовремя их вернуть, тогда у вас сформируется положительный кредитный рейтинг. Вероятность оформления ипотеки при наличии хорошей банковской истории выше.

- Избавьтесь от имеющихся долгов перед другими банками, закройте все кредитные карты. Если у вас есть кредитки, которыми вы не пользуетесь, банк будет рассчитывать платеж по ним, как если бы вы полностью израсходовали денежный лимит. Держать их на всякий случай нет никакого смысла.

Оформить приобретаемую недвижимость вы можете в свою собственность или поделить между созаемщиками. Кредиторы позволяют использовать тот и другой вариант. Супруг автоматически становится совладельцем жилья, потому как приобретается оно в браке.

Если все перечисленные способы не помогли, попробуйте оформить ипотеку на супруга. От него банк потребует соответствие всем тем же условиям: достаточная платежеспособность, хорошая кредитная история и «белая» зарплата. Вы будете его созаемщиком в обязательном порядке, поэтому лучше собрать все возможные подтверждения дополнительного дохода.

Рекомендуемая статья: Условия ипотеки Альфа-Банка

Варианты оформления ипотеки в декретном отпуске

Грамотный подход к выполнению процедуры может существенно повысить шансы одобрения ипотеки в декрете. Для этого необходимо воспользоваться следующими методами:

- Привлечение созаемщиков и поручителей. В эту категорию входят лица, готовые взять на себя выполнение обязательств перед банком, если основной получатель денежных средств нарушает условия договора. Разница между поручителями и созаемщиками по ипотеке состоит в том, что вторые не только несут ответственность, но и в последующем могут претендовать на часть собственности. Если клиент откажется погашать ипотеку в декрете, банк в первую очередь выдвинет требования к заемщикам. Их доход учитывают при расчете максимально доступной суммы. Однако число созаемщиков ограничено. В рамках одного договора можно привлечь не больше 3 лиц, входящих в эту категорию. Чем больше созаемщиков и поручителей, тем меньше рисков в ипотеке в декрете для банка.

- Предоставление дополнительного залога. Передача имущества в обременение необходима для того, чтобы банк смог компенсировать свои расходы за счет реализации объекта, если гражданин откажется закрывать обязательства по договору самостоятельно. Обычно в качестве залога выступает приобретаемая квартира. Если клиент хочет повысить лояльность финансовой организации, он может оформить закладную на дополнительный объект. Однако в качестве обеспечения по ипотечному кредиту рассматривают только ликвидное имущество. Это могут быть квартиры, дома и комнаты, уже находящиеся в собственности. Компания может принять в качестве обеспечения по ипотеке в декрете транспортное средство, дачу.

- Подтверждение присутствия дополнительных источников дохода. На практике женщина, находящаяся в декрете, может получать денежные средства не только от работодателя, но и со сдачи квартиры в аренду, оказания каких-либо услуг или выполнения работ. Если деятельность стабильно приносит прибыль, стоит сообщить об этом банку. Однако финансовая организация примет во внимание только подтверждённые источники дохода.

- Оформление ОГРН. Если до декрета женщина работала учителем, она может продолжить частную практику на дому или заняться репетиторством. Чтобы банк учел этот источник дохода, предстоит получить разрешение на ведение подобной деятельности. Заполняя заявку на ипотеку в декрете, необходимо предоставить декларацию за отчетный налоговый период. Это повысит ваши шансы на вынесение положительного решения.

- Предоставление большого первоначального взноса. Банки хотят быть уверены, что у заёмщика есть денежные средства для расчёта по обязательствам. Поэтому компании просят предоставлять первоначальный взнос. Чем больший платёж лицо произведет самостоятельно, тем выше шансы на одобрение заявки на оформление ипотечного кредита в декретном отпуске. Если женщина хочет получить ипотеку в декрете, необходимо самостоятельно оплатить от 20% до 50% от стоимости квартиры.

- Дополнительные способы повышения вероятности одобрения заявки на ипотеку в декрете. Женщины могут воспользоваться действующими госпрограммами. Так, допустимо оформление семейной ипотеки под 6%. Услуга доступна лицам, в семье которых родился ребёнок в период с 2021 по 2022 год. Дополнительно могут присутствовать и региональные программы. Готовясь к оформлению ипотеки в декрете, необходимо собрать полный пакет документов и справок. Чем больше информации предоставят заемщику, тем лучше компания будет понимать, с кем ей предстоит иметь дело. Если организация увидит, что женщина сможет беспрепятственно производить платежи, вероятность положительного решения повысится. Необходимо следить за правдивостью информации. Важно честно отвечать на вопросы кредитного менеджера, а также следить за тем, чтобы сведения в анкете и в документах не расходились. В иной ситуации компания отклонит обращение клиента без предварительного рассмотрения.

Можно ли получить ипотечный кредит, находясь в декретном отпуске?

Если муж и жена не зарегистрированы

Ситуация, когда мама не находится в браке и пребывает в декретном отпуске, достаточно сложная, дадут ли в таком случае ипотеку? Одним из основных критериев для банка является общий уровень семейного дохода. Если у женщины нет мужа, и она сама пребывает в декретном отпуске, то по этому параметру она не является для банка надежным клиентом.

Тем не менее, многие организации относятся к матерям-одиночкам лояльно и готовы предоставить им жилье на льготных условиях. Оптимальный вариант — привлечение поручителя, а лучше двух. Нередко молодые мамы задействуют в этом качестве своих родственников. Также шансы повысит наличие другой недвижимости, которая может выступать в качестве залогового обеспечения. Если молодой маме положен материнский капитал, его можно использовать в качестве первого взноса.

Однако во многих случаях ипотечные банки отвечают на такие заявления отказом. Не находящаяся в браке женщина, которая временно не работает, по меркам многих из них не является благонадежным заемщиком. При отсутствии поручителей, залогового обеспечения, подтверждения официального дохода ответ наверняка будет отрицательным. По каким еще причинам банки могут отказать в ипотеке и что делать в таких ситуациях мы рассказывали здесь.

В официальном браке

В ситуации, когда женщина находится в декрете и имеет мужа, несколько проще. В этом случае рекомендуется, чтобы супруг оформил ипотеку на себя. Жена будет выступать как созаемщик (при этом ее доход будет учитываться).

При наличии у супруги сторонних доходов рекомендуется это подтвердить. К примеру, она может заниматься какой-то работой на дому. Также можно использовать средства, положенные по программе «Материнский капитал».

Процент одобрения в данном случае определяется среднемесячным доходом супруга. Если средний доход на каждого члена семьи не меньше одного прожиточного минимума, шанс получить ипотеку может быть достаточно высоким.

В целом получить ипотеку проще, если ее оформляет муж, нежели находящаяся в декрете женщина. Однако отказ возможен и в этом случае. Банк может отказать, если доход супруга покажется ему недостаточным, если он имеет плохую кредитную историю или не соответствует установленным банком требованиям. В некоторых случаях кредитное учреждение может предложить меньшую сумму, нежели изначально было заявлено.

Возможно ли оформление ипотеки мужу, если жена в декрете?

Если супруги состоят в официальных отношениях, и получателем жилищного кредита является муж, жена в обязательном порядке станет созаемщиком. Теоретически у компании отсутствуют предубеждения против семей, в которых один из супругов находится в декрете. На практике этот факт способен повлиять на вынесение итогового решения. Семья может повысить вероятность одобрения заявки ипотека в декрете. В первую очередь стоит указать в качестве финансово ответственного заемщика мужа, который ведёт официальную трудовую деятельность. Однако в этом случае к мужчине проявят более пристальное внимание. В частности, банковская организация оценит доход гражданина и его кредитную историю. Если заработная плата позволяет беспрепятственно закрывать обязательства, компания одобрит заявку.

К сведению

Если у жены в декрете присутствует дополнительный доход, можно указать информацию о нём в заявке на ипотеку. В этом случае шанс на получение денежных средств в декретном отпуске повысится. Альтернативой выступает использование ипотеки по двум документам. Предоставляя предложение, банк требует только паспорт и дополнительное удостоверение личности. Упоминать факт нахождения супруги в декрете не обязательно. Однако условия использования такой услуги будут более суровыми. Клиенту предстоит самостоятельно оплатить свыше 40% от стоимости жилья. Кроме того, ставка по предложению в среднем на 1% выше стандартной.

Можно ли использовать материнский капитал

Ипотека в декретном отпуске под материнский капитал – обычная практика для банков. Именно в этот период родители получают сертификат и желают как можно быстрее пустить его в дело. Если вы решили подать заявку с маткапиталом в качестве первого взноса по ипотеке, вам нужно узнать, какие документы от вас потребуются и отправить анкету на рассмотрение. После этого останется только ожидать решения банка.

Дадут ли ипотеку матери в декретном отпуске при наличии у нее маткапитала? Зависит от тех же условий, что и при обычном кредитовании. Никаких послаблений и льгот женщина в декрете не получит. Ее анкету будут рассматривать на общих основаниях, и, может быть, даже более строго, ведь вскоре она перестанет получать декретные выплаты.

Высока вероятность оформить ипотеку под маткапитал, если после погашения долга государственной субсидией вам останется вернуть банку небольшую сумму. К примеру, вы покупаете квартиру за 600 тысяч рублей. Банк выдает вам ипотеку на 10 лет под 14% годовых в размере полной стоимости жилья, а вы обращаетесь в ПФР с просьбой направить сертификат на погашение долга. Когда средства в размере 453 026 рублей поступят, ваша задолженность составит 146 тысяч рублей, ежемесячный платеж будет всего 2200 рублей.

Рекомендуемая статья: Ипотека АИЖК (Дом.рф) – условия и требования

Ипотека и материнский капитал

Как взять ипотечный кредит в декретном отпуске?

Оформление ипотеки в декрете ничем не отличается от классической процедуры получения кредита. Чтобы воспользоваться услугой, необходимо:

- Ознакомиться со списком предложений банков и выбрать наиболее подходящее. Необходимо оценивать не только процентную ставку, но и доступный лимит, срок возврата денежных средств, присутствие платежей за открытие счёта, выдвигаемые требования.

- Обратиться в понравившуюся организацию, заполнив анкету-заявление. Осуществить процедуру можно во время самостоятельного посещения отделения организации или через интернет. У всех банков присутствуют официальные сайты с онлайн формой для подачи заявки на ипотечный кредит.

- Дождаться вынесения решения. Необходимо помнить о том, что вердикт будет предварительным.

- Если банк дал предварительное одобрение на ипотеку в декрете, необходимо подготовить пакет документов и лично посетить финансовую организацию. Представители компании повторно проверят документацию. Если данные в документах не расходятся со сведениями, указанными в заявке, клиент получит окончательное одобрение. С этого момента можно заняться выбором жилья.

- Подобрать подходящую недвижимость, связаться с её владельцем и сообщить о желании покупки квартиры в ипотеку. Если владелец недвижимости согласен на подобное, необходимо заключить предварительную сделку купли-продажи, оценить недвижимость, пригласив специалиста, а также собрать бумаги на квартиру.

- Передать документы на помещение финансовой организации. Банк проверит жилье на соответствие установленным требованиям. Приобрести на деньги финансовой организации можно только ликвидное помещение.

- Подписать договор купли-продажи и кредитное соглашение, а также предоставить первоначальный взнос по ипотеке в декрете. На него необходимо оформить доверенность. Бумага требуется для того, чтобы банк смог перечислить деньги продавцу.

- Переоформить помещение, подготовить закладную и оформить страховку при ипотеке.

Как платить ипотеку в декрете

Порядок выплаты ипотечного займа в декрете ничем не отличается от стандартного. Иными словами, он обязательно должен указываться в договоре. Чаще всего условия такие:

- денежные средства должны поступать на счет банка каждый месяц;

- при условии, что произошла просрочка, средства заемщика могут быть взысканы банком посредства списывания их с других доступных банковских счетов, которые открыты в той же кредитной организации, при этом уведомлять должника о взыскании банк не обязан.

Чтобы получить ипотеку, можно использовать материнский капитал

Важный совет: при условии, что вы попали в ситуацию, при которой вам вот-вот нечем станет платить по ипотеке, вы можете воспользоваться следующей хитростью: сдайте жилье в аренду, при условии, что у вас есть, где жить, и на полученные от арендаторов средства гасите долг в банке.

Дают ли ипотеку в декрете под материнский капитал?

Выдача материнского капитала осуществляется в соответствии с положениями ФЗ №256 от 29 декабря 2006 года. Денежные средства можно использовать для погашения основного долга по ипотеке или направить на первоначальный взнос. Если женщина находится в декрете, она также может взять ипотеку с материнским капиталом. Однако использование господдержки не гарантирует стопроцентную вероятность одобрения заявки. Чтобы ипотеку в декрете предоставили, необходимо иметь возможность продолжать осуществлять стабильный расчёт в течение всего периода закрытия обязательств. Чтобы удостовериться в этом, банк проверяет платежеспособность клиента и благонадежность.

Дадут ли ипотеку если в декрете?

Выдачу кредитов на покупку жилой недвижимости регламентирует ФЗ «Об ипотеке». Нормы закона не ограничивают возможность оформить ипотечный кредит в декрете. Но на деле женщине в декретном отпуске не легко получить ипотеку. Необходимо учесть жесткие требования банков к претендентам, установленные процентные ставки и размер первоначального взноса.

О том, дают ли ипотеку, если вы в декрете, интересуйтесь у кредитных экспертов сразу. Ведь если вы умолчите о беременности на стадии оформления ипотечного договора, суд может признать ваши действия злым умыслом, и обвинить вас в мошенничестве. Обман с целью получения личной выгоды обернется крупными неприятностями: сделка будет расторгнута, на вас наложат санкции. Вы рискуете остаться и без первого взноса, и без жилья.

Самый высокий процент отказов в получении кредита приходится именно на женщин в декрете. Молодая мама имеет право оформить ипотеку на себя, если выйдет на работу, и отработает минимум полгода. Но если грамотно подойти к делу, основательно подготовится к покупке жилья, оформить ипотечный кредит вполне реально.

Наличие постоянных источников дохода влияет на одобрение ипотеки. Женщина в декрете должна доказать банку свою кредитоспособность, собрать необходимый пакет документов, подтвердить, что ипотека будет погашаться без просрочки, в оговоренные сроки. Стоит заручиться поддержкой поручителей с большим заработком и положительной кредитной историей.

Эту статью отлично дополняют следующие материалы:

Как взять ипотеку с плохой кредитной историей, советы по исправлению кредитной истории, список банков, в которых практикуется одобрение ипотеки при плохой КИ.

Способы получения ипотеки без подтверждения дохода, что нужно знать и чем придется пожертвовать, полезные советы экспертов и перечень банков, практикующих выдачу такой ипотеки — читать здесь.

Условия предоставления декретной ипотеки

- Высокий среднемесячный доход у заемщика – банк согласует выдачу кредита, если вы подтвердите, что регулярно получаете деньги, независимо от источника финансирования. Хотя и в этом случае, на усмотрение финансовой организации, размер ипотеки могут существенно уменьшить.

- Наличие достаточной суммы средств для содержания ребенка после выплаты по кредиту – обязательно анализируется доход семьи с учетом потребностей детей.

- Отсутствие непогашенных обязательств – если у вас есть открытые кредитные карты, вы пользуетесь потребительским кредитом, это затруднит получение ипотеки.

- Залоговое обеспечение – ипотеку предоставляют под залог имущества, чем выше оценочная стоимость, тем охотнее банк соглашается выдать кредит для покупки жилплощади.

- Страхование имущества – недвижимость, которую вы покупаете за счет ипотеки, придется застраховать.

- Гарантии поручителей – женщине в декрете желательно заручится поддержкой работающих лиц. Спонсорами могут выступать муж, родители, родственники, знакомые.

- Подпадание семьи под программу поддержки семей, воспитывающих двух и более детей – если вы имеете право на материнский капитал, шансы взять ипотеку в декрете увеличиваются. Ведь согласно законодательству сумму федеральной финансовой поддержки разрешается направить на погашение первоначального взноса или досрочное погашение ипотеки.

Наш удобный ипотечный калькулятор поможет рассчитать ежемесячный платеж по ипотеке, и вы наглядно увидите, какую сумму вам придется отдавать каждый месяц.

Дают ли ипотеку в декрете под залог другой недвижимости?

Присутствие дополнительного обеспечения повышает вероятность вынесения положительного решения по заявке. Для банка это дополнительная гарантия, поэтому компании лояльно относятся к заемщикам, желающим взять ипотеку в декрете под залог другой недвижимости. Во внимание принимают стоимость помещения. Обычно банк готов выдать не больше 70% от цены обеспечения. Кроме того, необходимо провести оценку недвижимости.

Внимание

Имущество под залог должно обладать высокой ликвидностью. Объект, который женщина хочет предоставить в качестве залога по ипотеке в декрете, не должен попадать под снос или быть признан аварийным. Дополнительно учитывают год постройки, её местоположение, транспортная доступность, наличие коммуникаций.

Где взять ипотеку в декрете

Первым делом рассмотрите варианты ипотеки без обязательного подтверждения дохода. Таких банков немного, но они могут принять положительное решение по вашей заявке и без справок о доходе. Как правило, ипотека с минимумом документов выдается под повышенную процентную ставку, поэтому предварительно рассчитайте будущий платеж в кредитном калькуляторе.

При выборе банка учитывайте и обязательные взносы, к примеру, страхование залога и зависимость процентной ставки от различных факторов. Они способны серьезно повлиять на окончательную стоимость кредита, поэтому лучше сначала получить подробную консультацию по условиям займа у ипотечного менеджера. Жилищные кредиты выдаются на длительный срок, пренебрегать выяснением условий выплаты не стоит, даже если вам нигде больше не одобряют ипотеку.

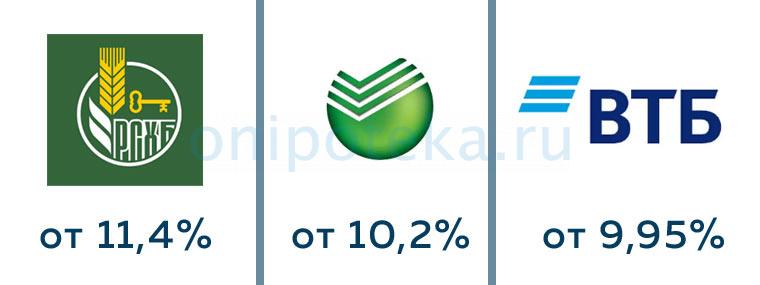

Какие крупные банки предусмотрели ипотечный заем по двум документам в 2021 году:

- Сбербанк выдает ипотеку от 300 тысяч до 15 млн. рублей по паспорту и второму документу, удостоверяющему личность. Процентная ставка от 10,2%, срок выплаты до 30 лет. Можно привлечь созаемщика для увеличения суммы займа. Однако первоначальный взнос на приобретаемое жилье начинается от 50%.

- Россельхозбанк. Процентная ставка от 11,4% годовых, срок кредитования до 25 лет. Получить здесь можно до 8 млн. рублей. Подтверждать доход не обязательно, о чем и говорится в условиях программы. Но первый взнос должен быть не меньше 40% от стоимости приобретаемого жилья.

- ВТБ тоже не остался в стороне. Здесь можно оформить ипотеку без учета дохода от 600 тысяч до 30 млн. рублей. Процентная ставка от 9,95%, первоначальный взнос от 30% стоимости жилья. Внести первую часть оплаты квартиры маткапиталом по данной программе нельзя.

Рекомендуемая статья: Как сделать рефинансирование ипотеки в Райффайзенбанке

Обращайте внимание не только на постоянные ипотечные программы банков, но и временные акции. К примеру, в периоды спада многие финансовые организации снижают требования к заемщикам и выдают ипотеку по двум документам. Крупные банки, как правило, очень внимательно проверяют кредитные заявки, но процентные ставки здесь невелики.

Небольшие кредитные учреждения достаточно лояльно относятся к заемщикам и даже выдают ипотеку клиентам с плохой кредитной историей, но процент в них может быть выше на 5-10%. В пересчете на длительный срок получается приличная сумма переплаты.

Ипотека матери одиночке в декретном отпуске

Если у женщины отсутствует официальный супруг, вероятность одобрения заявки существенно снижается. Дело в том, что муж или жена становятся обязательными созаемщиками. На них накладывают ответственность по выполнению обязательств. Поэтому получить ипотеку матери-одиночке в декрете без мужа крайне проблематично.

Повысить вероятность одобрения заявки на ипотеку в декрете матери-одиночке можно следующими способами:

- осуществив привлечения дополнительных созаемщиков и поручителей;

- предоставить дополнительное обеспечение;

- подтвердить присутствие дополнительного дохода.

Банки обязательно оценят финансовое положение женщины. Рассчитывать на одобрение заявки можно только в том случае, если платеж по ипотеке не превышает 50% от совокупного ежемесячного дохода.

Сложности получения ипотеки в декрете

В законе «Об ипотеке» отсутствует четкий пункт, в котором стоит запрет или ограничение на ипотечное кредитование женщин в декрете. Они могут рассчитывать на ссуду на общих основаниях при подтверждении платежеспособности. А вот дадут ли ипотеку женщине в декретном отпуске или нет — зависит уже от финансовой организации.

Банки выделяют условный перечень неблагонадежных заемщиков:

Граждане с низким уровнем дохода.

Представители профессий, чей доход зависит от сезона или других факторов (фотографы, художники, гиды, менеджеры туристических агентств, риэлторы, предприниматели и др.).

Безработные, а также неофициально трудоустроенные люди.

Многодетные и неполные семьи.

Бывшие клиенты банка с плохой кредитной историей.

Люди до 25 лет, а также граждане старше 60 лет. В первом случае считается, что молодые люди не определились с постоянной работой, многие продолжают учебу. Во втором случае банки боятся связываться с заемщиком ввиду возраста — нет гарантии, что человек успеет выплатить кредит.

Официальный уровень дохода женщины в декрете маленький

Женщин в декрете в данном списке нет. Но они относятся к категории людей с низким уровнем дохода — выплаты на ребенка значительно ниже средней заработной платы. Если исходить из официальной суммы пособия (в среднем 10 000 р.), женщина просто не потянет ежемесячные платежи плюс содержание себя и ребенка. Некоторые мамы выходят на основную работу спустя 2-3 месяца после родов на полный рабочий день с сохранением выплат на малыша. Но это скорее исключение, чем правило.

Получение ипотеки в декрете

Выдача ипотечных кредитов обеспечивает финансовым организациям колоссальный доход за счет процентов. Если женщина из-за тяжелого финансового положения не сможет своевременно платить взносы, банк потеряет значительную прибыль. А высчитывать определенную сумму в счет кредита из пособия банк по закону не имеет права. Это основная причина, почему сложно взять ипотеку, находясь в декретном отпуске.

Налоговый вычет по ипотеке в декрете

Налоговый вычет представляет собой возврат части денежных средств, уплаченных в бюджет государства. Его предоставление комментирует статья 220 НК РФ. Имущественный вычет при покупке жилья составляет 13% не более, чем с 2 млн руб. Так, если жилье куплено на максимальную сумму, величина налогового вычета по ипотеке составит 260000 руб. Отдельно установлен вычет по процентам. Для него предельный лимит составляет 3 млн руб. Однако возврат предоставляют только лицам, которые официально трудоустроены и платят налоги в бюджет государства.

Внимание

Находясь в декретном отпуске, женщины не получают заработную плату. Вместо этого им начисляют пособие по уходу за ребёнком. Денежные средства налогами не облагаются. Работодатель в этот период не производит отчисления за сотрудницу. Поэтому женщина, находящаяся в декретном отпуске и только на пособии по уходу за ребёнком, может воспользоваться льготой только после выхода на рабочее место и начала получения заработной платы.

Реально ли оформить ипотеку женщине в декрете

Теперь подойдем к интересующему нас вопросу с точки зрения не возможности, а реальности исполнения поставленной цели. Так дают ли кредит женщинам в декретном отпуске реально и как часто это происходит?

Отвечаем: да, дают. Помимо перечисленных в разделе выше случаев, могут складываться такие ситуации, при которых у заявительницы, просящей о получении ипотеки, имеются в наличии какие-либо доходы, которые:

- не связаны с основным местом ее трудоустройства, на котором она сейчас не служит, так как ушла в декрет;

- являются постоянными.

К сожалению, женщина не всегда успевает решить жилищный вопрос за время беременности

Такие доходы могут поступать, например, посредством получения прибыли от:

- бумаг, имеющих ценность;

- иных активов различных категорий;

- собственного бизнеса и т.д.

Именно поэтому каждая ситуация, касающаяся выдаче жилищного кредита женщине, находящейся в декрете, будет рассматриваться в индивидуальном порядке. Банк вполне может пойти матерям на уступки, однако, вероятнее всего, все же потребует:

- чтобы в процедуре принимал участие поручитель;

- существенной цены залогового имущества.

Тем не менее, при условии, что вы – женщина в декретном отпуске, и не имеете большого постоянного дохода, практически в 98% случаев из 100% вам будет отказано в получении ипотеки, даже в том случае, если по месту вашей работы:

- за вами сохраняется прежняя должность;

- данная должность прекрасно оплачивается, то есть у вас высокий уровень дохода.

Дело не в том, как вы потенциально сможете платить через какое-то время, а в том, каково ваше текущее финансовое состояние. Учет ваших возможностей, к сожалению, производится именно исходя из него, следовательно, каким оно будет, таким и будет ответ на ваш запрос.

В какие банки можно обратиться за ипотекой в декретном отпуске?

Не все финансовые организации готовы сотрудничать с лицами, находящимися в декрете. Однако найти подходящее ипотечное предложение на рынке всё же можно. Перед использованием услуги необходимо внимательно ознакомиться с примерными условиями предоставления денежных средств.

| Банк, в котором можно получить ипотеку в декрете | Условия сотрудничества |

| ВТБ | Переплата от 9,6% годовых, минимальный первоначальный взнос 40%. Компания может выдать деньги в долг даже официально неработающим лицам. |

| Россельхозбанк | Процентная ставка от 9,8% годовых. Первоначальный взнос 40%. Деньги в долг выдают только на готовое жилье |

| Сбербанк | Переплата в организации составляет 9,5% годовых, первоначальный взнос 50%. Если осуществляется электронная регистрация, можно снизить ставку на 0,1%. В компании действует программа Молодая семья. |

Внимание! Условия действительны на момент написания статьи, для уточнения актуальной информации обратитесь к консультанту.

Ипотека от сбербанка в декретном отпуске: дают ли и как взять

Наиболее популярная и сильная в нашей стране кредитная организация – всем известный «Сберегательный банк» или «Сбербанк». Данная организация в качестве поддержки молодых семей предлагает различные льготные ипотечные программы.

Так, одна из них носит название «Молодая семья». Получить ипотеку по ней возможно в любом субъекте Российской Федерации. Условия ее рассмотрим в нижеследующей таблице.

Таблица 1. Условия предоставления ипотеки по программе «Молодая семья» от «Сбербанка»

| Требования | Условия |

| Государственное субсидирование | Молодым родителям выдается субсидия, величина которой равна 30-40% от цены выбранного ими жилого объекта. |

| Проценты | Государственная поддержка выдается вместе с займом под 11% годовых. |

| Возрастное ограничение | Получить возможность принять участие в данной программе могут молодые супруги в том случае, если хотя бы один из них на момент получения данной программы не достигнет еще 35 лет. |

| Постоянный и достаточный доход | Доход одного из супругов должен быть выше минимального, так как в противном случае ожидать положительного решения не стоит даже от «Сбербанка», известного своей лояльностью к населению, не входящего в категорию обеспеченных. Кроме того, доход должен быть постоянным. |

| Срок ипотеки | Срок длительности ипотечного кредита составляет в данном случае для молодых родителей не более 30 лет, в зависимости от того, на какие условия будут определены заемщиками и банком. |